|

Bạn có thể quan tâm

Quyết định áp thuế của ông Trump khiến giá vàng biến động

MBS báo lãi quý 2 tăng nhẹ, dư nợ margin lập đỉnh lịch sử

Đồng Nai dự toán thu ngân sách nhà nước đứng thứ 4 cả nước

Đề xuất phân loại ngân hàng theo năng lực và mức độ rủi ro

TPBank phủ nhận liên quan vụ việc ông Đỗ Anh Tú bị khởi tố

Khởi tố nguyên Phó Chủ tịch HĐQT Ngân hàng TPBank Đỗ Anh Tú

Khởi tố 10 bị can liên quan vụ án "Nhận hối lộ" tại PJICO và các đơn vị liên quan

Everland: Liên tục không đạt kế hoạch lợi nhuận, dòng tiền kinh doanh âm kéo dài

Vì sao Vietcap điều chỉnh giảm 10% giá mục tiêu của GVR?

Giá USD cao kỷ lục

Hóa đơn 5 triệu phải chuyển khoản: "Luật chơi" mới của doanh nghiệp từ 1/7

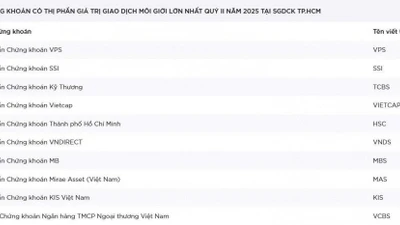

SSI tái lập mốc thị phần hai chữ số, VPS tụt đáy 10 quý

VPBank chào bán 1,19 tỷ cổ phiếu giá 30.159 đồng/cp, cao hơn 35% thị giá

(Vietnamdaily) - VPBank đăng ký chào bán 1,19 tỷ cổ phiếu với giá 30.159 đồng/cp cho Sumitomo Mitsui Banking Corporation (SMBC), cao hơn 35% thị giá.

Ngày 3/8, HĐQT Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HoSE: VPB) vừa thông qua việc triển khai phương án chào bán cổ phiếu riêng lẻ cho nhà đầu tư chiến lược nước ngoài.

Theo đó, VPBank đăng ký chào bán 1,19 tỷ cổ phiếu với giá 30.159 đồng/cp cho Sumitomo Mitsui Banking Corporation (SMBC), tương ứng 17,73% lượng cổ phiếu đang lưu hành.

Tăng trưởng tín dụng năm 2023 của VPB đạt 19,4%

(Vietnamdaily) - Chứng khoán Phú Hưng (PHS) vừa có ước tính tăng trưởng tín dụng năm 2023 của VPB đạt 19,4% nhờ những chuyển biến tích cực của nền kinh tế trong 6 tháng cuối 2023.

|

Theo PHS, tăng trưởng tín dụng năm 2024 của VPbank ước đạt 21,2% nhờ sự khởi sắc hoạt động kinh tế Việt Nam trong năm 2024.

PHS ước tính NIM của VPB năm 2023 đạt 7,56%, giảm 22 điểm phần trăm so với cuối năm 2022, nhưng cao hơn mức 6,39% vào 6 tháng đầu 2023 do áp lực chi phí huy động vốn giảm dần vào cuối năm nhờ các Chính sách giảm lãi suất của NHNN.

Sang năm 2024, chúng tôi ước tính NIM của VPB cải thiện so với cuối năm 2023, lên 7,94% nhờ (1) lãi suất kỳ vọng duy trì mặt bằng thấp trong năm 2024; (2) Hưởng lợi từ các nguồn vốn giá rẻ từ các tổ chức quốc tế và hoàn thành đợt chào bán riêng lẻ cho SBMC.

PHS ước tính tỷ lệ nợ xấu năm 2023 đạt 4,54%. Sang năm 2024, PHS kỳ vọng áp lực nợ xấu sẽ gia tăng do Thông tư 02/2023/TT- NHNN hết hiệu lực, qua đó dự phóng tỷ lệ nợ xấu năm 2024 đạt 5,68%.

SeABank bán 100% vốn Tài chính Bưu điện cho AEON Financial thu về 4,3 nghìn tỷ

(Vietnamdaily) - SeABank sẽ chuyển nhượng 100% vốn PTF, tương ứng vốn điều lệ 1.550 tỷ đồng cho AEON Financial (Nhật Bản) với giá 4,3 nghìn tỷ đồng.

HĐQT Ngân hàng TMCP Đông Nam Á (SeABank, HoSE: SSB) vừa thông qua việc chuyển nhượng toàn bộ phần vốn góp tại Công ty Tài chính TNHH MTV Bưu điện (PTF) cho AEON Financial Service.

Cụ thể, SeABank sẽ chuyển nhượng 100% vốn PTF, tương ứng vốn điều lệ 1.550 tỷ đồng cho AEON Financial (Nhật Bản) với giá 4,3 nghìn tỷ đồng.