|

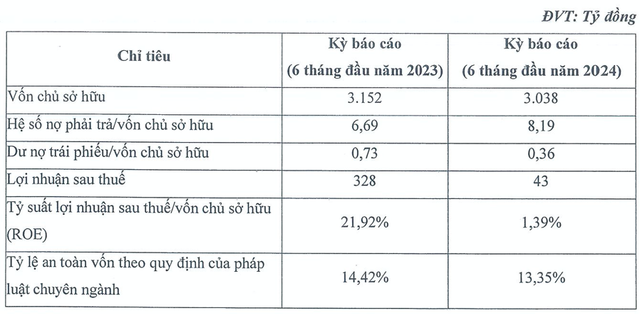

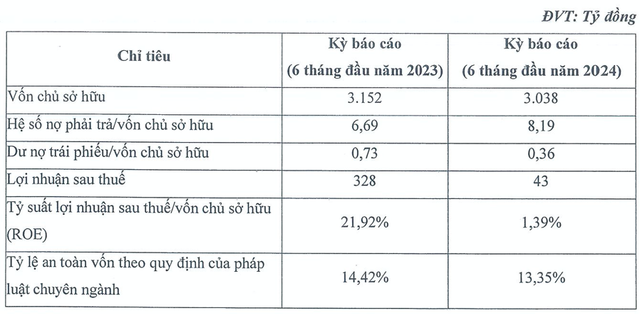

| Một số chỉ tiêu tài chính của Mcredit |

|

|

| Một số chỉ tiêu tài chính của Mcredit |

|

Kinh tế trong năm 2023 khó khăn, kéo theo thị trường tài chính tiêu dùng không mấy tươi sáng, làm cho lợi nhuận của các công ty tài chính sụt giảm rõ rệt.

Công ty tài chính gặp khó năm 2023

Công ty Tài chính TNHH Ngân hàng Việt Nam Thịnh Vượng SMBC (FE Credit) ghi nhận lỗ sau thuế năm 2023 hơn 2,965 tỷ đồng, trong khi năm trước lỗ hơn 2,376 tỷ đồng. Vốn chủ sở hữu giảm 22%, còn 10,275 tỷ đồng. Tỷ lệ an toàn vốn là 14.33%.

Mặc dù tăng trưởng cho vay tiêu dùng bán lẻ dần cải thiện trong quý 1/2024, Chứng khoán Vietcap (VCSC) kỳ vọng sẽ phục hồi mạnh hơn trong thời gian còn lại của năm 2024, nhờ nền kinh tế đang cải thiện dẫn đến tiêu dùng bán lẻ phục hồi.

Cho vay tiêu dùng tăng trưởng chậm trong 12 tháng qua

Bà Nguyễn Thị Minh Thư, con ông Nguyễn Văn Đạt, Chủ tịch HĐQT CTCP Phát triển Bất động sản Phát Đạt (HoSE: PDR) đăng ký bán bớt hơn 1,08 triệu cổ phiếu. Nếu giao dịch thành công, bà Thư sẽ giảm sở hữu từ 7,06 triệu cổ phiếu (0,81%) xuống còn 5,97 triệu cổ phiếu (0,68%). Thời gian giao dịch dự kiến từ 6/9 đến 4/10.

Trước đó, bà Nguyễn Thị Minh Thư đã đăng ký bán số lượng cổ phiếu trên trong thời gian từ 20/6 đến 19/7 nhưng không giao dịch do thay đổi kế hoạch tài chính.

Ngoài ra, ông Nguyễn Tấn Danh, Phó Chủ tịch HĐQT PDR cũng đăng ký bán bán 617.754 cổ phiếu trong thời gian từ 6/9 đến 4/10 để giải quyết nhu cầu tài chính cá nhân. Nếu giao dịch thành công, ông Danh sẽ giảm sở hữu xuống 3,39 triệu cổ phiếu (0,39%).

Trong khi đó, kết thúc phiên giao dịch cuối tháng 8, cổ phiếu PDR đã có mức tăng rất khả quan tới gần 22% chỉ trong vòng 1 tháng qua, lên mức 21.550 đồng/cp. Thanh khoản cũng rất dồi dào khi bình quân lên tới 11,6 triệu cổ phiếu được sang tay mỗi phiên.

Việc hai cổ đông đăng ký bán cổ phiếu PDR trong bối cảnh công ty bất động sản này vừa công bố kết quả kinh doanh 6 tháng đầu năm 2024 suy giảm. Cụ thể, lãi ròng 6 tháng đầu năm của PDR giảm 66% so với nửa đầu năm trước, còn hơn 102 tỷ đồng. So với mục tiêu lãi sau thuế 880 tỷ đồng năm 2024, mức lãi sau thuế sau 6 tháng đầu năm của PDR mới thực hiện được gần 12%.

Theo giải trình của PDR, hiện nay tình hình kinh tế nhìn chung vẫn còn khó khăn trong đó có ngành bất động sản, việc đầu tư và phát triển các dự án bất động sản của công ty chưa được thuận lợi.

|

Trong quý 2/2024, PDR đã hoàn tất chào bán thêm hơn 134 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cp theo tỷ lệ thực hiện 5,5:1. Vốn điều lệ PDR qua đó nâng lên 8,7 ngàn tỷ đồng.

Chưa dừng lại ở đó, HĐQT PDR cũng vừa thông qua quyết định dừng triển khai phương án phát hành cổ phiếu để trả cổ tức cho cổ đông hiện hữu.

Theo dự định ban đầu, PDR sẽ phát hành thêm gần 131 triệu cổ phiếu để trả cổ tức theo tỷ lệ 15%, được lấy từ nguồn lợi nhuận sau thuế chưa phân phối tính đến cuối năm 2023 trên BCTC đã được kiểm toán.

Tuy nhiên, HĐQT PDR quyết định dừng triển khai phương án trên để ưu tiên tập trung thực hiện việc phát hành cổ phiếu để hoán đổi nợ vay theo phương án đã được thông qua tại ĐHĐCĐ thường niên năm 2024 hồi tháng 4, nhằm đảm bảo việc hoán đổi nợ được thực hiện theo đúng thời hạn Công ty đã cam kết với đối tác.

Về việc hoán đổi nợ, PDR muốn phát hành thêm 34 triệu cổ phiếu ở giá 20.000 đồng/cp để hoán đổi khoản nợ vay 30 triệu USD từ Công ty ACA Vietnam Real Estate III LP (quỹ đầu tư có gốc từ các doanh nghiệp lớn của Nhật Bản) trong một hợp đồng vay chuyển đổi từ tháng 3/2022, có thời hạn 3 năm, trả lãi suất cố định 8%/năm trên dư nợ vay.

Đây là khoản nợ nước ngoài được quyền hoán đổi dư nợ gốc thành cổ phiếu phổ thông cho bên cho vay khi Công ty thực hiện phát hành cổ phiếu để hoán đổi nợ vay và không có tài sản đảm bảo. Thời hạn hoán đổi sẽ vào ngày tròn 2 năm kể từ ngày giải ngân tối đa 50% giá trị khoản nợ.

PDR dùng số tiền vay này để tài trợ dự án khu thương mại – dịch vụ, căn hộ du lịch, biệt thự nghỉ dưỡng và khách sạn cao cấp tại thị trấn Phước Hải, huyện Đất Đỏ trên cơ sở quyết định của UBND tỉnh Bà Rịa – Vũng Tàu về việc công nhận kết quả trúng đấu giá quyền sử dụng đất và tài sản gắn liền với đất tại thị trấn Phước Hải.

Giá hoán đổi được điều chỉnh từ 119.800 đồng/cp theo hợp đồng xuống còn 20.000 đồng/cp, theo tỷ lệ 1:20.000. Nếu lượng cổ phiếu được hoán đổi đúng như dự kiến, tỷ lệ sở hữu sau phát hành theo đó sẽ chiếm khoảng 3,89% vốn PDR.

Mục đích PDR phát hành là để tái cơ cấu tài chính, ngoài ra còn giảm chi phí vay, tăng vốn điều lệ và thu hút cổ đông nước ngoài đồng hành cùng doanh nghiệp. Cổ phiếu sẽ bị hạn chế chuyển nhượng 1 năm. Bên nhận cổ phiếu sẽ không được hưởng quyền nhận cổ tức bằng cổ phiếu với tỷ lệ 15% theo phương án đã đề cập ở trên.