|

Bạn có thể quan tâm

Công ty Thủy điện Sông Ba Hạ họp bất thường sau đợt xả lũ lịch sử

Điện Máy Xanh của Thế Giới Di Động sắp lên sàn

Thiên Long chia cổ tức trăm tỷ ngay trước thương vụ bán mình

Mô hình “Tam đại đồng tòa, tứ đại đồng khu” giúp nhiều thế hệ sống cùng mà không va chạm

Tâm điểm thịnh vượng xứ Thanh - Vinhomes Star City: Nơi giá trị an cư và tích sản cùng hội tụ

Vinmec Cần Thơ chính thức áp dụng khám chữa bệnh Bảo hiểm Y tế

Tân binh thép VLS chào sàn UPCoM ngày 15/12, định giá gần 250 tỷ đồng

SeAPremium Golf Master 2025, điểm hẹn thượng lưu trên sân Twin Greens độc bản

Xe máy điện lên ngôi, xe máy xăng hết thời 'làm giá', người dùng hưởng lợi

Lactoferrin và bước tiến mới trong dinh dưỡng đề kháng

'Vua cá tra' từng làm ăn ra sao trước khi rời sàn chứng khoán?

Bỏ qua Mazda CX-5 chọn VinFast VF 6, người dùng chia sẻ: Đẹp từ trong ra ngoài

Lãnh đạo Bamboo Capital: Thị giá cổ phiếu chỉ bị thị trường chung tác động trong ngắn hạn

(Vietnamdaily) - Chủ tịch HĐQT Bamboo Capital đã “ra mặt” trấn an cổ đông với khẳng định tình hình kinh doanh tại BCG và các công ty thành viên BCG vẫn đang thuận lợi.

Thị trường chứng khoán giảm sâu 3 tuần vừa qua do nhiều thông tin tiêu cực về việc một số lãnh đạo doanh nghiệp bị điều tra hành vi thao túng chứng khoán. Nhóm cổ phiếu đầu cơ ghi nhận số lượng giảm kịch sàn lớn nhất thị trường. Trong 10 phiên gần nhất thì VN-Index giảm tới 9 phiên, khiến tài sản nhà đầu tư và vốn hóa các công ty bốc hơi chóng mặt.

Dù thuộc nhóm cổ phiếu cơ bản, tình hình hoạt động kinh doanh không có biến động bất thường, song cổ phiếu BCG và TCD thuộc hệ sinh thái Bamboo Capital cũng chịu ảnh hưởng tiêu cực trên.

Để bảo vệ nhà đầu tư giữa vòng xoáy tin đồn trên thị trường, ông Nguyễn Hồ Nam – Chủ tịch HĐQT Công ty Cổ phần Bamboo Capital (HoSE: BCG) đã chính thức lên tiếng để trấn an cổ đông.

|

ĐHĐCĐ Bamboo Capital: Đổi tên, tăng vốn lên 10.500 tỷ để thực hiện tham vọng 5 năm

(Vietnamdaily) - Sáng ngày 6/5, CTCP Bamboo Capital (HoSE: BCG) đã tổ chức họp ĐHĐCĐ thường niên năm 2022 bằng hình thức trực tuyến. Đại hội đã thống nhất đổi tên công ty thành CTCP Tập đoàn Bamboo Capital và thông qua nhiều nội dung đáng chú ý.

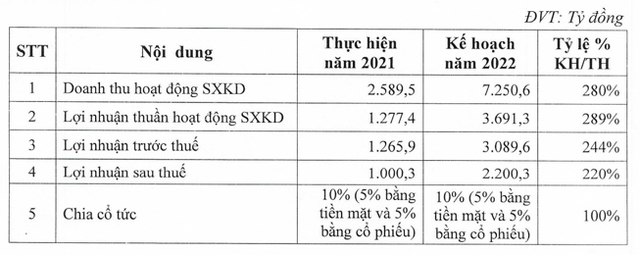

Cụ thể, đại hội đã thông qua kế hoạch kinh doanh năm 2022 với mục tiêu doanh thu thuần đạt 7.250 tỷ đồng, tăng trưởng 280% so với thực hiện 2021. Lợi nhuận sau thuế đạt 2.200 tỷ đồng, tăng 220%. Ngoài ra, công ty cũng thông qua việc trả cổ tức 2021 tỷ lệ 10%, gồm 5% tiền mặt và 5% cổ tức.

|

| Bảng kế hoạch doanh thu, lợi nhuận năm 2022 của BCG |

![Những gói thầu thiếu tính cạnh tranh của Công ty Hải Âu tại Gia Lai [Kỳ 2]](https://vndl-cdn.kienthuc.net.vn/images/e7b69fe081b9ccf348131a5c641a32f4c68b59baf3615155b5f6348fbffd97a13062bb16adf6a8c5c41f2eb0177b5626/1.jpg.webp)