Khuyến nghị khả quan GMD với giá mục tiêu 62.300 đồng/cp

CTCK VNDirect (VND): Trong 9 tháng đầu năm 2022, doanh thu của CTCP GEMADEPT (GMD) tăng 31,5% so với cùng kỳ, trong đó doanh thu dịch vụ cảng biển tăng 22,9% svck nhờ tình trạng dư cung tại cụm cảng Hải Phòng giảm dần.

Doanh thu logistics tăng 88,0% svck nhờ đóng góp chính của mảng vận tải container hưởng lợi từ giá cước vận tải container tăng vọt.

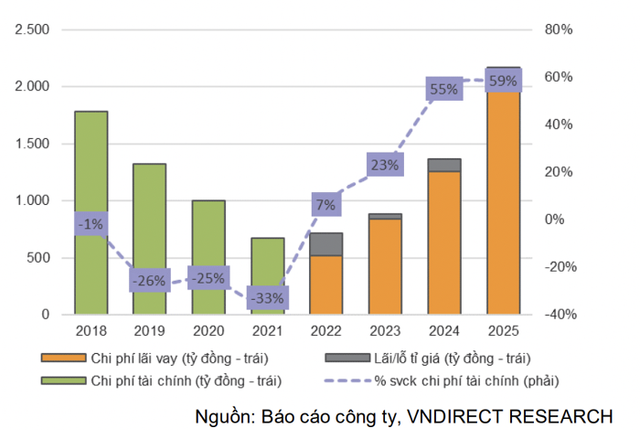

Sản lượng container của Gemalink đã đạt 900.000 TEU và ghi nhận lợi nhuận ròng khoảng 103,9 tỷ đồng trong 9 tháng năm 2022, giúp lợi nhuận từ công ty liên kết tăng 109,2%. Tuy nhiên, chi phí tài chính tăng 58,3% do lỗ tỷ giá cao (tăng 129,6%) khi đồng USD tăng giá. Do đó, lợi nhuận ròng 9 tháng tăng 94,2% lên 806 tỷ đồng, đạt 80,0% dự báo cả năm.

Do lượng đơn hàng mới từ các thị trường lớn toàn cầu suy giảm, trong quý III/2022, sản lượng container tại cụm cảng Hồ Chí Minh và cụm cảng Cái Mép – Thị Vải giảm 7% trong khi sản lượng container tại cụm cảng Hải Phòng đi ngang.

VND cho rằng những khó khăn này sẽ tiếp diễn trong năm 2023 và ảnh hưởng tiêu cực tới hoạt động xuất nhập khẩu cũng như hoạt động của các cảng biển Việt Nam. Tuy nhiên, VND tin rằng một số yếu tố tích cực như cước vận tải biển giảm, tình trạng tắc nghẽn được giải tỏa, chính sách zero-Covid của Trung Quốc được gỡ bỏ sẽ phần nào giảm bớt tác động từ nhu cầu toàn cầu suy giảm trong năm 2023.

Duy trì dự báo EPS 2022 và hạ dự báo EPS 2023 xuống 12,2% do triển vọng mảng logistics của GMD suy yếu. Trong 2024, chúng tôi kỳ vọng những khó khăn toàn cầu sẽ giảm bớt và sẽ hỗ trợ cho toàn bộ hoạt động kinh doanh của GMD, do đó VND tăng dự báo EPS 2024 thêm 2,2%.

Duy trì khuyến nghị khả quan cho cổ phiếu GMD với giá mục tiêu 62.300 đồng/CP (giảm 3,3% so với báo cáo trước) do (1) điều chỉnh EPS 2023-2024 và (2) tăng lãi suất phi rủi ro từ 3% lên 4%.

Rủi ro tăng giá bao gồm (1) sản lượng container và phí xếp dỡ tại cảng của GMD cao hơn dự kiến và (2) thoái vốn tài sản có mức giá cao hơn dự kiến. Rủi ro giảm giá gồm (1) triển vọng toàn cầu suy yếu hơn so với dự kiến, (2) việc xây dựng Gemalink giai đoạn 2 chậm hơn dự kiến và (3) môi trường lãi suất cao hơn dự kiến.

|

| CTCK khuyến nghị cổ phiếu nào phiên 27/12? |

Khuyến nghị khả quan PNJ với giá mục tiêu 117.000 đồng/cp

CTCK SSI: Giữ nguyên dự báo lợi nhuận sau thuế năm 2022 và 2023 của Công ty cổ phần Vàng bạc Đá quý Phú Nhuận (PNJ) lần lượt ở mức 1,8 nghìn tỷ đồng (tăng 79% so với cùng kỳ) và 2,1 nghìn tỷ đồng (tăng 14% so với cùng kỳ).

SSI cho rằng, tăng trưởng lợi nhuận ròng trong vài tháng tới (từ tháng 12 năm 2022 đến tháng 3 năm 2023) có thể giảm xuống mức một con số do nhu cầu dồn nén cao trong giai đoạn so sánh năm trước (từ tháng 12/2021 đến tháng 3/2022).

SSI duy trì khuyến nghị khả quan đối với cổ phiếu PNJ với giá mục tiêu 1 năm là 117.000 đồng/cổ phiếu. Trong ngắn hạn, tăng trưởng lợi nhuận ròng giảm tốc có thể ảnh hưởng đến giá cổ phiếu, trước khi lấy lại được động lực với mức tăng 10~15% từ quý 2 năm 2023.

Khuyến nghị mua KDH với giá mục tiêu 35.000 đồng/cp

CTCK KB Việt Nam (KBSV): Trong năm 2023-2024, Khang Điền có kế hoạch sẽ mở bán gối đầu các dự án có quy mô nhỏ Clarita – The Privia – The Solina.

Các dự án này sẽ đảm bảo giá trị bán hàng cũng lợi nhuận của KDH trong trung hạn trong khi chờ đợi mở khóa các quỹ đất có quy mô lớn. KBSV ước tính tổng giá trị bán hàng trong năm 2023 đạt khoảng 4.304 tỷ đồng (tăng 54% so với năm trước) và năm 2024 đạt 7.236 tỷ đồng (tăng trưởng 68%) (Doanh số bán hàng ước tính chưa bao gồm dự án Đoàn Nguyên).

Khang Điền hiện đang đầu tư 3 dự án có quy mô lớn bao gồm KDC Tân Tạo (330ha), KCN Lê Minh Xuân (110ha) và KDC Phong Phú 2 (130ha). Các dự án này được kỳ vọng giúp Khang Điền khẳng định vị thế của doanh nghiệp cũng như đảm bảo tăng trưởng lợi nhuận trong dài hạn.

KBSV ước tính lợi nhuận sau thuế của KDH năm 2022 và 2023 đạt lần lượt là 1.254 tỷ đồng (tăng 4% so với năm 2021) và 1.337 tỷ đồng (tăng 7%).

Dựa trên triển vọng kinh doanh và kết quả định giá, KBSV đưa ra khuyến nghị mua đối với cổ phiếu KDH với giá mục tiêu là 35.000 đồng/CP, upside 39% so với giá đóng cửa ngày 21/12.