|

Bạn có thể quan tâm

Công ty Thủy điện Sông Ba Hạ họp bất thường sau đợt xả lũ lịch sử

Điện Máy Xanh của Thế Giới Di Động sắp lên sàn

Thiên Long chia cổ tức trăm tỷ ngay trước thương vụ bán mình

Mô hình “Tam đại đồng tòa, tứ đại đồng khu” giúp nhiều thế hệ sống cùng mà không va chạm

Tâm điểm thịnh vượng xứ Thanh - Vinhomes Star City: Nơi giá trị an cư và tích sản cùng hội tụ

Vinmec Cần Thơ chính thức áp dụng khám chữa bệnh Bảo hiểm Y tế

Tân binh thép VLS chào sàn UPCoM ngày 15/12, định giá gần 250 tỷ đồng

SeAPremium Golf Master 2025, điểm hẹn thượng lưu trên sân Twin Greens độc bản

Xe máy điện lên ngôi, xe máy xăng hết thời 'làm giá', người dùng hưởng lợi

Lactoferrin và bước tiến mới trong dinh dưỡng đề kháng

'Vua cá tra' từng làm ăn ra sao trước khi rời sàn chứng khoán?

Bỏ qua Mazda CX-5 chọn VinFast VF 6, người dùng chia sẻ: Đẹp từ trong ra ngoài

Không công bố và báo cáo sai lệch nhiều thông tin, Angimex bị phạt 267 triệu đồng

(Vietnamdaily) - Angimex bị phạt hơn 267 triệu đồng do vi phạm về công bố thông tin và công bố sai lệch lợi nhuận sau thuế tại BCTC soát xét 6 tháng 2022.

Ngày 28/6, Ủy ban Chứng khoán Nhà nước (UBCKNN) đã ban hành quyết định việc xử phạt vi phạm hành chính trong lĩnh vực chứng khoán và thị trường chứng khoán đối CTCP Xuất Nhập khẩu An Giang (Angimex, HoSE: AGM) vì loạt vi phạm trong quá trình công bố thông tin.

AGM nói gì khi cổ phiếu trần 10 phiên dù thua lỗ và nợ lãi trái phiếu?

(Vietnamdaily) - Giá cổ phiếu AGM tăng trần 10 phiên liên tiếp đến nay là do cung cầu trên thị trường chứng khoán, các quyết định giao dịch của nhà đầu tư đối với cổ phiếu AGM nằm ngoài tầm kiểm soát của công ty.

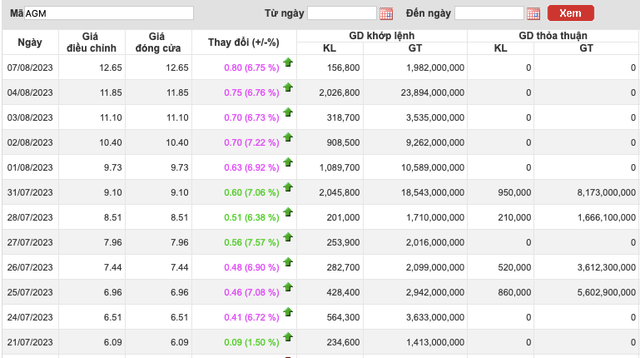

CTCP Xuất Nhập khẩu An Giang (Angimex, HoSE: AGM) vừa có giải trình về việc giá cổ phiếu tăng trần 11 phiên liên tiếp từ 24/7 đến 7/8 để lên 12.650 đồng/cp trong phiên hôm nay, tức tăng 107%.

|

| Biến động cổ phiếu AGM trong thời gian qua |

PTB và VCS hưởng lợi khi nhu cầu nhà ở tại Mỹ hồi phục?

(Vietnamdaily) - Chứng khoán Yuanta vừa có báo cáo phân tích khi nhu cầu nhà ở tại Mỹ hồi phục thì ngành xuất khẩu nội thất và vật liệu xây dựng Việt Nam hưởng lợi.

Thị trường bất động sản Mỹ: Dấu hiệu hồi phục đầu tiên

Số nhà tư nhân khởi công theo tháng ở Mỹ có dấu hiệu tạo đáy ở vùng 1.340 căn/tháng. Số nhà khởi công gần nhất trong tháng 6 hồi phục lên 1.452 (+4% MoM, +8% so với đáy tháng 12/2022).

Lãi suất cho vay thế chấp đang tăng mạnh lên mức tương đương năm 2001. Lãi suất Fed tương đương đỉnh 2006-2007.

Theo lịch sử, sau khi chênh lệch giữa lãi suất cho vay thế chấp và lãi suất Fed tạo đáy thì cả 2 lãi suất trên cũng tạo đỉnh và giảm dần.

Công cụ Fedwatch cho thấy xác xuất lớn nhất đang nghiêng về phía lãi suất giảm dần. Xác suất lớn là tháng 9/2023 Fed sẽ giữ nguyên lãi suất và có thể còn tăng lãi suất vào tháng 11 hoặc tháng 12. Tuy nhiên kịch bản cao là lãi suất sẽ giảm dần từ tháng 3/2024 đến cuối năm 2024.

Bên cạnh đó, số liệu việc làm mới nhất cho thấy tỷ lệ thất nghiệp ở Mỹ tăng lên 3,8%, cao nhất kể từ tháng 2/2022 và cao hơn dự báo là 3,5%. Ngoài ra dữ liệu báo cáo việc làm Quốc gia từ ADP kém hơn kỳ vọng, chỉ tăng 177.000 việc làm trong tháng 8, so với ước tính là 195.000 cho thấy thị trường lao động đang hạ nhiệt, tạo điều kiện cho Fed tạm dừng chu kỳ thắt chặt tiền tệ.

Doanh số bán nhà ở Mỹ trong tháng 7/2023 đạt 4,07 triệu căn (-2% MoM), thấp hơn cả trong giai đoạn đầu COVID và đang có dấu hiệu tạo đáy ở mức này.

Lãi suất giảm kỳ vọng sẽ giúp doanh số hồi phục như những lần trước đây.

Giá trung bình nhà mới đã bán ở Mỹ cũng có dấu hiệu tạo đáy ở mức khoảng 500 nghìn USD/căn. Giá cũng vừa tăng nhẹ từ mức đáy 491.200 USD/căn hồi tháng 5, cho thấy nhu cầu người mua vẫn duy trì tốt.

Mỹ là thị trường trọng tâm của Việt Nam trong xuất khẩu đồ nội thất

Giá trị xuất khẩu gỗ và các sản phẩm từ gỗ của Việt Nam trong tháng 7 đạt 1.091 triệu USD (-15% YoY, +2% MoM). Dù 7T2023 giá trị XK đạt hơn 7 tỷ USD (-26% YoY), nhưng xu hướng hồi phục kéo dài liên tục từ tháng 1 tới nay.

Đà hồi phục đến từ 2 thị trường chính là Mỹ và Trung Quốc. Sản phẩm chính trong nhóm hàng hóa này là các mặt hàng nội thất gỗ.

Ngoài 2 thị trường chính là Mỹ (55%) và Trung Quốc (13%) thì các thị trường còn lại vẫn chưa có dấu hiệu hồi phục hoặc chỉ đang đi ngang.

Tình hình xuất khẩu gỗ của Việt Nam khá tập trung vào các nước như Mỹ (chủ yếu), Trung Quốc, Nhật Bản, Hàn Quốc. Do đó, việc tăng/giảm lãi suất Fed sẽ có tác động mạnh đến lĩnh vực này.

Đối với các mặt hàng đồ nội thất khác, dù giá trị xuất khẩu của Việt Nam và việc hồi phục bắt đầu trễ hơn (từ tháng 3/2023) nhưng có tốc độ nhanh hơn các mặt hàng gỗ. Trong tháng 7, giá trị XK nhóm này đạt 12 triệu USD (+5% YoY, +22% MoM).

Cơ cấu xuất khẩu nhóm hàng này đa dạng và phân bổ đều hơn hơn so với các sản phẩm từ gỗ.

Đối với các sản phẩm xi măng – bê tông – đá nhân tạo, thị trường xuất khẩu chính vẫn là Mỹ (chiếm 68% giá trị xuất khẩu). Do đó, tình hình hồi phục ở thị trường Mỹ cũng sẽ có tác động mạnh tới nhóm hàng này.

Nước đứng thứ 2 sau Mỹ là Canada cũng có các tính chất thị trường bất động sản giống Mỹ nên việc Fed tăng giảm lãi suất sẽ tác động mạnh đến khoảng 75% giá trị xuất khẩu nhóm này.

Việt Nam cũng là đối tác xuất khẩu đứng thứ 2 vào Mỹ ở nhóm hàng này (14%), chỉ sau Ấn Độ (19%).

Do cơ cấu nhập khẩu theo quốc gia ở mặt hàng này của Mỹ khá đồng đều nên Việt Nam cũng còn nhiều dư địa để tăng tỷ trọng xuất khẩu vào đây.

Hỗ trợ từ yếu tố tỷ giá

Việc tỷ giá USD/VND tăng gần đây kỳ vọng cũng là một sự hỗ trợ tốt cho các danh nghiệp xuất khẩu sang Mỹ.

Với tình hình khó khăn vĩ mô hiện tại, nhiều khả năng NHNN vẫn sẽ chọn cách giữ xu hướng lãi suất thấp, cố gắng giảm lãi suất cho vay, ít can thiệp đến tỷ giá nếu không có biến động quá mạnh.

Giữ tỷ giá USD/VND như hiện tại cũng có lợi hơn trong bối cảnh đồng CNY của Trung Quốc đang liên tục mất giá giúp hàng hóa Trung Quốc rẻ hơn một cách đáng kể.

Kết quả kinh doanh kỳ vọng tạo đáy và phục hồi

Kết quả kinh doanh các doanh nghiệp gỗ trên sàn hầu như đều suy giảm trong Q2/2023 do bối cảnh kinh tế chung. Biên lãi gộp giảm xuống mức 20,5%

Tuy nhiên, lợi nhuận ròng cả ngành tăng mạnh là do về số liệu, công ty DLG lỗ mạnh 362 tỷ trong Q2/2022 và thoát lỗ trong Q2 này nên số liệu bị ảnh hưởng. Nhìn chung, doanh thu và lợi nhuận các doanh nghiệp gỗ trên sàn đều suy giảm.

Doanh thu ngành vật liệu xây dựng và nội thất Q2/2023 vẫn tăng 20% so cùng kỳ hưng lợi nhuận giảm 17% so cùng kỳ do một số doanh nghiệp trong nước hưởng lợi từ xu hướng đầu tư công giúp doanh thu bán vật liệu xây dựng tăng nhưng biên lợi nhuận giảm khiến lợi nhuận sau thuế giảm. Biên lãi gộp thu hẹp xuống mức 16.8% (cùng kỳ 18.2%).

Về định giá cổ phiếu ngành gỗ và vật liệu xây dựng – nội thất thế nào?

Mức định giá P/E của ngành gỗ hiện tại ở mức 26,3x lần do KQKD giảm mạnh khiến EPS suy giảm.

Tuy nhiên, mức định giá P/B phản ánh trung thực hơn, hiện ở mức 1,5x, thấp hơn VN-Index (1,8x) và thấp hơn mức P/B trung bình giai đoạn 2021-2022. Cổ phiếu ngành gỗ vẫn đang “under-perform” VN-Index.

Tính từ đầu năm 2020, chỉ số cổ phiếu ngành này tăng 19% trong khi VN-Index tăng được 30%.

Khối ngoại bắt đầu mua ròng mạnh nhóm này từ tháng 3/2023, giá trị mua ròng lũy kế đến nay khoảng 250 tỷ đồng. Tính từ đầu 2020, khối ngoại đã chính thức mua ròng 11 tỷ đồng nhóm cổ phiếu ngành này.

Còn mức định giá P/E của ngành vật liệu xây dựng – nội thất hiện tại ở mức 17,8x lần do KQKD giảm mạnh khiến EPS suy giảm.

Tuy nhiên, mức định giá P/B phản ánh trung thực hơn, hiện ở mức 1,6x, thấp hơn VN-Index (1.8x) và thấp hơn mức P/B trong cả 2 năm 2021-2022.

Cổ phiếu ngành vật liệu xây dựng - nội thất đang có mức tăng trưởng từ đầu 2020 đến nay tương đương VN-Index.

Yuanta cho rằng đà suy giảm của các doanh nghiệp xuất khẩu được bù đắp bởi các doanh nghiệp trong nước hưởng lợi từ xu hướng đầu tư công. Khối ngoại vẫn đang bán ròng mạnh nhóm cổ phiếu ngành này tính từ đầu năm 2020 đến nay. Yuanta cho rằng đà bán ròng chủ yếu đến từ nhóm cổ phiếu đã tăng giá mạnh với câu chuyện đầu tư công. Tuy nhiên, xu hướng mua ròng rõ đã có từ tháng 5/2023.

Công ty nào hưởng lợi?