Chứng khoán KB Việt Nam (KBSV) vừa có nhận định rằng CTCP Thép Nam Kim (NKG) gặp khó khăn trong ngắn hạn.

KBSV kỳ vọng sản lượng tiêu thụ trong nước của NKG sẽ cải thiện trong thời gian tới nhờ (1) thuế chống bán phá giá tôn mạ được áp dụng từ cuối 4Q2024, (2) thị trường Bất động sản dần hồi phục tạo động lực thúc đẩy nhu cầu tiêu thụ thép.

Tính tới cuối quý 2/2024, hàng tồn kho của NKG đạt 5.873 tỷ đồng (đi ngang so với quý 1/2024). Tuy nhiên giá HRC đã giảm trung bình 21% từ đầu quý 3/2024 tới nay, tạo áp lực gia tăng chi phí dự phòng giảm giá hàng tồn kho trong quý 3/2024.

Trong trường hợp giá HRC tiếp tục đi ngang, biên lãi gộp của NKG trong quý 4/2024 sẽ được cải thiện đáng kể.

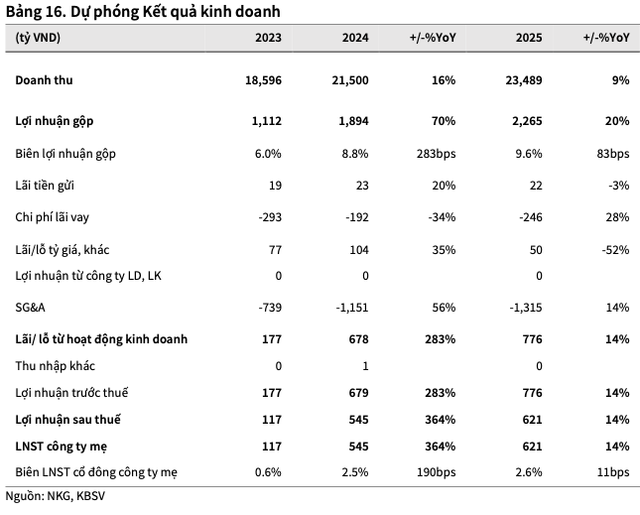

Trong trung hạn, KBSV kỳ vọng biên lãi gộp của NKG sẽ tiếp tục được duy trì ở mức ổn định nhờ (1) giá tôn mạ, thép ống giảm chậm hơn giá HRC (từ đầu năm tới nay, HRC, tôn mạ, thép ống giảm lần lượt 22%/12%/5%), (2) NKG chủ động duy trì hàng tồn kho ở mức ổn định, số ngày quay vòng nguyên vật liệu quý 2/2024 đã giảm đáng kể so với giai đoạn 6 tháng 2022 (26 ngày so với 33 ngày). KBSV ước tính biên lãi gộp của NKG đạt 8,8% và 9,6% trong 2024 và 2025.

KBSV dự phóng năm 2024, NKG đạt 21.500 tỷ đồng doanh thu, tăng 16% so năm trước. Lợi nhuận sau thuế tăng vọt 364% lên 545 tỷ đồng.

Cho năm 2025, KBSV dự phóng doanh thu đạt 23.489 tỷ đồng và lợi nhuận sau thuế 621 tỷ đồng.

|

Với việc Mỹ và EU gia tăng biện pháp bảo vệ, phòng vệ thương mại với các sản phẩm thép, KBSV cho rằng sản lượng xuất khẩu tôn mạ của NKG trong ngắn hạn (hai thị trường trên chiếm 89% doanh thu xuất khẩu trong 8 tháng 2024, trong đó, doanh thu từ thị trường Mỹ tăng 108% so cùng kỳ).

Sau giai đoạn xuất khẩu thép Trung Quốc giả rẻ bùng nổ về sản lượng tại các thị trường, các biện pháp chống bán phá giá được tăng cường áp dụng là xu hướng khó tránh khỏi.

Tuy nhiên, trong dài hạn, KBSV cho rằng NKG vẫn sẽ có lợi thế trên thị trường xuất khẩu nhờ (1) mức thuế suất áp dụng cho thép nhập khẩu từ Việt Nam thấp hơn mức thuế áp dụng cho Trung Quốc (bảng 7), (2) chênh lệch giá HRC tại Mỹ, EU tiếp tục kéo dài sẽ tạo điều kiện cho NKG cạnh tranh về giá xuất khẩu với các nhà sản xuất nội địa.

Sản lượng tiêu thụ nội địa tiếp tục xu hướng hồi phục khi tiêu thụ tôn mạ, thép ống của NKG trong 8 tháng 2024 tăng 6% và 27% so cùng kỳ. KBSV kỳ vọng tiêu thụ trong nước sẽ tiếp tục cải thiện trong thời gian tới nhờ (1) thuế chống bán phá giá tôn mạ nhập khẩu từ Trung Quốc, Hàn Quốc được phê duyệt và áp dụng từ cuối 2024, đầu 2025 (2) nhu cầu xây dựng trong mùa cao điểm cuối năm gia tăng, (3) thị trường Bất động sản dần hồi phục, Luật Bất động sản sửa đổi được áp dụng giúp cải thiện nguồn cung, tạo động lực tăng trưởng nhu cầu tiêu thụ thép.

KBSV ước tính sản lượng tiêu thụ của NKG đạt 1,04 và 1,09 triệu tấn trong 2024 và 2025, tăng 22% và 5%.

Nhà máy Nam Kim Phú Mỹ có công suất 800,000 tấn/năm, khi vận hành 100% công suất sẽ giúp tăng sản lượng thiết kế của NKG lên 2 triệu tấn/năm (+67% công suất hiện tại). Theo kế hoạch của NKG, nhà máy sẽ vận hành từ quý 1/2026.

Nhà máy Nam Kim Phú Mỹ có vốn đầu tư 4.500 tỷ đồng, với cơ cấu nợ vay/ vốn chủ sở hữu là 70/30. Với phương án phát hành cổ phiếu để huy động vốn cho việc xây dựng nhà máy, KBSV kỳ vọng việc phát hành cổ phiếu ưu đãi sẽ được thực hiện trong quý 4/2024, tổng số tiền huy động ước tính 1.605 tỷ đồng (tương đương 36% vốn đầu tư cho Nam Kim Phú Mỹ). Sản phẩm chính của nhà máy là thép chất lượng cao phục vụ cho hoạt động công nghiệp, ô tô, đồ gia dụng.

|

KBSV cũng lưu ý rủi ro đối với NKG là triển vọng xuất khẩu thép của Trung Quốc suy giảm trong thời gian tới khi các thị trường lớn như Mỹ và EU gia tăng các biện pháp phòng vệ thương mại. Điều này khiến giá thép tại Trung Quốc giảm trung bình 11% từ đầu quý 3/2024 tới nay nhằm kích thích nhu cầu tiêu thụ nội địa trong bối cảnh tồn kho thép cao (số liệu T9/2024 đạt 11,6 triệu tấn, giảm 10% so với cuối T8/2024 chủ yếu do tồn kho thép thanh giảm mạnh, trong khi đó, tồn kho HRC giảm 3%).

Với tồn kho ở mức cao trong khi biên EBITDA tiếp tục suy giảm, KBSV cho rằng các nhà sản xuất sẽ ưu tiên giảm tồn kho, tối ưu công suất trong thời gian tới. KBSV cho rằng điều này có thể khiến giá thép tiếp tục gặp áp lực giảm thêm trong ngắn hạn và sẽ ổn định trở lại sau đó khi cung-cầu thị trường thép nội địa Trung Quốc cân bằng lại.

Với nhận định đó, KBSV khuyến nghị Mua với NKG với giá mục tiêu 23.800 đồng/cp.

KBSV áp dụng hai phương pháp định giá là EV/EBITDA và P/E với hệ số mục tiêu là 6x/8x và xác định giá trị hợp lý của NKG là 23.800 đồng/cổ phiếu, giảm 23% so với báo cáo kỳ trước do (1) tồn kho HRC Trung Quốc vẫn duy trì ở mức cao, tạo áp lực lên giá thép Trung Quốc khiến KBSV điều chỉnh dự phóng giá thép của NKG giảm 6% và 10% so với báo cáo gần nhất, (2) giả định Nam Kim Phú Mỹ lùi thời gian vận hành sang quý 3/2024 (so với kế hoạch ban đầu của NKG là quý 1/2024) do quan ngại rằng khó khăn ngành thép có thể kéo dài hơn kỳ vọng ban đầu.