Báo cáo phân tích công bố ngày 18/9 về CTCP Xây dựng Coteccons (HoSE: CTD), Chứng khoán Mirae Asset cho rằng CTD đón thách thức phía trước.

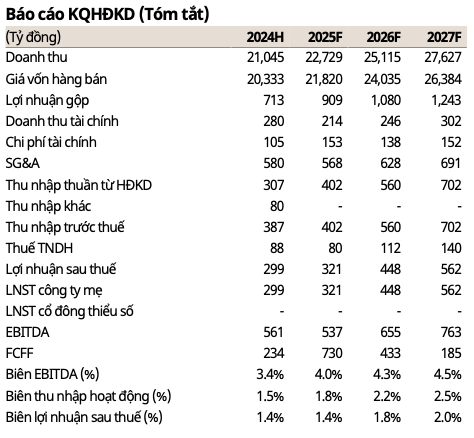

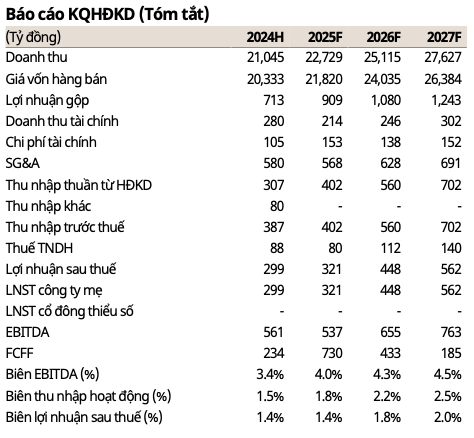

Coteccons báo cáo doanh thu niên độ 2024 là 21.045 tỷ đồng, tăng mạnh 30,8% so với năm trước do khối lượng công việc tăng lên và hoạt động kinh doanh tiếp tục mở rộng. Hơn nữa, tỷ suất lợi nhuận gộp được cải thiện từ 2,3% lên 3,4% do vật liệu xây dựng tiếp tục hạ nhiệt trong năm.

Tăng trưởng doanh thu kết hợp với việc mở rộng biên lợi nhuận gộp đã tạo ra lợi nhuận gộp 712 tỷ đồng, tăng 97% so với cùng kỳ năm ngoái.

Ở chiều ngược lại, Coteccons cũng báo cáo tăng 20% trích lập dự phòng lên tới 251 tỷ đồng. Mirae Asset xem đây là một hành động phù hợp khi công ty tăng dự phòng vào những thời điểm thuận lợi để tránh dự phòng tăng đột ngột vào những thời điểm khó khăn. Nói cách khác, lợi nhuận sẽ ổn định hơn và ít biến động hơn qua các năm.

Do đó, các khoản phải thu nhìn chung vẫn được quản lý tốt, ví dụ: khoản phải thu của Công ty TNHH Phát triển Nam Hội An đã giảm từ ~1.000 tỷ đồng xuống còn 175 tỷ đồng trong 2 năm qua. Qua đó, lợi nhuận sau thuế tăng đáng kể tới 473% lên 299 tỷ đồng.

Mirae Asset cho rằng Coteccons đang gặt được những thành quả đáng khích lệ sau nhiều năm tái cơ cấu với doanh thu và lợi nhuận tăng trưởng mạnh mẽ dù thị trường vẫn còn nhiều khó khăn.

Tuy nhiên, thách thức vẫn hiện hữu đối với các nhà xây dựng nhà ở khi thị trường bất động sản Việt Nam vẫn chưa phục hồi.

Theo quan điểm của Mirae Asset, việc Coteccons duy trì khối lượng công việc và thu nhập ở mức này hoặc đạt mức tăng trưởng khiêm tốn sẽ là một kết quả đáng khích lệ trong năm nay.

Do đó, Mirae Asset kỳ vọng Coteccons sẽ đạt mức tăng trưởng doanh thu từ 0 đến 10% và đạt mức thu nhập ròng vừa phải là 7,4% trong năm tài chính 2025.

Cho năm 2025, Mirae Asset dự báo doanh thu và lợi nhuận sau thuế của công ty mẹ Coteccons lần lượt là 22.729 tỷ đồng (tăng 8% so cùng kỳ) và 321 tỷ đồng (tăng 7,4% so cùng kỳ), với EPS là 3.217 đồng).

Tỷ suất lợi nhuận gộp Coteccons dự kiến sẽ trở lại mức bình thường (từ 2,3% đến 4%), nhờ lợi nhuận gộp cao hơn từ các khách hàng lớn cũng như chi phí được công ty quản lý tốt.

Mirae Asset duy trì quan điểm rằng các yếu tố cơ bản của Coteccons vẫn vững chắc và triển vọng tương đối sáng, dù bối cảnh vẫn còn nhiều thách thức.

Mirae Asset cũng lưu ý về khoản dự phòng phải thu của Coteccons tăng trưởng nhanh hơn dự báo. Cụ thể, tại thời điểm 30/6/2024, dự phòng phải thu ngắn hạn khó đòi của Coteccons tăng thêm hơn 276 tỷ lên 1.432 tỷ đồng.

Tuy nhiên, với điều kiện các khoản phải thu vẫn được HĐQT quản lý tốt và bảng cân đối kế toán tiếp tục được cải thiện, Mirae Asset không coi đây là rủi ro lớn vì việc trích lập dự phòng là điều khó tránh khỏi trong ngành xây dựng.

Mirae Asset cũng lo ngại hơn về tài sản tài chính 292 tỷ đồng. Mặc dù giá trị tuyệt đối là nhỏ so với tổng tài sản, nhưng sự sụt giảm của thị trường có thể có tác động tiêu cực đến thu nhập trên báo cáo.

Minh An

![Gói thầu số 09 rạch Bình Ghi: Khi "tấm vé thông hành" trở thành "án tử" cho nhà thầu [Kỳ 3]](https://vndl-cdn.kienthuc.net.vn/images/b698ddc44d499a5651ec52fa012763a18a6e12aed6b6ddeb54769e6be8488f6e3fe2564ae08d9b46544aa0880d2f2a06921fc39965725524c8ac33bf414cd0b7a19fe5c426539bd7926a2cac74ae4c52/screen-shot-2026-01-08-at-072528.png.webp)

![Tiết kiệm hơn 36% trong đấu thầu: Thành tích hay áp lực cho nhà thầu Kim Phong? [Kỳ 3]](https://vndl-cdn.kienthuc.net.vn/images/b698ddc44d499a5651ec52fa012763a18a6e12aed6b6ddeb54769e6be8488f6e3fe2564ae08d9b46544aa0880d2f2a061d8ba901688786c95cfd56cc2771740ba19fe5c426539bd7926a2cac74ae4c52/screen-shot-2026-01-08-at-073105.png.webp)

![Hiệu quả đầu tư công tại BQLDA Bình Thạnh: Cần xem lại năng lực nhà thầu và tính cạnh tranh [Kỳ 3]](https://vndl-cdn.kienthuc.net.vn/images/b698ddc44d499a5651ec52fa012763a18a6e12aed6b6ddeb54769e6be8488f6e3fe2564ae08d9b46544aa0880d2f2a06dfa85766b9a9c3bc924ba0e53a3a97b9a19fe5c426539bd7926a2cac74ae4c52/screen-shot-2026-01-08-at-074027.png.webp)

![Kịch bản lạ tại gói thầu giáo dục Cần Thơ: 3 nhà thầu bị loại kỹ thuật [Kỳ 1]](https://vndl-cdn.kienthuc.net.vn/images/fc469f31cfb477cb5b0a00ed1d9703b6dee748f260c46d7b609f3f3afe129ec0b08a9148fdc80bfef24a26321360807dea02e0df68f0d9320bb5bcf39082faa3354ac86dda05af1f61dd4b13bee08fb4/snapedit-1767763368643-8876.jpg.webp)

![Soi "sức khỏe" doanh nghiệp niêm yết MDG: Những gói thầu trăm tỷ và đối tác chiến lược [Kỳ 2]](https://vndl-cdn.kienthuc.net.vn/images/b698ddc44d499a5651ec52fa012763a1f25a6fbd6f13eecb19c592c02a87cd333fe2564ae08d9b46544aa0880d2f2a06be2e4a3de671025871cb2c6d7aa1b225a19fe5c426539bd7926a2cac74ae4c52/screen-shot-2026-01-07-at-080043.png.webp)