|

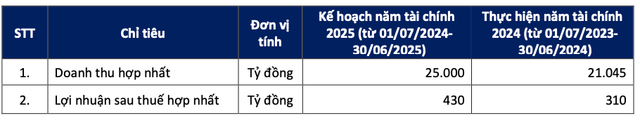

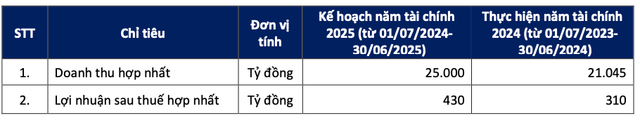

| Kế hoạch kinh doanh niên độ 2024-2025 |

|

|

| Kế hoạch kinh doanh niên độ 2024-2025 |

|

![Đấu thầu thiết bị CNTT: Cần siết chặt trách nhiệm giải trình của chủ đầu tư [Kỳ 3]](https://vndl-cdn.kienthuc.net.vn/images/b698ddc44d499a5651ec52fa012763a11d9df3ce216630d79331835a332b131f7ad34bba5ca6fc822c890a0fe56b1cc0c794cb99c25334b0747891f4afc60b02a19fe5c426539bd7926a2cac74ae4c52/screen-shot-2026-02-05-at-150203.png.webp)

Trong quý 2 niên độ 2023-2024, lãi từ hoạt động kinh doanh của CTCP Xây dựng Coteccons (CTD) loại bỏ thu nhập tài chính ròng tiếp tục được cải thiện, đạt 47 tỷ đồng (so với âm 11 tỷ cùng kỳ) nhờ biên lãi gộp tăng khi tỷ trọng doanh thu các dự án công nghiệp tăng và các dự án cũ với biên lãi gộp thấp dần được bàn giao và ghi nhận hết. Bên cạnh đó, SG&A giảm 33% nhờ chi phí dự phòng giảm 31% so cùng kỳ. Nếu loại trừ chi phí dự phòng, biên SG&A giảm 35 điểm phần trăm so với cùng kỳ.

Trong quý 6 tháng đầu niên độ, CTD đã trích lập 100% nợ xấu liên quan tới Công ty TNHH Saigon Glory, tiếp tục cải thiện tỷ lệ dự phòng nợ xấu. Kết thúc 2023, tổng giá trị dự phòng của CTD đạt 120 tỷ đồng (thấp hơn kế hoạch ban đầu là 180 tỷ đồng). Chứng khoán KB Việt Nam (KBSV) kỳ vọng trong niên độ 2024, CTD có thể kiểm soát chi phí dự phòng ở mức 104 tỷ đồng.

Báo cáo phân tích công bố ngày 18/9 về CTCP Xây dựng Coteccons (HoSE: CTD), Chứng khoán Mirae Asset cho rằng CTD đón thách thức phía trước.

Coteccons báo cáo doanh thu niên độ 2024 là 21.045 tỷ đồng, tăng mạnh 30,8% so với năm trước do khối lượng công việc tăng lên và hoạt động kinh doanh tiếp tục mở rộng. Hơn nữa, tỷ suất lợi nhuận gộp được cải thiện từ 2,3% lên 3,4% do vật liệu xây dựng tiếp tục hạ nhiệt trong năm.Tăng trưởng doanh thu kết hợp với việc mở rộng biên lợi nhuận gộp đã tạo ra lợi nhuận gộp 712 tỷ đồng, tăng 97% so với cùng kỳ năm ngoái.

Thứ nhất, NLG bị phạt cảnh cáo đối với hành vi không ban hành quy chế về công bố thông tin.