Bóc tách nguyên nhân lợi nhuận 9 tháng của NT2 sụt giảm mạnh

Nhìn lại 9 tháng 2023, lợi nhuận sau của CTCP Điện lực Dầu khí Nhơn Trạch 2 (HOSE: NT2) đạt 256 tỷ đồng, giảm 64,7% so cùng kỳ, tương đương 54% kế hoạch năm 2023 của công ty.

Mặc dù có kết quả kinh doanh tốt Q1/2023 nhưng NT2 không thể hoạt động đạt mức để đáp ứng nhu cầu điện khi tình trạng thiếu điện xảy ra trong Q2/2023.

Cụ thể, do các mỏ khí đang dần cạn kiệt với tốc độ nhanh hơn dự kiến, NT2 đã phải chia sẻ nguồn cung khí với nhà máy điện Nhơn Trạch 1, dùng nguồn nhiên liệu diesel đắt tiền làm nguồn nguyên liệu thay thế và vận hành với công suất thấp trong giai đoạn này. Kể từ tháng 4 (trừ tháng 6), sản lượng phát điện của NT2 luôn thấp hơn sản lượng hợp đồng (Qc). Theo Cục Điều tiết Điện lực (ERAV), NT2 sử dụng dầu diesel trong tháng 4 và tháng 5 để sản xuất 51 triệu kWh (tương đương 7% sản lượng phát điện của NT2).

Q3/2023 là quý đầu tiên NT2 ghi nhận lỗ 124 tỷ đồng trong năm 2023 (so với mức lãi 199 tỷ đồng trong Q3/2022), trong khi Q1/2023 và Q2/2023 lần lượt đạt 234 tỷ đồng và 146 tỷ đồng lợi nhuận.

Các nguyên nhân dẫn đến khoản lỗ này bao gồm 1) Sản lượng phát điện của NT2 thấp hơn so cùng kỳ (-59%) và thấp hơn 15% so với Qc; 2) Công ty thực hiện đại tu 100.000 giờ vận hành tương đương (EOH) kể từ ngày 7/9/2023 (và đã kết thúc vào ngày 31/10/2023 và 3) mức độ tham gia vào thị trường phát điện cạnh tranh (CGM) có phần hạn chế do giá CGM giảm trong tháng 8 và tháng 9.

Trên thực tế, giá CGM bắt đầu giảm từ tháng 6 do hết mùa khô và tạo áp lực lên khả năng chào giá thường xuyên của NT2 tại thị trường này. Trong tháng 8 và tháng 9, mưa lớn ở cả miền Bắc và miền Nam mang lại lợi ích cho các nhà máy thủy điện và tiếp tục kéo giá CGM xuống quanh mức 780 - 1.000 đồng/kWh. Trong tháng 10/2023, giá CGM đạt mức 829 đồng/kWh.

So với 3 quý đầu năm 2022, chi phí SG&A của NT2 thu hẹp xuống còn 54 tỷ đồng (giảm 78,1%), do NT2 ghi nhận 187 tỷ đồng dự phòng nợ xấu trong Q3/2022 và không phát sinh khoản này trong Q3/2023.

Chứng khoán SSI lưu ý rằng mức trích lập này một phần liên quan đến khoản nợ khó đòi của Công ty Mua bán điện trực thuộc Tập đoàn Điện lực Việt Nam (EPTC), liên quan đến giá cước vận chuyển khí của đường ống khí Phú Mỹ – HCM.

Ban đầu, Chính phủ chấp thuận cho PV GAS (GAS: HOSE) xây dựng đường ống này vào năm 2008, phục vụ cung cấp khí tự nhiên cho các nhà máy điện Nhơn Trạch 1, NT2 và Hiệp Phước với giá cước vận chuyển là 0,52 USD/MMBTU. Các nhà máy điện này đã thanh toán chi phí và đưa vào thành phần biến đổi cấu thành của giá PPA. Tuy nhiên, vào năm 2019, Kiểm toán Nhà nước cho rằng NT2 lẽ ra phải được tính mức phí thấp hơn (khoảng 0,4 USD/MMBTU) vì NT2 đã không sử dụng toàn bộ chiều dài vận chuyển đường ống. Do đó, EVN đã từ chối trả khoản chênh lệch (khoảng 0,12 USD/MMBTU) từ đó và tạo nên khoản nợ xấu trên bảng cân đối kế toán của NT2.

Thực hiện yêu cầu của Kiểm toán Nhà nước trong trường hợp này, NT2 đã trích lập dự phòng 198 tỷ đồng trong nửa cuối năm 2022 (tương đương 83% tổng chi phí dự phòng của NT2 trong cùng kỳ). Sau đó, kiểm toán của NT2-Deloitte đã nhận định chênh lệch phí chưa được EPTC xác nhận và không đủ điều kiện để ghi nhận doanh thu, các khoản phải thu hay nợ xấu/dự phòng.

Do đó, NT2 đã hoàn nhập 198 tỷ đồng này thông qua báo cáo tài chính quý 4 sửa đổi và sau đó cũng xác nhận lại nội dung sửa đổi trong báo cáo tài chính đã kiểm toán năm 2022. Tính đến cuối tháng 10/2023, vấn đề này vẫn chưa được giải quyết.

EVN gặp khó về tài chính khiến vòng quay chuyển đổi tiền mặt của NT2 bị ảnh hưởng

Việc không có khoản nợ nước ngoài có thể giúp NT2 tránh được tác động rủi ro tỷ giá. Tuy nhiên, do Tập đoàn Điện lực Việt Nam (EVN) đang gặp khó khăn về tài chính nên vòng quay chuyển đổi tiền mặt của NT2 đã vượt quá 100 ngày trong năm 2023 do EVN trì hoãn thanh toán tiền bán điện.

Để đảm bảo đủ vốn lưu động cho hoạt động, NT2 đã tăng nợ ngắn hạn lên 926 tỷ đồng (tại thời điểm cuối tháng 9/2023 so với 630 tỷ đồng tại thời điểm cuối Q3/2022). Do đó, NT2 khó có thể chi trả mức cổ tức hấp dẫn cho năm 2023 và 2024 như năm 2022 (2.500 đồng/cổ phiếu hay tỷ suất cổ tức là 8,7%).

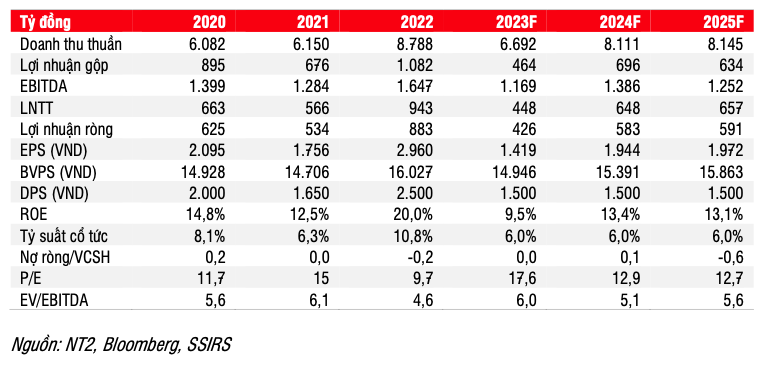

|

| Các chỉ tiêu chính của NT2 |

SSI cũng dự báo LNST năm 2023 của NT2 sẽ giảm 52% so cùng kỳ. Tuy nhiên, lợi nhuận sẽ phục hồi trong năm 2024 (tăng 37% so cùng kỳ) vì công suất hoạt động của NT2 sẽ cải thiện do không tiến hành bảo dưỡng lớn và tình trạng thiếu khí ít trầm trọng hơn như năm 2023.

Kết quả kinh doanh Q4/2023 của NT2 có thể là yếu tố hỗ trợ ngắn hạn đối với giá cổ phiếu NT2 vì NT2 đã hoàn tất bảo dưỡng vào cuối tháng 10, cho thấy lợi nhuận sẽ tăng trưởng so với quý trước.

SSI ước tính LNST Q4/2023 của NT2 sẽ tăng 6,3% so cùng kỳ. Thông thường, nhu cầu điện hàng năm thường tốt vào tháng 11 và tháng 12.

SSI cũng lưu ý, NT2 và Nhơn Trạch 1 phải chia sẻ khí đầu vào trong Q2/2023 do tình trạng thiếu điện trầm trọng và các mỏ khí đang dần cạn kiệt, khiến công suất hoạt động của NT2 thấp hơn thường lệ. Từ năm 2020, PV Power (POW: HOSE) (công ty mẹ của NT2) và PV GAS (GAS: HOSE) đã lên kế hoạch phát triển kho cảng LNG Thị Vải để cung cấp LNG cho Nhơn Trạch 1 nhằm giảm bớt áp lực thiếu khí cho NT2 trong dài hạn.

SSI chưa đưa yếu tố này vào các dự báo cho giai đoạn 2023-2028 do lo ngại về mức độ sẵn sàng của các nhà máy điện khí trong việc sử dụng nguồn LNG giá cao vào sản xuất điện so với khí đốt tự nhiên.