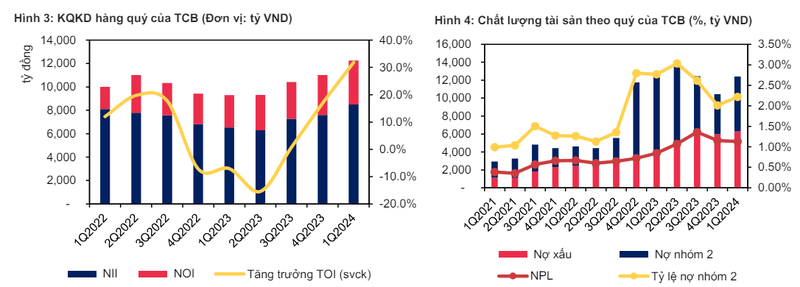

Ngân hàng TMCP Kỹ Thương Việt Nam (TCB) vừa công bố kết quả kinh doanh quý 1/2024 với nhiều tín hiệu tích cực. Tổng thu nhập hoạt động (TOI) của TCB tăng 31,8% svck đạt 12.261 tỷ đồng, trong đó thu nhập lãi thuần và thu nhập ngoài lãi tăng lần lượt 30.2% và 35.7% svck.

NIM cũng ghi nhận mức tăng ấn tượng 23 điểm cơ bản svck, đạt 7,1% so với cuối năm 2023. Nhờ những yếu tố này, lợi nhuận sau thuế của TCB tăng 38,3% svck, đạt 6.277 tỷ đồng.

Bên cạnh sự tăng trưởng mạnh mẽ về mặt doanh thu, TCB còn ghi nhận hiệu quả hoạt động được cải thiện. Thu nhập từ phí tăng 11,7% svck, trong khi hoạt động kinh doanh vàng & ngoại hối đem lại lợi nhuận 544 tỷ đồng so với lỗ 229 tỷ đồng cùng kỳ năm ngoái.

Các khoản thu từ hoạt động đầu tư chứng khoán cũng ghi nhận kết quả tích cực với 1.073 tỷ đồng, so với mức lỗ hơn 1 tỷ đồng cùng kỳ năm ngoái. Chất lượng tài sản của TCB được duy trì ổn định với tỷ lệ NPL và nợ nhóm 2 tại cuối Q1/2024 lần lượt là 1.13% và 1.09%, tương đương mức cuối năm 2023.

|

| KQKD hàng quý và Chất lượng tài sản của Techcombank. Nguồn: TCB, MBS |

Tuy nhiên, dư nợ nhóm 2 và nợ xấu của ngân hàng ghi nhận mức tăng lần lượt 37,5% và 5,3% so với cuối năm 2023. Điều này cho thấy rủi ro suy giảm chất lượng tài sản trong những quý tiếp theo có thể gia tăng, đặc biệt trong bối cảnh tín dụng của TCB đang tăng trưởng mạnh.

Dư nợ tái cơ cấu theo Thông tư 02 tại 31/03/2024 đạt 7.6 nghìn tỷ đồng, tuy nhiên TCB dự kiến sẽ giảm số dư này xuống 1.6 nghìn tỷ đồng (chiếm 0.2% dư nợ hiện tại) vào cuối Q2/2024.

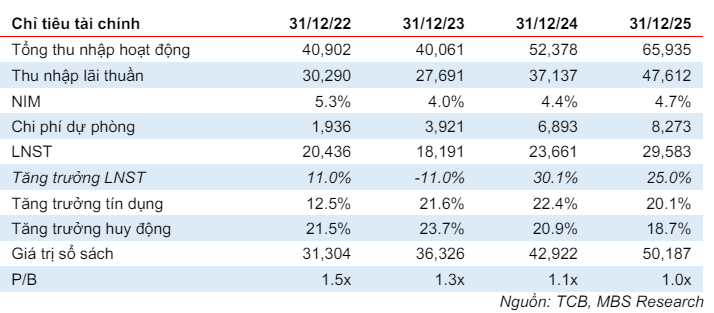

TCB dự kiến đạt mức tăng trưởng lợi nhuận sau thuế 27.4%/năm trong giai đoạn 2024-2025. Dự báo này dựa trên 2 yếu tố chính: tốc độ tăng trưởng tín dụng duy trì trên 20% và tỷ suất lợi nhuận ròng (NIM) trên 4.0%.

TCB dự kiến đạt mức tăng trưởng 22.4% trong năm 2024, cao hơn dự báo trước đây là 20.8%. Dư nợ cho vay các phân khúc khách hàng doanh nghiệp và tín dụng phi định kỳ tăng 8.2%, trong khi dư nợ bán lẻ tăng 5.4% so với đầu năm.

Chất lượng tài sản được kiểm soát chặt chẽ với tỷ trọng cho vay ngành bất động sản cao nhất (61% dư nợ KHDN và TPDN, 74% dư nợ bán lẻ). Dư nợ giải ngân thêm lớn hơn dư nợ trả trước trong giai đoạn nới lỏng tiền tệ.

TCB dự kiến duy trì NIM ở mức 4.4% trong năm 2024. Lãi suất cho vay bình quân giảm 70 điểm cơ bản so với cuối năm 2023, trong khi chi phí vốn (COF) giảm mạnh 80 điểm cơ bản xuống 3.4%. Lãi suất huy động được dự báo sẽ tiếp tục duy trì ở mức thấp, và các ngân hàng dự kiến sẽ giữ mức lãi suất cho vay thấp trong phần còn lại của năm 2024.

|

| Tổng hợp các chỉ tiêu tài chính. Nguồn: TCB, MBS |

Về chất lượng tài sản , tỷ lệ nợ quá hạn (NPL) và nợ nhóm 2 tại cuối Q1/2024 lần lượt là 1.13% và 1.09%. Dự báo NPL tại cuối năm 2024 sẽ duy trì ở mức 1.1%. Tỷ lệ chi phí trích lập dự phòng/tổng dư nợ đạt 0.26%, dự báo chi phí trích lập cả năm 2024 sẽ tăng 75.8%. LLR dự kiến đạt 111.4% tại cuối năm 2024.

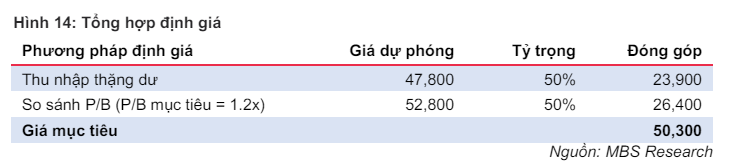

Công ty chứng khoán MB (MBS) vừa nâng giá mục tiêu cho cổ phiếu TCB lên 50.300 đồng/cp, dựa trên kết quả kinh doanh Q1/2024 khả quan và dự báo tăng trưởng lợi nhuận trong 2024-2025.

Tuy nhiên, MBS RESEARCH chuyển sang khuyến nghị TRUNG LẬP cho cổ phiếu này do giá cổ phiếu TCB đã tăng mạnh trong 4 tháng đầu năm 2024, phản ánh phần lớn triển vọng tăng trưởng lợi nhuận 2024.

|

| Tổng hợp định giá. Nguồn: MBS |

Theo MBS, điểm mạnh của TCB là chất lượng tài sản và KQKD phục hồi sau ảnh hưởng từ thị trường BĐS, với CAR cuối Q1/2024 đạt 14,2% (cao nhất ngành). Tuy nhiên, nhà đầu tư cũng cần lưu ý đến các rủi ro như áp lực tỷ giá, lãi suất huy động tăng, chất lượng khách hàng giảm sút do tăng trưởng tín dụng, ảnh hưởng đến NIM và lợi nhuận.