Ngân hàng Nhà nước (NHNN) cho biết, từ ngày 6/3, có 4 ngân hàng vốn nhà nước giảm lãi suất huy động 0,2% với kỳ hạn từ 6 đến 12 tháng. Khối ngân hàng tư nhân đồng thuận giảm lãi suất 0,5% với kỳ hạn 6-12 tháng (từ 27/2).

Tại phiên họp Chính phủ cuối tuần trước, Thủ tướng chỉ đạo Ngân hàng Nhà nước điều hành lãi suất hợp lý, phù hợp với kiểm soát lạm phát. Việc cắt giảm lãi suất theo Thủ tướng cần được làm thực chất.

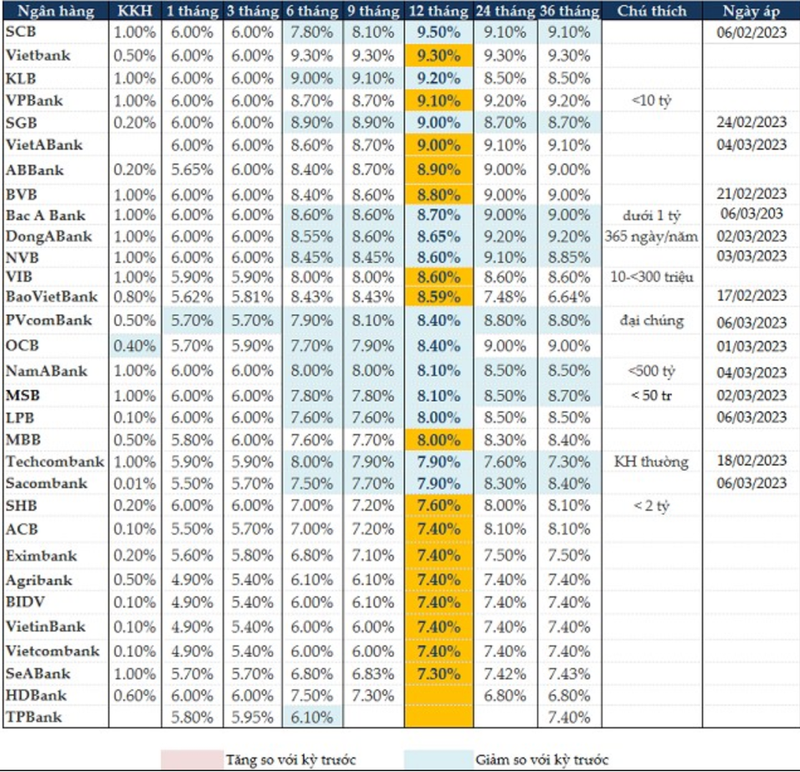

Nhiều nhà băng đã cập nhật biểu lãi suất tiết kiệm mới nhất. Hai trong bốn ngân hàng có vốn nhà nước là Vietcombank và Agribank đã hạ lãi suất kỳ hạn 6 và 9 tháng 0,2-0,3% so với trước, các kỳ hạn còn lại giữ nguyên. Các nhà băng tư nhân khác như LienVietPostBank, VietCapitalBank, NamABank, BaoVietBank cũng đã giảm lãi suất 0,1-0,6% với các kỳ hạn 6-12 tháng.

Như vậy tính tới 6/3, mức lãi suất niêm yết cao nhất thị trường là 9,5%, chỉ còn xuất hiện tại số ít đơn vị như SCB và Kienlongbank.

|

| Ngành nào được hưởng lợi trong thời kỳ lãi suất hạ? |

Từ tuần trước, gần chục nhà băng cũng đã giảm lãi suất huy động như NCB, BacABank, OCB, BaoVietBank, DongABank, PGBank. Ngân hàng Nhà nước cho biết trong tháng 2/2023, lãi suất trên thị trường đã có xu hướng giảm. Lãi suất cho vay bình quân phát sinh mới đã giảm khoảng 0,4% một năm và có 22 ngân hàng thương mại giảm lãi suất cho vay bình quân.

Thực tế, lãi suất cho vay bình quân phát sinh mới trên thị trường giảm 0,43%/năm, nhưng vẫn cao hơn 3,0-3,5% so với cùng kỳ. Theo SSI Research, trên thực tế, mặt bằng lãi suất huy động và cho vay có giảm so với thời điểm cuối năm 2022 nhưng vẫn ở mức cao so với nhu cầu thực tế của nền kinh tế.

Ở chiều huy động, mức lãi suất niêm yết dành cho khách hàng cá nhân tại các NHTMCP đã được điều chỉnh giảm thêm 20-50 điểm cơ bản từ ngày 6/3, xuống chỉ còn cao nhất 9,0%/năm cho kỳ hạn 12 tháng. Mặt bằng lãi suất cho vay trên thị trường cho doanh nghiệp sản xuất thông thường đang dao động ở mức 10-10,5%/năm cho kỳ hạn 6 tháng và 11-12%/năm cho kỳ hạn 12 tháng, trong khi lãi suất vay tiêu dùng đã được đẩy lên mức 14-16%/năm.

Trước đó, Thống đốc Nguyễn Thị Hồng cho biết, thời gian tới, NHNN sẽ tiếp tục điều hành hợp lý theo hướng phấn đấu giảm lãi suất hơn nữa. Việc đồng thuận giảm lãi suất tiền gửi theo Ngân hàng Nhà nước sẽ giúp các nhà băng giảm chi phí, qua đó có điều kiện giảm lãi suất cho vay, hỗ trợ doanh nghiệp và nền kinh tế, nhất là các lĩnh vực ưu tiên.

Trong báo cáo mới phát hành, Chứng khoán VNDirect dự báo xu hướng giảm của lãi suất huy động này có thể tiếp tục trong vài tháng tới do những yếu tố chính sau đây:

1) Một lượng lớn tiền gửi đã quay lại hệ thống ngân hàng trong quý 4/2022, 2) Chỉ đạo của chính phủ/NHNN trong việc giảm lãi suất huy động/cho vay, 3) Chính phủ đẩy mạnh đầu tư công qua đó bơm thêm tiền vào nền kinh tế, 4) Thay đổi về cách tính tỷ lệ LDR có lợi cho các ngân hàng quốc doanh.

VNDirect kỳ vọng lãi suất huy động sẽ đạt đỉnh trong quý 1 và sau đó giảm dần kể từ quý 2 dựa trên những lập luận sau: (1) FED ngừng tăng lãi suất điều hành sau quý 2, theo đó áp lực lên tỷ giá VND có thể hạ nhiệt đáng kể trong nửa sau của năm 2023, (2) NHNN tích cực hỗ trợ thanh khoản thị trường thông qua các kênh thị trường mở, mua dự trữ ngoại hối, (3) nhu cầu tín dụng chậm lại trong bối cảnh tăng trưởng kinh tế giảm tốc và thị trường bất động sản ảm đạm.

“Chúng tôi kỳ vọng lãi suất tiền gửi có kỳ hạn 6 tháng và 12 tháng sẽ giảm dần về mức 6,7% và 7,5% vào cuối năm 2023”, VNDirect cho biết.

|

| Thống kê lãi suất huy động tại các Ngân hàng tại ngày 6/3/2023. |

Lãi suất giảm và cơ hội cho nhóm ngành có đòn bẩy tài chính lớn

Nhận định của SSI, ảnh hưởng trực tiếp nhất đến thị trường trong nhóm các lãi suất điều hành này là lãi suất cho vay kỳ hạn ngắn bằng VND với 5 nhóm ngành ưu tiên theo quy định của Chính phủ là: Nông nghiệp, xuất khẩu, doanh nghiệp vừa và nhỏ, công nghiệp phụ trợ, công nghệ cao.

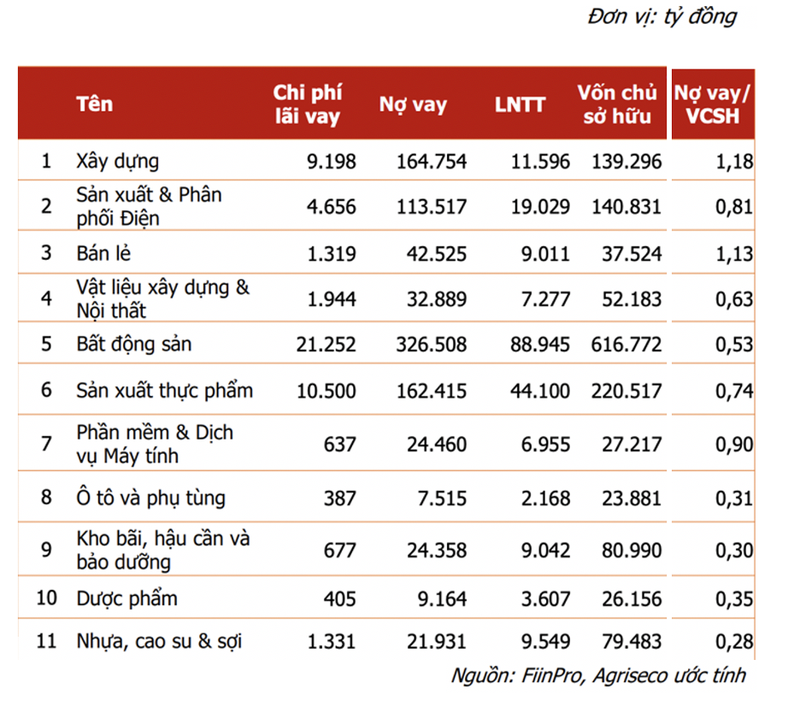

Đồng quan điểm, Agriseco Research cho rằng việc giảm lãi suất sẽ có tác động vô cùng tích cực đối với một số ngành có đòn bẩy tài chính cao như ngành xây dựng có tỷ lệ vay nợ/vốn chủ sở hữu khoảng 1,18 lần, ngành bán lẻ (1,13 lần), dịch vụ tài chính (1,09 lần), công nghệ thông tin (0,9 lần), điện (0,81 lần), sản xuất thực phẩm (0,74 lần), vật liệu xây dựng (0,63 lần), bất động sản (0,53 lần),...

Trong số các nhóm ngành chính, ước tính ngành xây dựng có lợi lớn nhất khi lãi suất giảm 1% sẽ khiến lợi nhuận trước thuế toàn ngành tăng khoảng 14% trong điều kiện các nhân tố khác không đổi.

Một số ngành khác có mức độ tăng trưởng lợi nhuận mạnh khi lãi suất giảm như Sản xuất và phân phối điện, Bán lẻ, Vật liệu xây dựng và nội thất. Riêng đối với nhóm bất động sản thì tác động tới nhóm bất động sản dân cư sẽ cao hơn so với nhóm Bất động sản khu công nghiệp do có tỷ lệ vay nợ cao hơn.

|

| Một số nhóm ngành có tỷ lệ đòn bẩy cao, được hưởng lợi từ việc giảm lãi suất |

Và tác động đến thị trường chứng khoán…

Thống kê từ Agriseco cho thấy, VN-Index có sự tương quan chặt chẽ với diễn biến lãi suất. Khi lãi suất giảm sẽ có lợi hơn cho thị trường chứng khoán và ngược lại.

Chẳng hạn, giai đoạn 2000 - 2003, lãi suất tăng, thị trường chứng khoán ảm đạm và giảm. Giai đoạn này, các ngân hàng tham gia vào cuộc đua tăng lãi suất, thị trường chứng khoán sau đó rơi vào tình trạng sụt giảm mạnh khi giảm hơn 66% vào tháng 7/2002 so với mức đỉnh năm 2001.

Trong giai đoạn này, thị trường chứng khoán Việt Nam mới được thành lập với số điểm khởi đầu 100 điểm, đạt đỉnh hơn 500 điểm vào giữa năm 2001 và trượt dài liên tục sau đó xuống mức thấp nhất 130 điểm trong năm 2003. Cũng cần lưu ý là giai đoạn này thị trường còn sơ khai, rất ít doanh nghiệp niêm yết và thanh khoản thấp, vì vậy mức độ biến động giá và chỉ số khá cao.

Giai đoạn 2004 – 2007: Lãi suất duy trì ổn định và ở mức thấp hỗ trợ tốt cho thị trường chứng khoán và các doanh nghiệp, tạo môi trường cho thị trường chứng khoán bùng nổ bên cạnh các nhân tố vĩ mô khác. Số tài khoản giao dịch của nhà đầu tư đã tăng trung bình 230%/năm (năm 2006 – 2007). Lần đầu tiên, VN-Index chạm mốc 1.000 điểm và đạt đỉnh 1.170 điểm vào năm 2007.

Giai đoạn 2008 – 2009: Mặt bằng lãi suất và lạm phát tăng vọt, nền định giá quá cao là một trong những tác nhân gây ra đổ vỡ thị trường. Trong giai đoạn này, lãi suất sau đó đã nhanh chóng hạ nhiệt trước lo ngại suy thoái kinh tế, giá cổ phiếu cũng đã hồi phục trở lại.

Giai đoạn 2010 – 2013: Lãi suất tiếp tục tăng cao, NHNN phải đặt trần lãi suất huy động 14% đi kèm là sự đổ vỡ của thị trường bất động sản khiến chứng khoán giảm mạnh.

Và giai đoạn 2014-2021: Mặt bằng lãi suất giảm dần, trong đó giảm sâu trong giai đoạn Covid, tạo sự ổn định vĩ mô và giúp thị trường chứng khoán phát triển.

Tuy nhiên ở thời điểm hiện tại, các chuyên gia đánh giá giảm lãi suất huy động chưa hẳn đã là một tín hiệu tốt. Bởi phía Cục dự trữ liên bang Mỹ (Fed) sẽ còn tiếp tục phát tín hiệu tăng lãi suất trong khi Việt Nam lại điều chỉnh giảm.

Ông Trần Đức Anh - Giám đốc chiến lược thị trường Chứng khoán KBSV - cho rằng với việc lạm phát tháng 2 chưa có dấu hiệu hạ nhiệt nhanh như kỳ vọng, trong khi đồng USD đang có xu hướng mạnh lên thì diễn biến giảm lãi suất trong thời gian tới sẽ không nhanh như trong 2 tháng đầu năm, thậm chí đi ngang trong kịch bản xấu.

Ở chiều ngược lại, thị trường chứng khoán đang bị ảnh hưởng nhiều hơn bởi thông tin liên quan đến trái phiếu doanh nghiệp cũng như lộ trình tăng lãi suất của Fed cao hơn trước.

Vì vậy, ông có quan điểm thận trọng với xu hướng thị trường trong ngắn hạn và để ngỏ khả năng VN-Index thủng mốc 1.000 điểm. Vị chuyên gia không đánh giá cao khả năng chỉ số này sẽ giảm quá sâu tiệm cận vùng đáy 2022.

"Với việc đi ngược lại động thái của quốc tế như vậy, tôi thấy khi Fed tiếp tục tăng lãi suất và ở ngưỡng cao thì Việt Nam khả năng cao sẽ phải tăng lãi suất trở lại và tăng mạnh hơn mức giảm hiện tại sẽ tác động xấu đến thị trường.

Trong ngắn hạn, thông tin này chỉ làm củng cố lại tinh thần cho nhà đầu tư chứng khoán mà thôi. Nó khó giúp thị trường tạo đáy quanh 1.000 điểm trong khi dòng tiền hiện vẫn đang mất hút", chuyên gia cho hay.