Doanh thu 9 tháng của PVS tăng 14,8% lên 11.082 tỷ đồng nhờ đóng góp cao hơn của mảng M&C (+16,5%), đến từ các dự án EPC đã giành được trong nửa cuối 2021.

Tuy nhiên, lãi ròng 9 tháng vẫn giảm 19,8% xuống 415 tỷ do tác động của việc biên lãi gộp mảng M&C sụt giảm bởi giá nguyên vật liệu tăng cao và chi phí quản lý doanh nghiệp tăng 9,1% lấn át việc lợi nhuận tài chính ròng tăng mạnh (+104,3%). Kết quả lãi ròng 9 tháng chỉ hoàn thành 50,9% dự phóng cả năm.

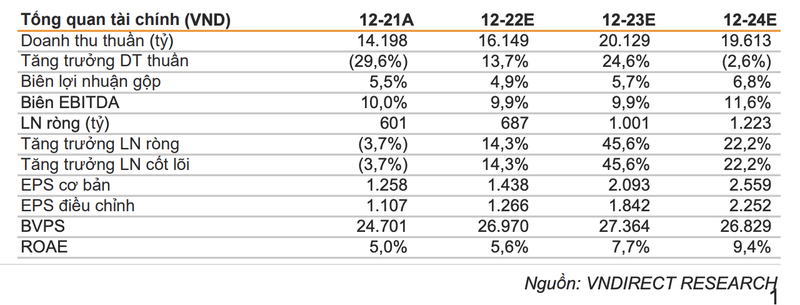

Do đó, VNDirect điều chỉnh giảm 15,7%/8,9% dự phóng EPS năm 2022-23 nhằm phản ánh tác động trái chiều của: (1) việc lùi thời điểm khởi công các dự án lớn như Lô B – Ô Môn, (2) giả định biên LN gộp thấp hơn, và (3) giả định lợi nhuận tài chính ròng cao hơn.

|

| PVS dự nhận được trợ lực trong thời gian tới. |

Triển vọng tích cực trong những năm tới

Mặc dù bị chậm trễ trong các giai đoạn khác nhau liên quan đến việc thu xếp vốn và hoàn tất các đàm phán thương mại, chúng tôi tin rằng các dự án trọng điểm như Lô B hay Nam Du – U Minh sẽ được khởi công trong 2 năm tới, được thúc đẩy bởi môi trường giá dầu cao.

Bên cạnh đó, luật Dầu khí sửa đổi vừa được thông qua hứa hẹn sẽ giúp thu hút đầu tư vào phân khúc thượng nguồn tại Việt Nam. Điều này sẽ tạo ra một khối lượng backlog tiềm năng rất lớn cho các nhà thầu EPC như PVS trong những năm tới.

Hưởng lợi từ môi trường lãi suất tăng

Xu hướng lãi suất tăng sẽ tác động đáng kể đến toàn bộ nền kinh tế cũng như ngành Dầu khí trong thời gian tới. Với số dư tiền mặt ròng dồi dào hơn 8.600 tỷ đồng (tương đương 18.000 đ/cp) tại cuối quý 3, VNDirect cho rằng PVS sẽ hưởng lợi từ việc lãi suất tăng.

|

| Dự phóng KQKD của PVS. |

Trong bối cảnh hoạt động kinh doanh cốt lõi phục hồi chậm, thu nhập lãi ròng đóng góp vai trò quan trọng vào kết quả kinh doanh của PVS, tương đương 20,4% lãi trước thuế 9 tháng.

VNDirect ước tính khi lãi suất tăng mỗi 1%, PVS có thể ghi nhận thêm ~60 tỷ đồng thu nhập lãi ròng, tương đương ~5% lãi trước thuế.

|

VNDirect ưa thích PVS vì:

• Vị thế hàng đầu trong ngành dịch vụ kỹ thuật Dầu khí tại Việt Nam có thể giúp công ty hưởng lợi từ một chu kỳ đầu tư tiềm năng vào ngành năng lượng, đặc biệt là các dự án phát triển mỏ khí lớn như Lô B – Ô Môn và xu hướng đầu tư điện gió ngoài khơi tại Việt Nam.

• KQKD vững chắc của các liên doanh FSO/FPSO đóng góp vào kết quả của PVS trong các năm tới, chiếm 89%/77%/68% LN ròng của PVS trong giai đoạn 2022-24.

• Số dư tiền mặt ròng dồi dào ~18.000 đ/cp (theo BCTC cuối Q3/22) giúp công ty hưởng lợi từ môi trường lãi suất tăng.

VNDirect duy trì khuyến nghị Khả quan với giá mục tiêu theo phương pháp DCF thấp hơn là 31.700 đồng/cp do:

(1) điều chỉnh giảm dự phòng EPS năm 2022-2023 xuống 15,7%/8,9%, (2) nâng mức lãi suất phi rủi ro từ 3% lên 4% để phản ánh môi trường lãi suất tăng, và (3) chuyển mô hình định giá DCF sang cuối năm 2022.

|