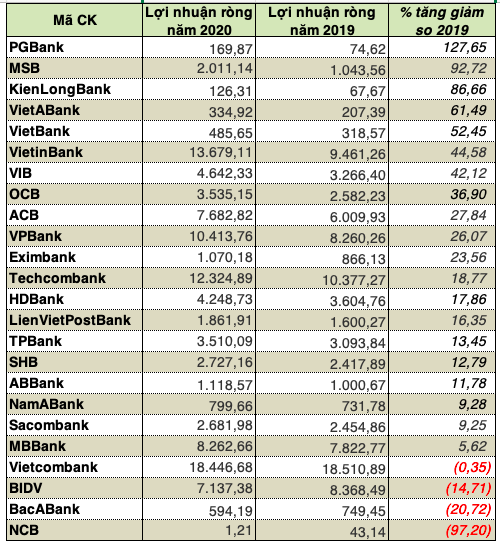

Theo thống kê, trong 24 ngân hàng đã công bố báo cáo tài chính năm 2020 thì ghi nhận chỉ 4 nhà băng có lợi nhuận sau thuế cổ đông ngân hàng mẹ đi lùi, còn lại đều tăng trưởng mạnh.

Đứng đầu danh sách tăng trưởng cao về lợi nhuận chính là PGBank với gần 170 tỷ đồng, gấp 2,2 lần so với năm 2019.

Sở dĩ PGBank báo lãi tăng mạnh do chỉ trích lập 282 tỷ đồng chi phí dự phòng rủi ro tín dụng, giảm 48% so với năm trước. Do đó, dù lợi nhuận thuần từ hoạt động kinh doanh giảm đến 22% (494 tỷ đồng), Ngân hàng vẫn báo lãi vượt được 12% chỉ tiêu đề ra.

Tính đến cuối năm 2020, tổng nợ xấu của PGBank giảm 16% so với đầu năm, chỉ còn hơn 626 tỷ đồng. Trong đó, giảm mạnh nhất là nợ nghi ngờ (-48%), sau đó là nợ có khả năng mất vốn (-15%). Kết quả này kéo tỷ lệ nợ xấu trên dư nợ vay giảm từ mức 3.16% về còn 2.44%.

Cũng ở mức tăng trưởng gấp đôi năm trước, MSB đạt lãi ròng 2.011 tỷ đồng. Kết quả tăng trưởng này giúp MSB vượt đến 75% kế hoạch năm. Dù vậy, dòng tiền thuần từ hoạt động kinh doanh của MSB âm gần 6,221 tỷ đồng, chủ yếu do giảm thu nhập khác, giảm tài sản hoạt động khác, tăng phát hành giấy tờ có giá...

Ngoài ra, điều đáng ngại là tổng nợ xấu tại ngày 31/12/2020 của MSB tăng 20% so với đầu năm, lên mức 1,558 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn tăng 95% và nợ nghi ngờ gấp 2.3 lần đầu năm. Tuy nhiên, cho vay khách hàng tăng trưởng mạnh hơn đã kéo tỷ lệ nợ xấu trên dư nợ vay giảm nhẹ từ mức 2.04% xuống còn 1.96%.

Ở những vị trí kế tiếp về tốc độ tăng trưởng thuộc về KienLongBank (+87%), VietABank (+61%) và VietBank (+52%) khi lần lượt đạt 126 tỷ, 335 tỷ và 485 tỷ đồng.

Nói về kết quả năm 2020 của KienLongBank phải nhắc đến quý 4/2020 khi lỗ thuần từ hoạt động kinh doanh tới 72 tỷ đồng nhưng nhờ được hoàn nhập dự phòng gần 86 tỷ đồng nên vẫn có lãi.

Sở dĩ KienLongBank được hoàn nhập dự phòng có khả năng đến từ việc nhà băng này đã bán được 176,4 triệu cổ phiếu Sacombank để thu hồi nợ trong năm qua.

Nhờ đó, lũy kế cả năm 2020, dù lợi nhuận thuần từ hoạt động kinh doanh đạt 156 tỷ đồng, giảm 3% so với năm trước nhưng nhờ khoản hoàn nhập dự phòng 2.4 tỷ đồng, Ngân hàng báo lãi hơn 126 tỷ đồng, tăng 87% so năm trước. Tuy nhiên, so với kế hoạch 750 tỷ đồng lãi trước thuế được đề ra cho cả năm 2020, Kienlongbank chỉ mới thực hiện được 21% chỉ tiêu.

Dù vậy, tính đến cuối năm 2020, tổng nợ xấu của KienLongBank này gấp 5.5 lần đầu năm, ghi nhận 1,883 tỷ đồng. Trong đó, nợ có khả năng mất vốn gấp 7.5 lần đầu năm, chiếm gần 1,782 tỷ đồng trong tổng nợ xấu.

Do đó, tỷ lệ nợ xấu trên dư nợ vay của KienLongBank tại thời điểm cuối năm 2020 là 5.42%. Mặc dù cao hơn tỷ lệ 1.02% đầu năm nhưng tỷ lệ này cũng đã thấp hơn số 6.63% hồi cuối quý 3.

"Ông lớn" VietinBank cũng rớt khỏi top 5 tăng trưởng dù lãi ròng đạt 13.679 tỷ đồng (+45%) khi đứng ở vị trí thứ 6.

Năm 2020, chi phí dự phòng rủi ro tín dụng của VietinBank giảm nhẹ 7% so năm trước, chỉ còn hơn 12,148 tỷ đồng. Nợ xấu tại thời điểm cuối giảm 12%, chỉ còn hơn 9,519 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn 10%, nợ có khả năng mất vốn giảm 16%. Kết quả kéo tỷ lệ nợ xấu trên dư nợ vay giảm từ mức 1.16% xuống còn 0.94%.

|

| Lợi nhuận ngân hàng năm 2020 (Đvt: tỷ đồng) |

Những "điểm nghẽn"

Ngược lại, 2 "ông lớn" khác là Vietcombank và BIDV cùng BacABank và NCB là những nhà băng đi lùi lợi nhuận năm 2020.

Trong đó, Vietcombank chỉ đạt xấp xỉ năm trước với 18.447 tỷ đồng lợi nhuận. Còn BIDV lại giảm mạnh gần 15% về mức 7.137 tỷ đồng. BacABank cũng giảm gần 21% về 594 tỷ. Đáng ngại hơn cả là NCB lao dốc 97% về vỏn vẹn hơn 1,2 tỷ đồng.

Nói thêm về Vietcombank, năm 2020, hoạt động chính của nhà băng này không tăng trưởng nhiều so với năm trước khi thu nhập lãi thuần chỉ tăng 5%. Tuy nhiên, lãi từ hoạt động dịch vụ tăng mạnh 53%, ghi nhận gần 6,609 tỷ đồng, chủ yếu nhờ tăng thu từ dịch vụ thủy thác và đại lý cũng như cắt giảm chi phí từ dịch vụ.

Thêm vào đó, Vietcombank đã trích lập 9,917 tỷ đồng chi phí dự phòng rủi ro trong năm qua, con số này tăng 46% so với năm trước. Vì vậy, lợi nhuận sau thuế cổ đông Ngân hàng mẹ đi ngang 18,447 tỷ đồng.

Điểm sáng là tổng nợ xấu tại thời điểm cuối năm 2020 của Viecombank đã giảm 10% so với đầu năm, chỉ còn gần 5,230 tỷ đồng. Trong đó, nợ nghi ngờ giảm mạnh nhất đến 62%. Kết quả, tỷ lệ nợ xấu trên dư nợ vay giảm từ 0.79% đầu năm xuống còn 0.62%.

Với BIDV, năm 2020, hoạt động chính sụt giảm nhẹ so với năm trước, chỉ còn 35,797 tỷ đồng, nhưng các nguồn thu ngoài lãi lại tăng trưởng. Đáng chú ý nhất là lãi từ chứng khoán đầu tư gấp 3 lần năm trước, ghi nhận gần 1,515 tỷ đồng.

Trong năm, BIDV dành gần 23,125 tỷ đồng để dự phòng rủi ro tín dụng (+15%), kết quả Ngân hàng báo lãi trước giảm 15%, chỉ còn hơn 7,137 tỷ đồng. Như vậy, BIDV chỉ thực hiện được 74% kế hoạch của cả năm.

Nợ xấu luôn là vấn đề nóng của BIDV khi tổng nợ xấu tính đến ngày 31/12/2020 tăng 9% so với đầu năm, lên mức hơn 21,342 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn giảm 38%, nợ nghi ngờ giảm 43%, trong khi nợ có khả năng mất vốn tăng 46%. Kết quả làm cho tỷ lệ nợ xấu trên dư nợ vay chỉ tăng nhẹ lên 1.76%

Đặc biệt với NCB, năm 2020, thu nhập lãi thuần tăng 24% (1,433 tỷ đồng), lãi từ chứng khoán đầu tư gấp 5 lần (158 tỷ đồng). Lợi nhuận thuần từ hoạt động kinh doanh của NCB gấp 2.2 lần năm trước, chi phí dự phòng cũng giảm 32%, chỉ còn hơn 48 tỷ đồng, tuy nhiên Ngân hàng dành hơn 800 tỷ đồng cho Đề án tái cấu trúc, nên cả năm chỉ lãi trước thuế hơn 3.7 tỷ đồng, giảm 93%.

Tuy nhiên, Ngân hàng dành hơn 500 tỷ đồng cho các khoản xử lý theo Đề án tái cấu trúc, nên dù lợi nhuận thuần từ hoạt động kinh doanh tăng 93% lên mức 485 tỷ đồng, quý 4 NCB báo lỗ trước thuế gần 25 tỷ đồng.

Do NCB đặt kế hoạch 150 tỷ đồng lợi nhuận thuần từ hoạt động kinh doanh cho năm 2020, nên xét trên kế hoạch thì Ngân hàng vẫn hoàn thành được chỉ tiêu đã đề ra.

Điểm sáng trong kết quả kinh doanh năm 2020 của NCB là tổng nợ xấu tính đến cuối năm đã giảm 17% so với đầu năm, chỉ còn gần 609 tỷ đồng. Trong đó, giảm mạnh nhất là nợ dưới tiêu chuẩn (-57%) và nợ nghi ngờ (-34%). Kết quả kéo tỷ lệ nợ xấu trên dư nợ vay từ 1.93% xuống còn 1.51%.

Nhận định về tình hình kinh doanh ngành ngân hàng năm 2021, Chứng khoán SSI ước tính lợi nhuận trước thuế trung bình của ngân hàng sẽ tăng trưởng 21% so với cùng kỳ. Các NHTM quốc doanh ước tính đạt tăng trưởng lợi nhuận trước thuế cao hơn (+30%) so với NHTM cổ phần (+17,2%) do LNTT 2020 của các NHTM quốc doanh ở mức thấp (-6% so với 2019).