SSI Research vừa công bố báo cáo phân tích triển vọng thị trường chứng khoán Việt Nam với nhận định ngành ngân hàng vẫn còn nhiều thách thức.

Những diễn biến tích cực hơn dự báo

Trong bối cảnh kinh tế còn nhiều thách thức Ngân hàng Nhà nước Việt Nam đã điều hành chính sách tiền tệ chủ động và linh hoạt và là ngân hàng trung ương đầu tiên trên thế giới áp dụng chính sách nới lỏng tiền tệ.

Theo đó, NHNN đã cắt giảm lãi suất điều hành liên tiếp vào tháng Ba, tháng Tư và tháng Năm. Đồng thời, mặt bằng lãi suất ngân hàng áp dụng đối với khách hàng cũng giảm sớm và nhanh hơn dự kiến của SSI Researcg.

Tính tới ngày 29/5, lãi suất huy động kỳ hạn 12 tháng đã giảm khoảng 2 – 3% so với đầu năm tại nhiều ngân hàng. Đối với các NHTMCP, lãi suất huy động kỳ hạn 12 tháng hiện đang quanh mức 8 – 8.5%, nhưng SSI Research nhận thấy một số ngân hàng vẫn đưa ra mức lãi suất hấp dẫn trên 9%. Trong khi đó, các NHTMNN có mặt bằng lãi suất huy động kỳ hạn 12 tháng qua quanh mức 7%.

Việc nới lỏng chính sách tiền tệ không chỉ được phản ánh thông qua việc cắt giảm lãi suất mà còn thông qua một số Thông tư liên quan đến thị trường trái phiếu doanh nghiệp và cho phép các ngân hàng cơ cấu giữ nguyên nhóm nợ.

SSI Research nhận thấy chiến lược hiện tại đang được áp dụng là kéo dài thêm thời gian cho ngân hàng và nhà phát triển bất động sản/tổ chức phát hành trái phiếu xử lý vấn đề của mình, trong khi chờ đợi những diễn biến mới từ việc tháo gỡ các vấn đề pháp lý cho các dự án bất động sản và kỳ vọng các quy định mới cho ngành bất động sản sẽ sớm được thông qua.

Định hướng này có thể thấy qua Nghị định 08 (cho phép tổ chức phát hành trái phiếu được kéo dài thời hạn thanh toán trong 2 năm nếu được trái chủ chấp thuận), hay Thông tư 02 (thông qua việc cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ).

Trên thực tế, một số tổ chức phát hành trái phiếu đã thành công trong việc lùi thời hạn thanh toán đối với một số lô trái phiếu như Sovico, NVL và Hưng Thịnh.

Theo chỉ đạo của Chính phủ, tình trạng pháp lý tại một số dự án bất động sản bắt đầu cho thấy một số tiến triển tích cực như Novaworld Hồ Tràm, Novaworld Phan Thiết, The Grand Manhattan, Moonlight Avenue và Astral City.

Diễn biến kém tích cực hơn dự báo

Dữ liệu vĩ mô thế giới không được khả quan như kỳ vọng và số liệu của Việt Nam cũng không ngoại lệ. Trong bối cảnh đó, các tác động đối với ngành ngân hàng có thể được thể hiện qua những yếu tố như tăng trưởng tín dụng yếu đi, tỷ lệ hình thành nợ xấu cao hơn dự kiến, NIM thu hẹp nhiều hơn kỳ vọng và thu nhập ngoài lãi chậm lại. Kết quả kinh doanh Q1/2023 của các ngân hàng mà SSI Research đang nghiên cứu bắt đầu thể hiện phần nào những tác động này.

Nhu cầu tín dụng yếu trong 4 tháng đầu năm. Trong nhóm ngân hàng SSI Research ghiên cứu, tăng trưởng tín dụng chỉ đạt 12% so với cùng kỳ, thấp hơn nhiều so với Q1/2022 (20%) và tương đương với Q1/2020.

Động lực tăng trưởng chính đến từ các khoản cho vay ngắn hạn cho doanh nghiệp, ngoại trừ Techcombank và MSB. Dư nợ cho vay ngành bất động sản & xây dựng vẫn đạt tốc độ tăng trưởng nhanh nhất, có thể thấy rõ tại một vài ngân hàng. Do tình hình kinh tế thế giới và trong nước không mấy thuận lợi nên các lĩnh vực khác chỉ đạt mức tăng trưởng khiêm tốn.

Điều này cũng phù hợp với số liệu toàn hệ thống ngân hàng, trong đó tăng trưởng tín dụng chung chỉ đạt khoảng 3% so với đầu năm (+10% svck) và tăng trưởng tín dụng đối với lĩnh vực bất động sản là 9,78% so với đầu năm tính tại thời điểm cuối tháng Tư. Cho vay bán lẻ yếu đi do nhu cầu mua nhà suy giảm. Diễn biến này có phần tương đồng với Q1/2020.

Với tình hình vĩ mô hiện tại, SSI Research phần nào có thể hiểu được tại sao các ngân hàng có tỷ trọng lớn đối với cho vay ngành bất động sản và trái phiếu doanh nghiệp đạt được mức tăng trưởng tín dụng tốt hơn.

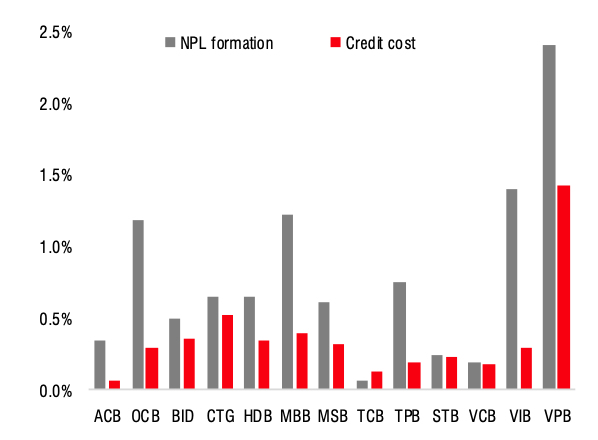

|

| Tỷ lệ hình thành nợ xấu và chi phí tín dụng theo quý |

Chất lượng tài sản giảm nhanh hơn dự kiến, không chỉ xuất phát từ thị trường bất động sản mà còn từ các lĩnh vực khác do tình hình kinh tế không thuận lợi. Trong Q1/2023, nợ xấu và nợ Nhóm 2 tăng đáng kể 24% và 44% so với đầu năm. Theo đó, tỷ lệ nợ Nhóm 2 và nợ xấu lần lượt là 2,54% và 1,76% tính tại thời điểm cuối Q1/2023.

Một điểm đáng lưu ý nữa là mặc dù tỷ lệ hình thành nợ xấu cao nhưng chi phí tín dụng lại không tăng tương ứng. Điều này có thể là do các ngân hàng đang chờ những quy định và cơ chế mới về cơ cấu nợ từ NHNN dự kiến được ban hành vào tháng 4. Vì vậy, gánh nặng trích lập dự phòng có thể còn tăng trong Q2/2023.

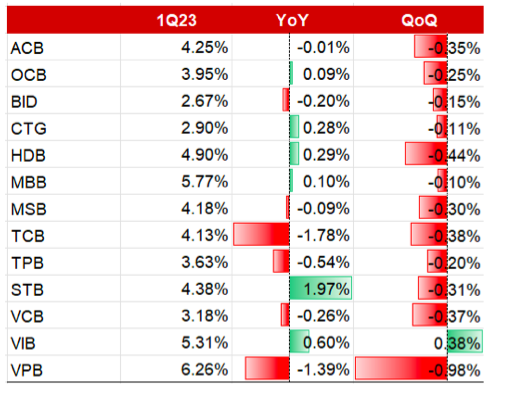

NIM thu hẹp nhiều hơn kỳ vọng so với quý trước do lãi suất cho vay giảm để kích cầu tín dụng và hạn chế hình thành nợ xấu. Nhìn chung, NIM giảm 24 điểm cơ bản so với quý trước trong đó VPBank là ngân hàng có NIM thu hẹp nhiều nhất, ngược lại VIB lại ghi nhận mức NIM tăng trưởng tốt trong Q1/2023.

Theo những gì SSI Research quan sát được, VPBank đã tăng lãi suất huy động đáng kể trong Q4/2022 và là một trong những ngân hàng có mức lãi suất cao nhất trong hệ thống. Vì vậy, NIM của VPBank co lại do chi phí huy động cao đã được phản ánh đầy đủ trong Q1/2023 trong khi lãi suất cho vay không tăng tương ứng.

Đối với hầu hết các ngân hàng, do nhu cầu tín dụng chưa hồi phục, chúng tôi nhận thấy rằng các ngân hàng không thể chuyển toàn bộ mức tăng trong lãi suất huy động sang lãi suất cho vay khách hàng và mức chênh lệch này đã thu hẹp khoản 31 điểm cơ bản so với quý trước.

Tuy nhiên, VIB là ngân hàng có thể chuyển phần lớn mức tăng lãi suất huy động sang cho khách hàng điều này giúp VIB nới rộng NIM nhưng đánh đổi với việc nợ xấu tăng cao. MBB và VietinBank cũng có hệ số NIM khá ổn định so với các ngân hàng trong hệ thống.

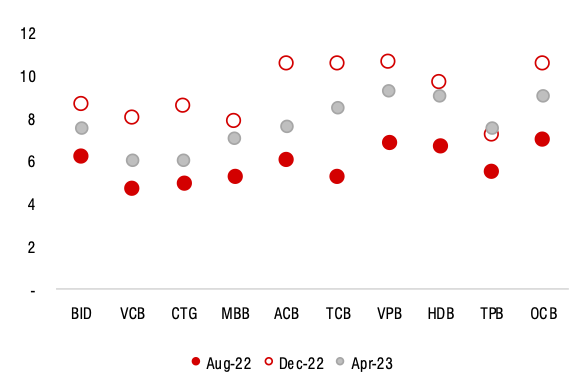

|

| Lãi suất huy động dành cho khách hàng doanh nghiệp tại các ngân hàng |

Ngoài diễn biến lãi suất đầu ra đầu vào, SSI Research cho rằng các yếu tố như CASA vẫn tiếp tục sụt giảm, nợ quá hạn tăng cao và các Ngân hàng bắt đầu phân bổ tài sản nhiều hơn vào trái phiếu Chính phủ & trái phiếu ngân hàng (MBB, ACB, OCB, HDBank, VIB, TPBank) là những nguyên nhân khác dẫn đến tình trạng NIM bị thu hẹp.

|

| Hệ số NIM của các ngân hàng |

Thu nhập ngoài lãi giảm tốc do việc kiểm soát chặt chẽ hoạt động bán bảo hiểm qua kênh ngân hàng cũng như hoạt động xuất nhập khẩu chững lại (từ Q2/2023).

Cổ phiếu ngân hàng nào kém khả quan?

Với những quy định được ban hành gần đây, các ngân hàng Việt Nam đã có đầy đủ các công cụ và cơ chế cần thiết để giảm thiểu tác động từ tình hình kinh tế không thuận lợi nói chung và lĩnh vực bất động sản nói riêng lên báo cáo tài chính. Tuy nhiên, SSI Research cho rằng các ngân hàng sẽ cân nhắc kỹ lưỡng về những khách hàng đủ điều kiện để cơ cấu lại nợ dựa trên khả năng phục hồi của họ trong nửa cuối năm 2024.

Đối với lĩnh vực bất động sản, SSI Research cho rằng giải pháp thực sự cho những khó khăn hiện tại và quyết định triển vọng của các ngân hàng trong nửa cuối năm 2024 là sự tiến triển về mặt pháp lý của các dự án bất động sản. Chỉ khi giải quyết được những vấn đề này, các ngân hàng mới có thể kỳ vọng vào sự phục hồi mạnh mẽ trong nửa cuối năm 2024.

Hiện tại, vấn đề này đang được giải quyết theo từng trường hợp cụ thể, thay vì một giải pháp tổng thể cho toàn bộ các dự án. Do đó, tác động đối với từng ngân hàng có tỷ trọng cho vay lớn với thị trường bất động sản cũng sẽ rất khác nhau. Tương tự như vậy, việc cơ cấu lại nợ cũng sẽ được cân nhắc theo từng trường hợp cụ thể dựa vào khả năng hồi phục của khách hàng.

Dự án không vướng mắc pháp lý. SSI Research kỳ vọng các dự án này có thể nhận được nguồn vốn từ ngân hàng để tiếp tục xây dựng & đủ điều kiện tái cơ cấu. Các khoản cho vay mua nhà liên quan sau đó cũng có thể được xem xét để giãn thời gian trả nợ. Như vậy, nhà phát triển bất động sản có thể hoàn thành dự án và bàn giao căn hộ cho người mua nhà sau này. Theo đó, rủi ro nợ xấu phát sinh từ chuỗi giá trị bất động sản liên quan đến các dự án đó có thể dần được kiểm soát vào năm 2024.

Dự án có vấn đề pháp lý phức tạp (như sai quy hoạch). Việc gia hạn thêm 1 năm cho các dự án này có thể là chưa đủ. Do đó, việc cơ cấu các khoản vay cho những dự án này và các khoản vay mua nhà liên quan có thể được ngân hàng xem xét một cách cẩn trọng.

Trong khi đó, điểm mấu chốt của những ngành nghề khác (như thép, xuất nhập khẩu, năng lượng tái tạo...) là liệu các doanh nghiệp này có thể sớm có đơn đặt hàng mới trở lại hay có thể đảm bảo đầu ra cho sản phẩm với giá ưu đãi để cải thiện dòng tiền đủ để thanh toán các nghĩa vụ nợ đến hạn trong nửa cuối năm 2024 hay không.

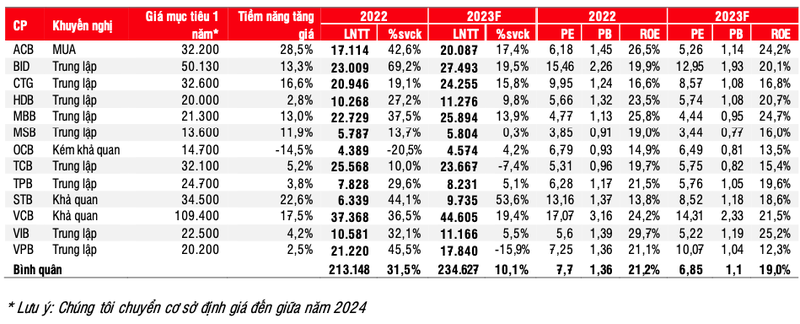

Với những thách thức như vậy, SSI Research hạ ước tính tăng trưởng lợi nhuận trước thuế của các ngân hàng xuống 10% svck (từ mức 13,8% svck như ước tính trước đó). Mức tăng trưởng tại các NHTMNN sẽ khả quan hơn (+18,5% svck) so với các NHTMCP (+4,9% svck).

Các giả định chính cho luận điểm đầu tư của SSI Research gồm tăng trưởng tín dụng dần phục hồi trong nửa cuối năm 2023. SSI Research đang theo dõi việc hạ lãi suất có giúp nhu cầu tín dụng phục hồi hay không đặc biệt là trong thời điểm mà tổng cầu quốc tế và nội địa đều đang rất yếu do tình hình kinh tế không thuận lợi.

Nếu nhu cầu tín dụng chưa thể hồi phục trong thời gian tới, chúng tôi cho rằng lãi suất huy động tiếp tục giảm thêm 0,5% đến 1% từ nay đến cuối năm. Với việc cắt giảm lãi suất huy động như vậy thì lãi suất cho vay cũng có thể được giảm nhiều hơn đối với các khách hàng có điểm tín dụng tốt và giảm ít hơn đối với các khách hàng/lĩnh vực có rủi ro cao hơn.

Theo đó, nhu cầu tín dụng có thể dần phục hồi vào cuối năm, đặc biệt là đối với lĩnh vực xuất nhập khẩu và lĩnh vực bất động sản. SSI Research ước tính tăng trưởng tín dụng đạt 12,9% svck ở các ngân hàng mà SSI Research nghiên cứu, và khoảng 10 -12% cho toàn hệ thống.

NIM có thể tiếp tục giảm trong Q2/2023 nhưng có thể hình thành đáy trong nửa đầu năm 2023. Ảnh hưởng của việc tăng l ãi suất huy động trong Q4/2022 đã được phản ánh đầy đủ trong Q1/2023 và chỉ phản ánh một phần trong Q2/2023. Trái ngược với chính sách tiền tệ tại các quốc gia trên thế giới, các ngân hàng tại Việt Nam có thể xem xét thêm các đợt cắt giảm lãi suất cho vay để kích cầu tín dụng trong Q2/2023, đó là lý do tại sao chúng tôi cho rằng NIM sẽ chạm đáy trong nửa đầu năm 2023. Trong năm 2023, chúng tôi giả định NIM sẽ giảm 15 điểm cơ bản svck xuống 3,82% (so với 3,8% trong Q1/2023).

Nợ xấu có thể đạt đỉnh trong nửa đầu năm 2023 nhưng gánh nặng trích lập dự phòng vẫn sẽ tiếp tục duy trì ở mức cao trong các quý tới do các ngân hàng sẽ cân nhắc cẩn trọng khả năng trả nợ của khách hàng trước khi quyết định cơ cấu lại các khoản vay đó. SSI Research ước tính chi phí tín dụng ở mức 1,5% cho năm 2023, trong đó chi phí tín dụng ở nhóm NHTMNN là 1,34% (so với 1,42% trong Q1/2023) và ở nhóm NHTMCP là 1,63% (so với 1,5% trong Q1/2023).

|

| Ước tính lợi nhuận năm 2023 |

Trong bối cảnh còn nhiều thách thức, SSI Research duy trì khuyến nghị Trung lập đối với cổ phiếu ngành ngân hàng. Các cổ phiếu ưa thích của SSI Research bao gồm VCB, ACB và STB mà công ty chứng khoán này lựa chọn từ đầu năm do các yếu tố cơ bản của các cổ phiếu này phù hợp với kỳ vọng.

SSI Research ưa thích VCB và ACB do hoạt động cho vay thận trọng và kiểm soát tốt chi phí. Đồng thời, kỳ vọng STB sẽ mang đến những câu chuyện thú vị trong năm 2024.

SSI Research loại BID vì cổ phiếu đã tăng 15% kể từ báo cáo chiến lược đầu năm và tiềm năng tăng giá còn lại có phần hạn chế. Trong khi đó OCB lại được cho là kém khả quan với khả năng giảm giá 14,5% về mức 14.700 đồng/cp cho một năm.

Ngoài ra, cân nhắc chủ đề “hồi phục từ đáy” đối với ngành bất động sản, SSI Research đưa TCB và MBB vào danh sách theo dõi do có một số dự án liên quan mật thiết đến các ngân hàng này có thể có tiến triển trong thời gian tới. Tuy nhiên, SSI Research cho rằng nhà đầu tư cần theo dõi rất sát sao tiến độ của các dự án này để xác định thời điểm nào sẽ là bước ngoặt về các yếu tố cơ bản/triển vọng tăng trưởng cho TCB và MBB.