Thị trường chứng khoán tháng 8 diễn ra khá sôi động với nhiều sự kiện đáng chú ý tác động đến chỉ số VN-Index. Sau phiên giảm mạnh 48,5 điểm ngày 5/8, VN-Index đã hồi phục tích cực và khép lại tháng tăng điểm, đóng cửa ở mức 1.283,8 điểm (+2,59%).

Hầu hết các nhóm ngành đều ghi nhận tăng điểm, trong đó các nhóm ngành tăng điểm mạnh nhất như Dịch vụ tài chính (+10,2%), Bán lẻ (+10,0%), Hóa chất (+8,8%), Bất động sản (+7,5%), Ngân hàng (+3,9%),...

Trong tháng 9 tới, Chứng khoán Agribank (Agriseco Research) đánh giá một số yếu tố tác động đến thị trường như: (1) Chính sách lãi suất của Fed trong kỳ họp FOMC dự kiến diễn ra trong hai ngày 17-18/9, kỳ vọng Fed hạ lãi suất trong bối cảnh lạm phát đã hạ nhiệt, qua đó giảm áp lực lên tỷ giá và áp lực rút ròng của khối ngoại, (2) Kỳ vọng số liệu kinh tế vĩ mô Việt Nam quý 3/2024 dự kiến có nhiều khởi sắc và KQKD của các doanh nghiệp dần hé lộ tiếp tục duy trì tăng trưởng, (3) Kỳ vọng nâng hạng thị trường giúp cải thiện dòng tiền trong thời gian tới.

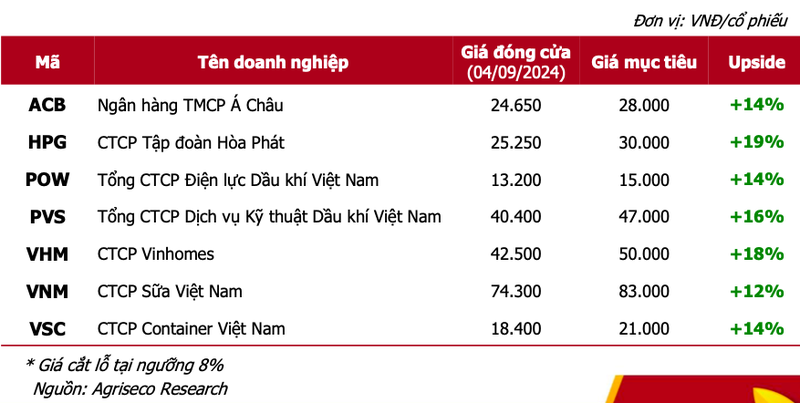

Sau khi đánh giá chọn lọc, Agriseco Research công bố danh mục đầu tư tiềm năng trong tháng 9 năm 2024 với các doanh nghiệp có cơ cấu tài chính lành mạnh, đang có mức định giá phù hợp hoặc có kỳ vọng KQKD quý 3 và các tháng cuối năm 2024 tăng trưởng tốt.

|

| Danh mục khuyến nghị tháng 9/2024 |

Ngân hàng TMCP Á Châu (ACB) ghi nhận tăng trưởng tín dụng và huy động tích cực. Tăng trưởng tín dụng 6T/2024 của ACB đạt 12,8%, cao hơn mức tăng trưởng tín dụng toàn hệ thống là 6%, trong đó cho vay KHDN và KHCN đều tăng trưởng tốt (+12% so đầu năm). Tăng trưởng tiền gửi trong 6T/2024 đạt 6% - cao hơn mức tăng trưởng toàn hệ thống là khoảng 2%.

Ngoài ra, tỷ lệ CASA Q2/2024 của ACB đã cải thiện, đạt 21,6%. Agriseco Research kỳ vọng ACB là một trong những ngân hàng sẽ được NHNN nới room tín dụng thêm 2- 2,5% sau khi đã hoàn thành 80% hạn mức tín dụng NHNN phân giao đầu năm. Dự báo tăng trưởng tín dụng cả năm 2024 của ACB sẽ đạt trên mức 16% với động lực chính từ phân khúc KHDN, từ đó cải thiện tỷ lệ NIM năm 2024 đạt mức 4%.

Chất lượng tài sản cải thiện. Tỷ lệ nợ xấu của ACB tương đối ổn định ở mức 1,5% trong quý 2/2024 – thấp hơn so với các ngân hàng có xu hướng nợ xấu tăng lên. Agriseco Research nhận thấy tỷ lệ nợ nhóm 2 đã cải thiện, lần lượt giảm 25 điểm cơ bản so với quý trước nhờ tỷ lệ nợ xấu T6/2024 thấp hơn T5/2024. Tính tới thời điểm 30/06/2024, tỷ lệ bao phủ nợ xấu (LLR) của ACB đạt 77,8%. Ngoài ra, vị thế vốn của ACB tiếp tục đươc duy trì ổn định, đáp ứng tốt các quy định của NHNN quy định với tỷ lệ LDR là 82,2% và tỷ lệ vốn ngắn hạn cho vay trung và dài hạn chiếm 17,6% cuối Q2/2024.

Hiện nay, cổ phiếu ACB giao dịch tại mức định giá P/B là 1,4x, thấp hơn so với trung bình ngành và khá hấp dẫn so với trung bình cổ phiếu 5 năm gần đây trong bối cảnh ACB là một trong những ngân hàng có chất lượng tài sản và hiệu quả kinh doanh top đầu ngành.

CTCP Tập đoàn Hòa Phát (HPG). Kỳ vọng sản lượng tiêu thụ của HPG tiếp tục được cải thiện với động lực chính từ thép xây dựng trong nước: Theo hiệp hội Thép Việt Nam, tăng trưởng ngành xây dựng 6 tháng đầu năm nay đạt 7,34% so với cùng kỳ năm trước, thị trường bất động sản Q2/2024 tiếp tục ghi nhận tín hiệu hồi phục về nguồn cung, tăng gấp 3 lần và lượng giao dịch tăng gấp 2,4 lần so với quý trước. Ngoài ra, các luật Luật Đất đai, Luật Nhà ở và Luật Kinh doanh bất động sản có hiệu lực từ 1/8/2024, kỳ vọng sẽ giúp thị trường đẩy mạnh nguồn cung trong thời gian tới giúp tăng nhu cầu tiêu thụ thép xây dựng trong nước.

Biên lợi nhuận gộp dự báo được cải thiện trong các quý tới nhờ giá nguyên vật liệu đầu vào giảm: Tính từ đầu năm đến nay, giá than cốc và quặng sắt đang trong xu hướng giảm do nhu cầu tiêu thụ tại Trung Quốc vẫn yếu. Trong khi đó, giá thép nội địa giảm nhẹ hơn so với giá nguyên vật liệu và được dự báo sẽ tăng lại trong nửa cuối 2024 nhờ nhu cầu từ thị trường bất động sản giúp cải thiện biên lợi nhuận cho doanh nghiệp trong các quý tới.

Định giá phù hợp để nắm giữ: Ước tính giá trị sổ sách của 1 cổ phiếu ngày 31/12/2024 là 18.000đ/cp và P/B fw cuối năm 2024 là 1,43x thấp hơn so với mức P/B trung bình 5 năm gần nhất là 1,8x. Với triển vọng dài hạn từ nhà máy Dung Quất 2, Agriseco Research cho rằng mức định giá này đã phù hợp để nắm giữ trong trung và dài hạn.

Tổng CTCP Điện lực Dầu khí Việt Nam (POW). Trong Q2/2024, POW ghi nhận doanh thu đạt 9.407 tỷ đồng, tăng 11,6% và LNST đạt 400,7 tỷ đồng, tăng 218% so với cùng kỳ năm 2023 nhờ sản lượng điện tăng từ Nhà máy điện Vũng Áng 1. Lũy kế 6T/2024, doanh thu của POW đạt hơn 15.650 tỷ đồng, giảm nhẹ 1,2% và LNST đạt 678,3 tỷ đồng, tăng 2,7% so với 6 tháng đầu năm 2023.

Kỳ vọng KQKD của POW cuối năm 2024 sẽ duy trì khả quan nhờ sự đóng góp tích cực từ: (1) Nhà máy nhiệt điện Vũng Áng 1 hoạt động hết công suất kể từ tháng 8/2023; (2) Pha thời tiết La Nina khả năng cao sẽ xảy ra với cường độ mạnh từ tháng 9/2024 giúp các nhà máy thủy điện được hưởng lợi và (3) Trong năm 2024-2025, POW có thể được ghi nhận khoảng 1.000 tỷ đồng tiền bồi thường từ sự cố dự án nhiệt điện Vũng Áng 1.

Triển vọng dài hạn từ các nhà máy nhiệt điện khí: Dự án điện khí LNG Nhơn Trạch 3-4 là dự án trọng điểm quốc gia với tổng công suất 1.624 MW. Đến cuối T7/2024, tiến độ tổng thể của gói thầu EPC ước đạt 90% và Công ty mua bán điện (EPTC) đang trình EVN xem xét hợp đồng mua bán điện, khí theo đúng kế hoạch. Nhà máy Nhơn Trạch 3-4 dự kiến sẽ vận hành thương mại từ cuối năm 2024-2025 giúp sản lượng điện của POW tăng mạnh trong những năm tới.

Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS) ghi nhận doanh thu Q2/2024 đạt 5.578 tỷ đồng (+18% yoy) và LNST đạt 208 tỷ đồng (-12% yoy). Lũy kế 6 tháng đầu năm, doanh thu đạt 9.288 tỷ đồng (+10% yoy) và LNST đạt 513 tỷ đồng (+11% yoy). Theo đó, PVS đã hoàn thành 77,7% kế hoạch LNST năm 2024.

Mảng cơ khí và xây lắp (M&C) triển vọng sáng trong nửa cuổi năm nhờ: (1) Quyết định cuối cùng cho toàn bộ dự án Lô B kỳ vọng thông qua vào Q4/2024 góp phần thúc đẩy tiến độ thi công và gia tăng khối lượng công việc cho PVS trong giai đoạn 2024-2028; (2) Tiềm năng trúng thầu cao các hạng mục tiếp theo thuộc dự án điện gió ngoài khơi của Orsted khi PVS đang hoàn thành tốt các hạng mục công việc giai đoạn trước. Ngoài ra trong Quý 3/2024, PVS cũng sẽ tiến hành khởi công các hạng mục công việc thuộc phân khúc trung nguồn, bao gồm hệ thống đường ống dẫn khí trên bờ và đường ống dẫn khí ngoài khơi.

Kỳ vọng phân khúc quản lý và cho thuê kho nổi FSO/FPSO ghi nhận kết quả khả quan hơn nhờ: (1) Với lợi thế là doanh nghiệp thượng nguồn dầu khí đầu ngành, PVS được dự báo tiếp tục trúng thầu cung cấp kho nổi cho các dự án lớn như Lô B, Cá Voi Xanh, Lạc Đà Vàng, (2) Nhu cầu tiêu thụ nhiên liệu gia tăng hỗ trợ giá dầu neo cao trong bối cảnh nền kinh tế đang trên đà phục hồi, tạo điều kiện thuận lợi cho việc đàm phán và gia hạn hợp đồng dài hạn với các FPSO trong tương lai.

CTCP Vinhomes (VHM). Kỳ vọng KQKD nửa cuối năm tăng trưởng tích cực nhờ doanh số bán hàng tăng cao: Doanh số bán hàng chưa ghi nhận tính đến 30/6 là 118,7 nghìn tỷ đồng (+6% so với quý 1 và tăng 33% so với cùng kỳ 2023) kỳ vọng tiếp tục đóng góp tích cực vào KQKD nửa cuối năm của VHM. Các dự án đóng góp chính vào tổng doanh số bán hàng là Vinhomes Royal Island và Vinhomes Ocean Park 2,3 đều ghi nhận tiến độ bán hàng và bàn giao tăng.

Doanh số bán hàng dự báo sẽ tiếp tục tăng giai đoạn 2024-2026: Các dự án mở bán mới sẽ là yếu tố thúc đẩy doanh số bán hàng tăng trưởng, qua đó giúp duy trì triển vọng tăng trưởng KQKD của VHM trong các năm tới. VHM có kế hoạch sẽ mở bán Vinhomes Cổ Loa và Wonder Park Đan Phương vào cuối năm 2024 và năm 2025.

VHM có thể mua lại cổ phiếu quỹ trong các quý cuối năm: VHM đang xin ý kiến cổ đông về kế hoạch mua lại 370 triệu cổ phiếu quỹ (tương đương 8,5% cổ phiếu đang lưu hành). Dự kiến VHM sẽ mua cổ phiếu ngay sau khi được UBCKNN chấp thuận hồ sơ đăng ký. Kỳ vọng thông tin trên sẽ hỗ trợ giá cổ phiếu trong ngắn hạn.

Định giá hấp dẫn so với tiềm năng tăng trưởng: VHM có vị thế lớn trong ngành bất động sản dân cư và tiềm năng tăng trưởng dài hạn nhờ quỹ đất đang quản lý khoảng 19.600ha tại Việt Nam. Cổ phiếu VHM hiện đang giao dịch tại P/B 0,9x lần, thấp hơn bình quân 5 năm quá khứ (2,9x lần) và đang ở mức hấp dẫn so với tiềm năng quỹ đất đang sở hữu.

CTCP Sữa Việt Nam (VNM). Động lực duy trì tăng trưởng từ xuất ngoại sản phẩm: Trong Q2/2024, doanh thu thuần từ thị trường nước ngoài của VNM đạt 3.124 tỷ đồng (+30% yoy), trong đó mảng xuất khẩu đạt 1.740 tỷ đồng (+37% yoy).

Tổng lợi nhuận gộp từ thị trường nước ngoài đạt 1.411 tỷ đồng (+62% yoy). Tỷ lệ đóng góp chung vào lợi nhuận trong Q2/2024 cũng tăng lên 19,96% từ mức 14,14% của cùng kỳ 2023, cho thấy thị trường nước ngoài đang ngày càng quan trọng trong cơ cấu nguồn thu và trở thành động lực tăng trưởng bền vững cho VNM.

Về chiến lược, VNM đang tập trung vào các nước đang phát triển, các thị trường có động đồng người Việt lớn như Nhật Bản, Đài Loan cũng được đề cập như một cơ hội VNM tăng trưởng trong tương lai.

Thị phần trong nước đang hồi phục: Theo tính toán của AC Nielsen, giá trị ngành sữa trong nước Q2/2024 giảm 1% yoy. Tuy nhiên, doanh thu trong nước của VNM trong Qúy 2 tăng 5,8% yoy, giúp thị phần đến T7/2024 tăng 1,4% so với hồi T3/2024. Dự kiến với nền tảng tài chính vững chắc cùng chiến lược tái định vị thương hiệu bài bản, sản phẩm của VNM sẽ tiếp cận sâu hơn đến thế hệ người tiêu dùng mới, giữ vững vị thế tại thị trường trong nước.

Cổ tức tiền mặt cao và duy trì đều đặn: VNM dự kiến sẽ duy trì tỷ lệ cổ tức tiền mặt là 38,5% (tương ứng 3.850 đồng/cp) cho năm 2024, đưa tỷ suất cổ tức tiền mặt của VNM lên mức 5-6%/năm, tương đối hấp dẫn ở giai đoạn hiện tại. Ngày 25/09, VNM sẽ thực hiện chốt danh sách cổ đông trả cổ tức tiền mặt với tỷ lệ 24,5% (tương ứng 2.450 đồng/cp).

CTCP Container Việt Nam (VSC). KQKD Quý 2 của VSC ghi nhận tích cực với doanh thu đạt 717,5 tỷ đồng (+34,2% yoy) và LNST đạt 91,5 tỷ đồng (+166,7% yoy). Qua đó, lũy kế 6 tháng đầu năm, doanh thu đạt 1.304 tỷ đồng (+30,7% yoy) và LNST đạt 161,5 tỷ đồng (+109,5% yoy). KQKD tăng trưởng mạnh đến từ sản lượng container các cảng đang vận hành như cảng Green, Vip Green tăng mạnh so với cùng kỳ năm 2023 nhờ hoạt động giao thương xuất nhập khẩu sôi động trở lại.

Kỳ vọng sản lượng hàng hóa, container qua cảng sẽ tiếp tục tích cực trong các tháng cuối năm 2024: Tổng kim ngạch xuất nhập khẩu 7T2024 đạt gần 440 tỷ USD (+17% yoy). Kỳ vọng hoạt động xuất nhập khẩu tiếp tục khả quan trong các tháng cuối năm giúp sản lượng hàng hóa và container qua cảng tăng trưởng. Trong đó, các cảng đang vận hành ổn định của VSC đều ghi nhận mức sản lượng ấn tượng với sản lượng container 7 tháng đầu năm qua cảng Green đạt hơn 152.000 TEUs (+16% yoy), cảng Vip Green đạt hơn 390.000 TEUs (+25% yoy).

Hoàn thành nhận chuyển nhượng cảng Nam Hải Đình Vũ: Mới đây vào tháng 7/2024, VSC đã hoàn tất việc nhận chuyển nhượng 100% tại cảng Nam Hải Đình Vũ. Với thương vụ này, VSC sẽ sở hữu 3 cảng (Green, Vip Green, Nam Hải Đình Vũ) có công suất thiết kế 1,65 triệu TEUs, và nếu bao gồm cả công ty liên kết thì công suất thiết kế đạt 2,45 triệu TEUs (xấp xỉ 31% công suất cụm cảng Hải Phòng). Cảng Nam Hải Đình Vũ cũng nằm cạnh cảng Vip Green giúp tập trung nguồn lực, hạ tầng và tối ưu về chi phí vận hành.