CTCP In sách giáo khoa Hòa Phát (HNX: HTP) vừa công bố tờ trình phương án đầu tư và phát hành cổ phiếu riêng lẻ tăng vốn điều lệ dự kiến trình cổ đông trong cuộc họp ĐHĐCĐ thường niên vào ngày 26/4 tới.

Thâu tóm Hưng Vượng Developer vốn 1.208 tỷ đồng

Nhằm mở rộng mở rộng hoạt động đầu tư sang lĩnh vực bất động sản, HTP trình phương án đầu tư vào CTCP Hưng Vượng Developer có vốn điều lệ 1.208 tỷ đồng. Tổng số lượng mua là 67,67 triệu cổ phiếu, tương đương 56% vốn Hưng Vượng Developer.

Giá chào mua dự kiến là 13.300 đồng/cổ phiếu, tương ứng số tiền HTP phải chi ra hơn 900 tỷ đồng. Công ty sẽ đàm phán mua lại cổ phiếu từ các cổ đông hiện hữu hoặc thông qua mua sơ cấp trong các đợt phát hành mới của Hưng Vượng Developer. Quá trình đầu tư có thể thực hiện qua nhiều giai đoạn, từng bước tăng tỷ lệ nắm giữ.

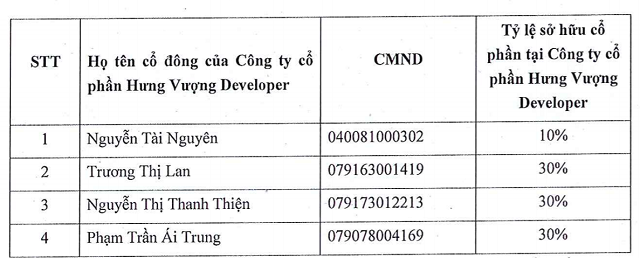

Đáng chú ý là công ty Hưng Vượng Developer mới được phòng đăng ký kinh doanh TP HCM cấp phép thành lập vào 22/4/2020, cùng ngày HTP công bố tài liệu họp cổ đông năm 2020. Công ty có 4 cổ đông đều là cá nhân.

|

|

Danh sách cổ đông Hưng Vượng Developer. Nguồn: HTP.

|

Hưng Vượng Developer sở hữu 60% CTCP Thương mại và Dịch vụ Danh Việt - chủ đầu tư dự án Khu du lịch sinh thái biển cao cấp Lạc Việt, xã Thắng Hải, huyện Hàm Tân, tỉnh Bình Thuận.

Dự án Lạc Việt tại Bình Thuận còn có tên gọi khác là The Seasons Beach Villas & Resort, có quy mô 73 ha thuộc. Dự án đã có quyết định phê duyệt quy hoạch chi tiết và giấy phép thi công xây dựng giai đoạn 1 từ tháng 11/2018. Chủ đầu tư dự án này là CTCP DRH Holdings (HoSE: DRH).

|

|

Dự án Lạc Việt quy mô 73ha. Nguồn: Báo cáo thường niên của DRH Holdings.

|

Với ý định mua lại 56% vốn Hưng Vượng Developer, HTP sẽ nắm giữ gián tiếp 33,6% cổ phần tại công ty Danh Việt và hưởng các lợi ích tạo ra từ dự án Lạc Việt.

Tăng vốn khủng 900 tỷ đồng

HTP được cổ phần hóa năm 2003 trên cơ sở Xí nghiệp In sách giáo khoa Hòa Phát và đưa cổ phiếu giao dịch trên sàn chứng khoán năm 2006. Công ty hiện có vốn điều lệ chỉ hơn 18 tỷ đồng, rất nhỏ so với quy mô vốn của Hưng Vượng Developer.

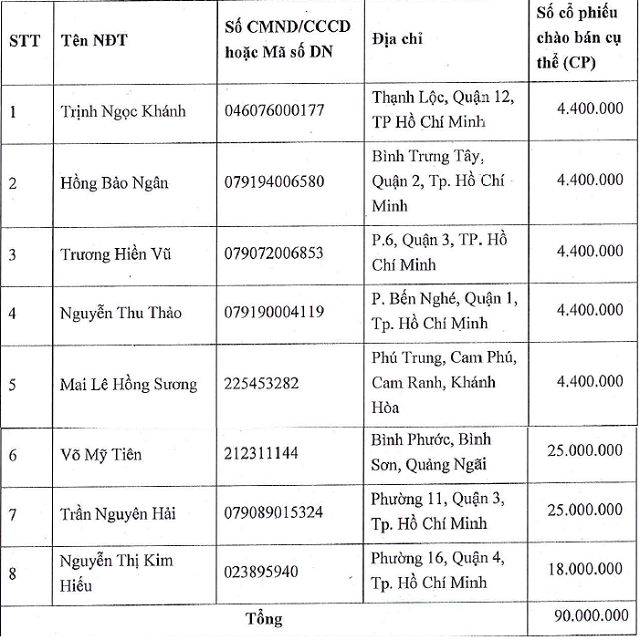

Nhằm thực hiện thương vụ trên, công ty có kế hoạch huy động 900 tỷ đồng thông qua chào bán riêng lẻ 90 triệu cổ phiếu cho các nhà đầu tư cá nhân, qua đó tăng vốn điều lệ lên 918 tỷ đồng.

|

|

Danh sách cổ đông tham gia đợt phát hành riêng lẻ của HTP

|

Giá trị sổ sách của công ty vào cuối năm 2019 là 11.920 đồng/cp, trong khi giá trị thị trường 8.100 đồng/cp và giá phát hành riêng lẻ 10.000 đồng/cp. Giá trị sổ sách điều chỉnh sau phát hành là 10.034 đồng/cp. Không có điều kiện hủy bỏ đợt chào bán này.

Công ty hoạt động chính trong việc in ấn và phát hành sách với đơn đặt hàng chủ yếu từ NXB Giáo dục Việt Nam. Hoạt động kinh doanh không có nhiều nổi bật với doanh thu hàng năm chỉ quanh 10 tỷ đồng. Trước đây công ty lãi khoảng 1 tỷ đồng mỗi năm nhưng giảm còn 197 triệu năm 2018 và 508 triệu đồng năm 2019.

Tại ĐHĐCĐ bất thường năm 2020 hồi tháng 1, công ty đã miễn nhiệm 3 thành viên và bầu bổ sung nhân sự HĐQT thay thế. Sau đó HTP thông báo bổ nhiệm ông Lê Quốc Kỳ Quang làm chủ tịch mới thay thế cho bà Nguyễn Thị Thanh Hà. Trước đó, vị trí CEO cũng thay thế bằng ông Phạm Duy từ tháng 12/2019.

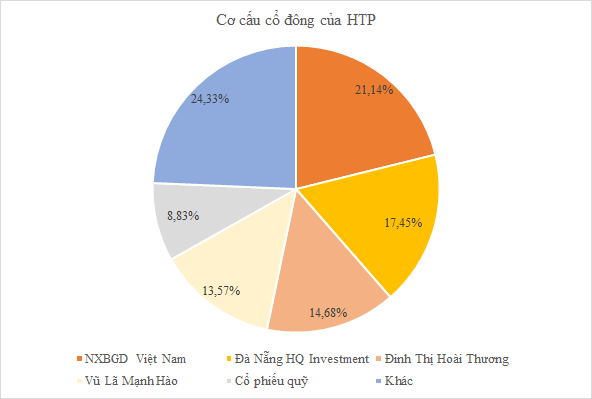

Ngoài thay đổi lớn về nhân sự, một nhóm 3 cổ đông lớn cùng quyết định bán toàn bộ 62% vốn công ty vào ngày 25/12/2019 trong khi 2 cổ đông lớn mới là Vũ Lã Mạnh Hào (14,9% vốn) và Đinh Thị Hoài Thương (16,1%).

|

|

Nguồn: HTP

|

Công ty đang định hướng của mở rộng đầu tư vào các dự án bất động sản ở mức độ an toàn cao, hầu hết ở Hà Nội và đầu tư vào nông nghiệp hữu cơ. Trụ sở cũ tại 57 Tôn Đức Thắng, Đà Nẵng (3.496 m2) sẽ chuyển thành chi nhánh Đà Nẵng để tiếp tục kinh doanh in ấn.