CTCP Đầu tư Thế giới Di động (HoSE: MWG) vừa tổ chức buổi Analyst meeting quý 1/2023, trong đó tập trung thảo luận về triển vọng nhu cầu và các chiến lược dài hạn. Theo đó, Chứng khoán Bảo Việt (BVSC) cập nhật dự báo, khuyến nghị và giá mục tiêu của MWG.

Doanh thu tháng 4/2023 cải thiện nhờ tính thời vụ, vẫn thấp so cùng kỳ

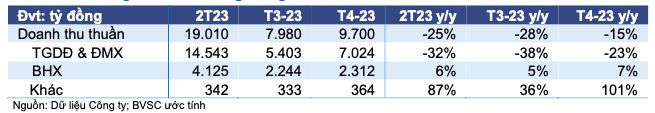

MWG công bố doanh thu sơ bộ tháng 4/2023 đạt 9,7 nghìn tỷ, tăng 20% so tháng trước chủ yếu nhờ yếu tố thời vụ, nhưng vẫn yếu hơn so với cùng kỳ khi giảm 15%.

Trong đó, Thế giới Di động và Điện máy Xanh doanh thu phục hồi 30% so tháng trước, đạt 7 nghìn tỷ đồng, nhưng giảm 23% so cùng kỳ chủ yếu nhờ nhu cầu điều hòa do yếu tố thời tiết. Cùng với chiến lược giá cạnh tranh và mẫu mã độc quyền (nhờ năng lực thương thảo tốt với các nhãn hàng), MWG kỳ vọng tăng trưởng doanh thu điều hòa sẽ vượt thị trường chung.

Còn Bách hoá Xanh, doanh thu từng cửa hàng cải thiện lên 1,35 tỷ từ mức trung bình 1,3 tỷ trong quý 1/2023, nhờ lượng khách gia tăng, bù đắp nhiều hơn cho sự sụt giảm quy mô giỏ hàng trong bối cảnh kinh tế chậm lại.

|

| Xu hướng doanh thu hàng tháng của MWG tới tháng 4/2023 |

Đáng chú ý, về mặt lợi nhuận, biên lãi gộp của Bách hoá Xanh trong quý 1/2023 duy trì ở mức tốt 26%, cao hơn mức 25% trong giai đoạn quý 1/2022 - quý 3/2022. Hơn nữa, 90% cửa hàng hiện đang tạo ra EBITDA dương, trong khi EBITDA ở cấp độ công ty đang vượt 1%, theo Ban lãnh đạo.

Triển vọng ngắn hạn thách thức, tiến trình hồi phục còn dài

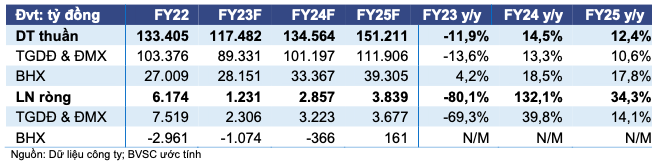

Sau kết quả KQKD Q1/2023 đáng thất vọng, BVSC dự báo lợi nhuận ròng năm 2023 của MWG giảm mạnh 80% so cùng kỳ xuống còn 1.231 tỷ đồng. Điều đó cho thấy KQKD các quý còn lại cải thiện so với Q1/2023, nhưng tiếp tục yếu hơn so với cùng kỳ.

Với kỳ vọng bối cảnh vĩ mô và tâm lý người tiêu dùng cải thiện, BVSC kỳ vọng KQKD của MWG sẽ phục hồi đáng kể sau khi kết thúc năm 2023 nhiều thách thức, dự báo lợi nhuận ròng 2024-2025 lần lượt đạt 2.857 tỷ và 3.839 tỷ; về mức tương đương 2019 nhưng vẫn thấp hơn mức đỉnh năm 2021-2022.

|

| Dự báo kết quả kinh doanh của BVSC cho MWG |

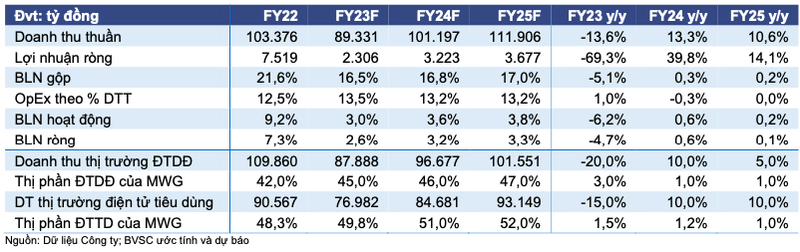

Thế giới Di động và Điện máy Xanh: Mở rộng thị phần làm ảnh hưởng lợi nhuận trong trung hạn

BVSC hiện dự báo thị trường di động Việt Nam sẽ hồi phục 10% năm 2024 và 5% trong năm 2025, sau khi giảm 20% so cùng kỳ trong 2023. BVSC lưu ý rằng điện thoại di động là mặt hàng không thiết yếu và khả năng mất nhiều thời gian để hoàn toàn hồi phục, điều này lý giải cho dự báo thận trọng giai đoạn 2024-25 của BVSC.

Với lợi thế về tài chính và vận hành, BVSC tin rằng MWG có vị thế tốt để hưởng lợi từ việc hợp nhất ngành. Trong bối cảnh khó khăn, MWG đẩy nhanh quá trình thông qua việc thu hẹp khoảng cách giá với các đối thủ khác trên thị trường.

Với các chiến lược nhiều năm, Ban lãnh đạo kỳ vọng sẽ thu hút được nhóm khách hàng mới, nhạy cảm với giá, qua đó thúc đẩy chiếm lĩnh thị phần từ các đối thủ. Về dài hạn, điều này sẽ cho phép MWG có được sự cạnh tranh thấp hơn và tăng trưởng mạnh mẽ hơn so với thị trường chung, đổi lại là biên lợi nhuận giảm trong vài năm tới, theo quan điểm của BVSC.

|

| Giả định chính của BVSC trong dự báo KQKD cho TGDĐ & ĐMX |

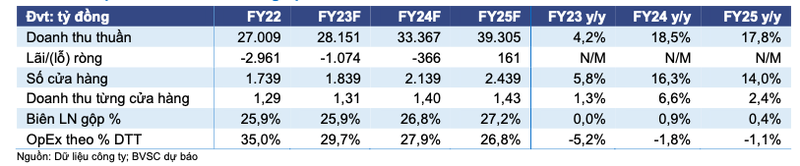

Bách hoá Xanh: Triển vọng tươi sáng hơn hậu tái cấu trúc và vĩ mô cải thiện

Các yếu tố vĩ mô cải thiện sẽ tạo ra tín hiệu tốt cho tâm lý người tiêu dùng, nới lỏng chi tiêu và hướng tới các mặt hàng thiết yếu cao cấp hơn. Trong tương lai xa hơn, người tiêu dùng cũng có thể chuyển từ các kênh truyền thống sang các cửa hàng bách hóa. Điều này giúp cải thiện lượt khách tới cửa hàng, giá trị đơn hàng trung bình và biên lợi nhuận – là chìa hóa hướng tới điểm hòa vốn cho Bách hoá Xanh, theo BVSC.

Cùng với những nỗ lực khác (giảm lãng phí và sáng kiến tiết kiệm chi phí hậu cần), BVSC tin rằng lỗ của Bách hoá Xanh sẽ được thu hẹp, đây thực sự là động lực chính của MWG trong vài năm tới.

Theo đó, BVSC dự báo doanh thu năm 2023 của Bách hoá Xanh sẽ tăng 4% lên 28.151 tỷ đồng. Còn lợi nhuận sau thuế là con số âm tới 1.074 tỷ đồng, thậm chí sang năm 2024, Bách hoá Xanh còn thua lỗ 366 tỷ đồng.

|

| Giả định chính của BVSC trong dự báo KQKD cho Bách hoá Xanh |

Giá nào phù hợp với MWG?

Giá mục tiêu theo phương pháp DCF của BVSC cho MWG là 40.855 đồng/cp, với upside khiêm tốn 4,2%. Ở mức giá mục tiêu, BVSC định giá MWG tại mức P/E hợp lý năm 2024 là 20,4x. Ở mức giá hiện tại, MWG đang giao dịch tại forward P/E là 20,1x (2024) và 14,9x (2025), so với trung bình 5 năm là 15,1x. Duy trì khuyến nghị Trung lập.

Triển vọng trung hạn hiện đang bị thách thức bởi chiến lược giá cạnh tranh, điều này có thể mang lại lợi ích cho MWG trong dài hạn nhờ chiếm lĩnh thị phần, nhưng với chi phí là biên lãi gộp thấp trong vài năm tới. Bách hoá Xanh giảm lỗ và chuyển từ lỗ sang lãi hiện là động lực tăng trưởng chính của Công ty.

Hồ sơ risk-reward tỏ ra chưa hấp dẫn trong thời điểm hiện tại; do đó, chúng tôi khuyên các nhà đầu tư theo dõi các dấu hiệu cải thiện từ cả nền kinh tế nói chung và công ty nói riêng, và mở vị thế khi định giá hấp dẫn hơn.