Hiện tượng các ngân hàng tăng đầu tư vào trái phiếu doanh nghiệp (TPDN) đã diễn ra trong những năm gần đây và tăng đáng kể trong những tháng đầu năm.

Theo thống kê trong tháng 4 và tháng 5, nhóm ngân hàng đã phát hành gần 26.000 tỷ đồng TPDN, chiếm tỷ trọng 45,3% trong tổng giá trị phát hành TPDN toàn thị trường.

Trong đó VPBank đứng vị trí thứ 2 trong nhóm ngân hàng phát hành TPDN với giá trị phát hành lên đến 7.000 tỷ đồng.

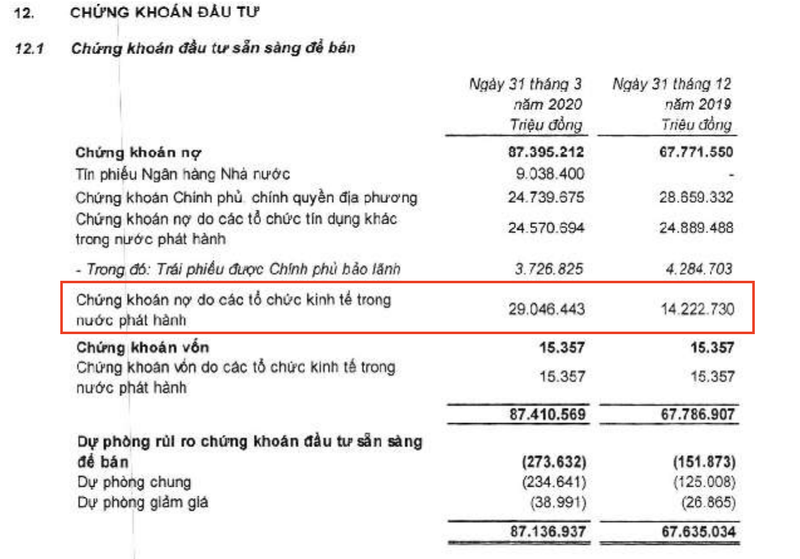

Còn tại Báo cáo tài chính quý 1 mới đây, VPBank ghi nhận giá trị chứng khoán nợ do các tổ chức kinh tế phát hành đạt 29.046 tỷ đồng, gấp 2 lần so với đầu năm 2020 và gấp 3 lần năm 2015.

|

| Giá trị phát hành TPDN của VPBank gấp 2 lần so thời điểm đầu năm. |

Dù việc đầu tư vào TPDN vẫn chiếm tỷ trọng tương đối nhỏ trong cấu trúc bảng cân đối, song sự tăng trưởng này là đáng kể vì tính từ năm 2015 tới nay, số dư chứng khoán nợ do các tổ chức kinh tế trong nước phát hành do VPBank nắm giữ cũng chỉ ở quanh mức 14.000 tỷ đồng.

Về tổng thể, số dư chứng khoán đầu tư sẵn sàng để bán của VPBank đạt mức 87.410 tỷ đồng, tăng 29% so với đầu năm. Trong đó, các khoản trái phiếu niêm yết và chưa niêm yết chiếm 76% đạt 66.233 tỷ đồng, tăng khoảng 10.245 tỷ đồng, khoảng tăng 18% so với đầu năm 2020.

Từ tháng 8/2019, Ngân hàng Nhà nước (NHNN) đã có công văn gửi các ngân hàng thương mại trong nước yêu cầu kiểm soát rủi ro trong hoạt động đầu tư trái phiếu doanh nghiệp với lý do là hoạt động này tiềm ẩn rủi ro.

Để kiểm soát chặt chẽ hơn hoạt động này, tại Dự thảo Thông tư về việc mua, bán trái phiếu doanh nghiệp của các tổ chức tín dụng, NHNN nêu rõ chủ trương hạn chế chặt chẽ. Đáng chú ý là quy định “Tổ chức tín dụng không được mua trái phiếu doanh nghiệp phát hành có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác”.

NHNN cho biết, qua công tác kiểm tra hoạt động của tổ chức tín dụng, đã phát hiện một số trường hợp doanh nghiệp phát hành trái phiếu với mục đích thực hiện các chương trình, dự án đầu tư, tăng quy mô vốn hoạt động, nhưng thực tế huy động vốn để góp vốn, mua cổ phần tại các doanh nghiệp khác, để các doanh nghiệp này thực hiện dự án hoặc tiếp tục thực hiện góp vốn, mua cổ phần...

Do đó, tổ chức tín dụng khó kiểm soát được mục đích sử dụng vốn, dòng tiền từ nguồn phát hành trái phiếu, tình hình thực hiện dự án...

VPBank đã “rót vốn” cho ai?

Theo thông tin được công bố, trong cuối năm 2019, VPBank là trái chủ duy nhất đã phát hành 800 trái phiếu với tổng mệnh giá 80 tỷ đồng cho CTCP Địa ốc Sài Gòn Thương Tín (TTC Land, HoSE: SCR).

Mệnh giá trái phiếu là 100 triệu đồng/trái phiếu và có kỳ hạn 36 tháng. Lượng trái phiếu này thuộc loại hình không chuyển đổi, không kèm chứng quyền, có đảm bảo bằng tài sản. Lãi suất bằng lãi suất danh nghĩa (11,5%) cộng biên độ 2%/năm cho các khoản chi phí tư vấn, đại lý phát hành... Kỳ hạn thanh toán lãi 3 tháng/lần kể từ ngày phát hành.

Theo đó, tài sản đảm bảo bao gồm quyền sử dụng đất, tài sản hình thành trên đất và khoản phải thu phát sinh/hoặc có liên quan đến thửa đất số 447, tờ bản đồ số 11 bộ Địa chính P.Phú Thuận, Q7, TP.HCM.

Bên cạnh đó là quyền sử dụng đất, tài sản hình thành trên đất và quyền tài sản tại lô K-Khu chung cư thấp tần thuộc Khu chung cư phía Bắc Rạch Bà Bướm.

Một thương vụ khác mà VPBank tham gia với vai trò quản lý tài sản bảo đảm còn Công ty Chứng khoán VPS (VPBS) làm đại lý phát hành. Cụ thể, công ty chứng khoán của VPBank đã phát hành 2.000 tỷ đồng cho CTCP Đầu tư Xây dựng Tùng Khánh.

Được biết, Tùng Khánh đăng ký phát hành đến 2.400 tỷ đồng trái phiếu trong khi đó vốn điều lệ chỉ vỏn vẹn 120 tỷ đồng, tương đương 6% giá trị trái phiếu phát hành.

Lô trái phiếu nói trên được phát hành vào cuối năm 2019, có kỳ hạn 3 năm, lãi suất cho kỳ tính lãi đầu tiên là 11,5%/năm. Các kỳ tính lãi tiếp theo được điều chỉnh 3 tháng/lần và lãi suất được xác định bằng tổng lãi suất tham chiếu và biên độ 4,5%, nhưng không thấp hơn 11,5%/năm.

Để phát hành lô trái phiếu này, Tùng Khánh đã thế chấp quyền tài sản phát sinh từ việc tăng quy mô vốn hoạt động, các dự án đầu tư kinh doanh bất động sản.

Theo thông tin từ VietTimes, VPBank còn tham gia vào nhiều thương vụ phát hành TPDN lớn trong năm 2019 và đầu năm 2020, có thể kể tới như: Kita Invest (2.100 tỷ đồng), Công ty TNHH Đầu tư và Kinh doanh BĐS Khu Đông (1.100 tỷ đồng), CTCP Đầu tư Kinh doanh BĐS Hà An (1.600 tỷ đồng), CTCP Đầu tư và Du lịch T&M Vân Phong (500 tỷ đồng), CTCP City Garden (1.598 tỷ đồng).

Trong các bản công bố thông tin, VPBank chủ yếu được biết tới với vai trò là đại lý quản lý tài sản bảo đảm.

|

| VPBank đã phát hành TPDN cho những doanh nghiệp nào? |

Nợ xấu trên 3% tổ chức tín dụng không được mua trái phiếu doanh nghiệp

Đầu tháng 5/2020, Ngân hàng Nhà nước đã lấy ý kiến cho Dự thảo thông tư quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán TPDN.

Theo bản dự thảo, một nội dung quan trọng là các tổ chức tín dụng chỉ được mua TPDN khi có tỷ lệ nợ xấu dưới 3% theo báo cáo tài chính thời điểm gần nhất đã được kiểm toán tại thời điểm mua, trừ trường hợp mua TPDN theo phương án cơ cấu lại được cấp có thẩm quyền phê duyệt.

Bên cạnh đó, các ngân hàng cũng không được mua trái phiếu (bao gồm mua từ phát hành lần đầu và mua lại từ các tổ chức, cá nhân khác) của doanh nghiệp phát hành có phát sinh nợ xấu tại ngân hàng mua và tại ngân hàng khác trong vòng 12 tháng gần nhất trước thời điểm quyết định phê duyệt mua.

Theo nhiều ý kiến, quy định này nhằm hạn chế các ngân hàng không kiểm soát được tỷ lệ nợ xấu dưới 3% nhưng vẫn thực hiện mua bán TPDN, đồng thời góp phần hạn chế nợ xấu, nâng cao chất lượng tín dụng của các ngân hàng.

Trong trường hợp dự thảo Thông tư được NHNN ban hành trong thời gian tới đây, các ngân hàng cũng sẽ không được vay vốn của các ngân hàng khác để mua TPDN cũng như không được mua TPDN phát hành trong đó có mục đích để cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành.

Với VPBank tỷ lệ nợ xấu tính đến ngày cuối quý 1 là 3,03%, cải thiện so với con số 3,42% của thời điểm đầu năm. Tuy vậy, việc kiểm soát và giảm tỷ lệ nợ xấu này dưới 3% xem là khá khó khi dịch bệnh COVID-19 ảnh hưởng khá nhiều đến tín dụng của người dân.

Do vậy, VPBank có khả năng bị hạn chế không được mua trái phiếu doanh nghiệp trong thời gian tới khi Dự thảo này chính thức có hiệu lực nếu vẫn duy trì mức nợ xấu trên 3%.