Lợi nhuận trước thuế 6 tháng 2024 thấp hơn kỳ vọng

Tín dụng của VIB có sự hồi phục tích cực trong quý 2/2024 sau diễn biến ảm đạm của quý 1, tăng trưởng 4,6% so với cuối năm 2023. Dù vậy, NIM giảm mạnh đã ảnh hưởng đến thu nhập lãi thuần (NII), đạt 3.946 tỷ đồng (-10,4% so cùng kỳ).

Thu ngoài lãi (NOII) tăng trưởng 13,7% so cùng kỳ bù đắp cho sự sụt giảm của NFI, do vậy Tổng thu nhập hoạt động (TOI) giảm nhẹ 6% so cùng kỳ.

Chi phí hoạt động và chi phí tín dụng vẫn ở mức cao so với cùng kỳ khiến lợi nhuận trước thuế của ngân hàng đạt 2.103 tỷ đồng trong quý 2, luỹ kế 6 tháng đạt 4.605 tỷ đồng, thấp hơn kỳ vọng của KBSV (hoàn thành 35% dự phóng).

Điều chỉnh kỳ vọng tăng trưởng tín dụng 2024 đạt 15% do các sản phẩm cho vay chính cần thêm thời gian hồi phục

KBSV điều chỉnh kỳ vọng tăng trưởng tín dụng VIB cho năm 2024 đạt 15% sau khi nhận thấy một số phân khúc cho vay vẫn cần thêm thời gian để hồi phục.

Tỷ trọng cho vay bán lẻ giảm về mức 82% từ mức 90% cuối năm 2022 khi VIB dịch chuyển tín dụng sang nhóm khách hàng doanh nghiệp, điều này tương đồng với nhiều ngân hàng bán lẻ khác trong bối cảnh cho vay cá nhân tăng trưởng chậm trong 6T đầu năm.

Cho vay mua nhà tại VIB tăng thêm 1,7% trong quý 2 và tăng 3,4% so với cuối năm 2023, mức tăng này chậm hơn một số ngân hàng trong danh mục theo dõi của KBSV do thị trường bất động sản miền Nam (khu vực hoạt động chính của VIB) hồi phục chậm hơn thị trường miền Bắc. KBSV kỳ vọng thị trường bất động sản nhìn chung sẽ tích cực hơn trong giai đoạn cuối năm kéo theo đà hồi phục của cho vay mua nhà.

Cho vay mua ô tô đi ngang trong quý 2, nhưng triển vọng sẽ tích cực hơn trong 6 tháng cuối năm sau khi Nghị định giảm 50% lệ phí trước bạ có hiệu lực từ ngày 1/8/2024 đến 31/1/2025.

Cho vay hộ kinh doanh sẽ diễn biến cùng pha với tốc độ hồi phục chung của nền kinh tế. Tín dụng doanh nghiệp (bao gồm doanh nghiệp lớn, vừa và nhỏ - SME) dự kiến gia tăng tỷ trọng lên 20% từ mức 18% hiện tại, dẫn dắt chính vào tăng trưởng tín dụng 2024 của ngân hàng.

VIB cho biết với nhóm khách hàng doanh nghiệp chỉ tập trung cho vay các doanh nghiệp đầu ngành, trong khi sản phẩm chính cho nhóm SME là cho vay tài trợ vốn lưu động. KBSV đánh giá chuyển dịch cơ cấu tín dụng sẽ giúp VIB cân bằng mục tiêu tăng trưởng trong bối cảnh khó khăn ở hiện tại, nhưng điều này chỉ mang tính tạm thời không hàm ý thay đổi chiến lược bán lẻ dài hạn của ngân hàng. Việc ưu tiên tăng trưởng sẽ đánh đổi bằng NIM suy giảm bởi lợi suất cho vay của nhóm doanh nghiệp thấp hơn cho vay cá nhân.

NIM (LTM) tiếp tục suy giảm mạnh hơn trong quý 2 (-33bps so quý trước) nhưng KBSV đánh giá NIM suy giảm chỉ mang tính tạm thời, dự kiến sẽ có sự hồi phục trong thời gian tới. Cụ thể, lợi suất trên tài sản sinh lời (IEA) giảm 17bps trong quý này bởi những lí do về cạnh tranh lãi suất và chuyển dịch cơ cấu cho vay như đã đề cập trong phần KQKD phía trên.

Tuy nhiên, KBSV cho rằng lãi suất cho vay đã tạo đáy và sẽ tăng trở lại cùng với nhịp tăng của lãi suất huy động trong thời gian qua. Bên cạnh đó, việc phân bổ cho vay doanh nghiệp sẽ cho lợi suất thấp hơn, nhưng đây chỉ là chiến lược tạm thời của VIB, và với hoạt động chính là phân khúc khách hàng cá nhân và sự kỳ vọng hồi phục của nhóm này trong thời gian tới sẽ giúp IEA hồi phục nhẹ so với 2 quý đầu năm.

Chi phí vốn trong quý 2 chỉ giảm 4bps so quý trước, mức giảm tương đối khiêm tốn so với các ngân hàng KBSV theo dõi. Điều này có thể được giải thích do đặc điểm cấu trúc huy động vốn khi có khoảng 30% từ liên ngân hàng, trong đó bao gồm các khoản vay hợp vốn quốc tế và vay trên thị trường 2. Thời gian qua lãi suất liên ngân hàng duy trì mức cao 4,5-5% đã ảnh hưởng đến việc quản trị chi phí vốn của VIB.

Tuy nhiên, áp lực tỷ giá hiện tại đã được xoa dịu, KBSV dự báo lãi suất liên ngân hàng sẽ tái định ở mặt bằng thấp hơn, trong khi lãi suất huy động ở thị trường 1 cũng không còn nhiều động lực để tăng mạnh như giai đoạn trước. Do vậy, KBSV kỳ vọng diễn biến cải thiện của chi phí vốn sẽ khả quan hơn trong thời gian tới.

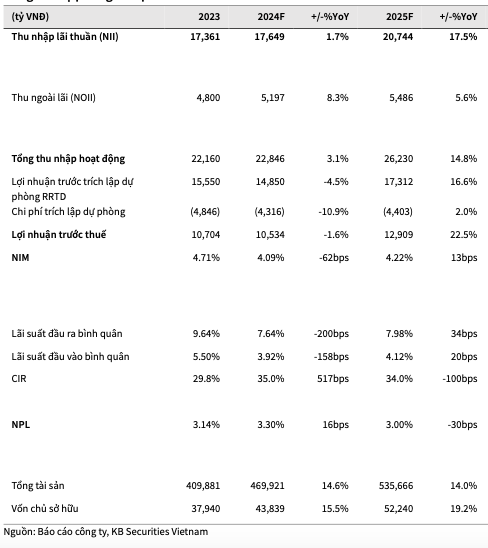

KBSV đánh giá NIM của ngân hàng tạm thời chưa thể cải thiện trong ngắn hạn, do vậy KBSV hạ dự phóng NIM năm 2024 và 2025 về mức 4,09% và 4,22%. Kỳ vọng NIM sẽ được cải thiện và có thể quay trở lại mức 4.3-4.5% trong dài hạn khi nhu cầu vay ở các phân khúc cho vay bán lẻ chính hồi phục hoàn toàn.

|

| KBSV dự phóng kết quả kinh doanh của VIB |

Nợ xấu kỳ vọng được kiểm soát sau những chính sách thắt chặt hơn trong quản lý chất lượng tài sản

Tỷ lệ nợ xấu (NPL) đi ngang so với quý trước, nhưng nợ xấu xử lý cũng ghi nhận tăng mạnh trong quý 2 (khoảng hơn 1.000 tỷ đồng, gấp đôi so với quý trước).

Điểm tích cực trong việc cải thiện chất lượng tài sản được thể hiện ở nợ nhóm 2 giảm 18% so quý trước, tỷ lệ nợ xấu hình thành giảm mạnh; đây có thể là hệ quả của việc áp dụng những biện pháp kiểm soát chất lượng tài sản.

Chi phí dự phòng vẫn tăng mạnh trong quý 2 (+15% so quý trước), nhưng KBSV kỳ vọng với diễn biến hiện tại, áp lực trích lập sẽ giảm bớt trong nửa sau của năm 2024. Ngoài ra, ngân hàng cũng kỳ vọng thu hồi từ nợ xấu đã xử lý tăng mạnh trong 2H2024, luỹ kế 6T đầu năm thu về khoảng 500 tỷ (so với mức thu kỳ vọng cả năm nay 1.000-1.500 tỷ đồng).

Nợ tái cơ cấu theo Thông tư 02 có xu hướng giảm kể từ quý 4/2023, hiện đang ở mức 582 tỷ đồng (~0,2% dư nợ tín dụng).

Sau khi điều chỉnh giảm dự phóng với một số chỉ tiêu về tăng trưởng tín dụng, NIM, lợi nhuận thuần cũng phần nào ảnh hưởng đến ROE 2024-2025, do vậy KBSV hạ P/B mục tiêu cho năm 2024 về mức 1.4x. Giá mục tiêu mới của VIB là 25.500 đồng/cp. Khuyến nghị Mua với tiềm năng tăng giá 38% so với giá đóng cửa ngày 23/09/2024.