Lãi suất cao ngất ngưởng, điều kiện phát hành dễ dãi khiến thị trường trái phiếu doanh nghiệp tăng nóng trong 2 năm qua. Tuy nhiên, rủi ro đang dần hiện hữu khi thời gian đáo hạn trái phiếu đến gần, mà khả năng trả nợ của doanh nghiệp lại suy giảm nghiêm trọng. Nhằm siết lại thị trường trái phiếu, một loạt nghị định mới được ban hành. Song cũng từ đây, nhiều bất cập khác lại nảy sinh.

Bài 1: Cỗ máy “3 không” hút tiền khủng cho doanh nghiệp

Trong khi ngân hàng thẩm định vô cùng khắt khe khi cho vay, thì hàng chục ngàn nhà đầu tư hồn nhiên vác tiền tỷ cho doanh nghiệp vay bằng cách ồ ạt mua trái phiếu doanh nghiệp, không quan tâm đến tài sản đảm bảo, định mức tín nhiệm, hay điều kiện bảo lãnh. Nhờ vậy, thông qua kênh này, hơn 2 năm qua, các doanh nghiệp đã dễ dàng huy động được lượng vốn khủng.

Cơn sốt đầu tư trái phiếu doanh nghiệp

Năm 2020, cơn sốt trái phiếu doanh nghiệp đã lan từ nhà băng, công ty chứng khoán, các quỹ đầu tư… đến tận từng gia đình. Nhà nhà, người người đổ tiền mua trái phiếu doanh nghiệp để hưởng lãi suất cao.

Hàng loạt con số biết nói đã phần nào phản ánh được sức nóng của thị trường trái phiếu doanh nghiệp. Theo báo cáo của Sở Giao dịch chứng khoán Hà Nội (HXN), lũy kế 11 tháng đầu năm 2020, tổng giá trị trái phiếu phát hành đạt 392.527 tỷ đồng, tăng gần 65% so với cả năm 2019. Nói cách khác, bằng cách phát hành trái phiếu ra thị trường, doanh nghiệp đã hút về lượng vốn vay tới gần 400.000 tỷ đồng (trong đó, phát hành riêng lẻ chiếm 88%).

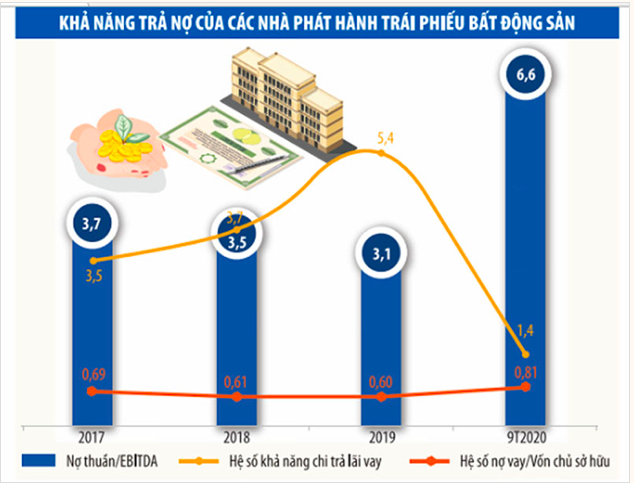

Nguồn: FiinResearch từ báo cáo tài chính của các nhà phát hành trái phiếu bất động sản (phân khúc bất động sản nhà ở). Số lượng nhà phát hành đưa vào tính toán qua các năm là: 2017: 60; 2018: 67; 2019: 66; 9 tháng 2020: 24 đồ họa: thanh huyền

|

| Nguồn: FiinResearch từ báo cáo tài chính của các nhà phát hành trái phiếu bất động sản (phân khúc bất động sản nhà ở). Số lượng nhà phát hành đưa vào tính toán qua các năm là: 2017: 60; 2018: 67; 2019: 66; 9 tháng 2020: 24. Đồ họa: Thanh Huyền |

Ông Trần Trọng Kiên, Phó trưởng phòng Nghiên cứu - Phát triển thuộc Sở Giao dịch chứng khoán Hà Nội cho hay, quy mô thị trường trái phiếu doanh nghiệp năm 2020 đã lên tới 14,3% GDP, tăng mạnh so với mức 11% năm 2019 và 9% năm 2018.

Nhìn vào báo cáo tài chính 9 tháng của các doanh nghiệp bất động sản - nhà phát hành lớn nhất thị trường - cũng rất dễ dàng nhìn thấy sự dịch chuyển trong cơ cấu huy động của doanh nghiệp. Chẳng hạn, tại Tổng công ty Đầu tư và Phát triển công nghiệp (Becamex), cơ cấu vốn huy động từ trái phiếu doanh nghiệp trong tổng vốn huy động đã tăng từ 42,8% lên 48,1%. Cơ cấu này tại Novaland tăng từ 35% lên hơn 41%; tại Vinhomes tăng từ 57% lên 70%...

Ở khía cạnh ngược lại - người mua chính trên thị trường - các nhà băng cũng tăng vọt đầu tư trái phiếu doanh nghiệp. Mặc dù tín dụng toàn hệ thống ngân hàng trong 9 tháng đầu năm 2020 tăng 5,91%, song theo ông Lê Xuân Đồng, Giám đốc Khối Dịch vụ nghiên cứu thị trường của FiinRerearch, một khảo sát của FiinRerearch dựa trên số liệu thu thập được từ 26 ngân hàng (chiếm 85% thị phần toàn hệ thống) của công ty này cho thấy, dư nợ cho vay khách hàng 9 tháng đầu năm 2020 chỉ tăng 5,07%, trong khi đầu tư trái phiếu doanh nghiệp tăng tới 48,1%.

Khảo sát của Báo Đầu tư từ báo cáo tài chính quý III/2020 của một số ngân hàng cho thấy, lượng trái phiếu nắm giữ tăng vọt và đây là động lực chính cho tăng trưởng tín dụng. Cụ thể, tín dụng 9 tháng năm 2020 của Techcombank tăng 8,3%, trong đó, cho vay chỉ tăng hơn 3%, còn lại là nhờ trái phiếu doanh nghiệp. Hay TPBank, trong 9 tháng đầu năm, tín dụng tăng trưởng 15%, song nếu cộng cả trái phiếu (tăng gấp 2,65 lần), thì tổng dư nợ tăng gần gấp đôi. Tại SHB, lượng trái phiếu doanh nghiệp nắm giữ 9 tháng tăng tới 33 lần so với cùng kỳ năm trước. Tính chung, toàn hệ thống ngân hàng, lượng trái phiếu nắm giữ tăng khoảng 70% so với đầu năm.

Tuy nhiên, việc ngân hàng tăng nắm giữ trái phiếu chỉ là phần nổi của tảng băng chìm. Thông qua các ngân hàng, một lượng trái phiếu lớn được phân phối đến hàng chục ngàn nhà đầu tư cá nhân.

Theo báo cáo của Bộ Tài chính, nhà đầu tư cá nhân mua khoảng 16% tổng lượng trái phiếu doanh nghiệp phát hành trên thị trường. Song nhiều chuyên gia cho rằng, con số thực tế cao hơn rất nhiều, bởi lượng trái phiếu trao tay trên thị trường thứ cấp rất lớn. Đáng lo hơn cả là, rất nhiều nhà đầu tư cá nhân chỉ quan tâm đến lãi suất trái phiếu cao ngất ngưởng, 10 - 20%/năm, mà không quan tâm đến chất lượng của doanh nghiệp phát hành cũng như các điều khoản ghi trong hợp đồng.

Trái phiếu “rác” gia tăng và nguy cơ “bom nợ” phát nổ

Cơn sốt đầu tư trái phiếu cùng sự dễ dãi của cơ quan quản lý khiến thị trường thời gian qua tràn ngập trái phiếu doanh nghiệp “3 không”: không xếp hạng tín nhiệm, không tài sản đảm bảo, không bảo lãnh thanh toán. Năm 2019, Bộ Tài chính cho biết, có ít nhất 17 doanh nghiệp phát hành trái phiếu vượt 50 - 100 lần vốn chủ sở hữu.

Hiện tượng này chưa chấm dứt năm 2020, khi hàng loạt doanh nghiệp kém tên tuổi, làm ăn thua lỗ vẫn có thể huy động hàng trăm tỷ đồng từ người dân thông qua trái phiếu doanh nghiệp. Đơn cử, tháng 8/2020, Công ty TNHH Thương mại Dịch vụ Xích lô đỏ huy động thành công 738 tỷ đồng trái phiếu, cao gấp gần 37 lần vốn điều lệ, dù kết quả kinh doanh năm 2019 lỗ 28 triệu đồng, doanh thu vỏn vẹn 2,2 triệu đồng. Với tình hình kinh doanh thua lỗ kéo dài, công ty này sẽ làm thế nào để trả các khoản nợ khủng?

Sự thiếu chuyên nghiệp của thị trường khiến chất lượng trái phiếu doanh nghiệp Việt Nam “vàng thau lẫn lộn”. Khảo sát các doanh nghiệp bất động sản phát hành trái phiếu cho thấy điều bất ngờ là, lãi suất trái phiếu của nhóm doanh nghiệp tốt và nhóm doanh nghiệp yếu được cào bằng (10 - 12%/năm). Thậm chí, có doanh nghiệp sức khỏe tài chính thuộc loại rất yếu còn phát hành trái phiếu doanh nghiệp với lãi suất thấp hơn cả doanh nghiệp có sức khỏe hạng tốt.

“Điều này cho thấy, nhiều nhà đầu tư trái phiếu đang phải trả giá quá cao cho trái phiếu của các doanh nghiệp có sức khỏe kém trên thị trường”, ông Đồng nhận định.

Trao đổi với phóng viên Báo Đầu tư, luật sư Trương Thanh Đức, trọng tài viên Trung tâm Trọng tài quốc tế Việt Nam (VIAC) cho biết, trong 2 năm qua, có hiện tượng doanh nghiệp lợi dụng chính sách dễ dãi để phát hành trái phiếu, huy động vốn với lãi suất cao, nhưng không có phương án kinh doanh khả thi rõ ràng, khả năng trả nợ mù mịt. Nhà đầu tư cứ thấy lãi suất cao là lao vào, đẩy mình vào thế “ôm bom”.

Thực tế, nguy cơ vỡ “bom nợ” trái phiếu đã dần hiện rõ, nhất là ở nhóm trái phiếu bất động sản. Chiếm hơn 40% tổng lượng trái phiếu phát hành, trái phiếu bất động sản cũng chiếm tỷ trọng lớn nhất trong danh mục trái phiếu đáo hạn 3 năm tới: 31% đáo hạn năm 2021, hơn 27% đáo hạn năm 2022 và gần 22% đáo hạn năm 2023. Trong khi đó, sức khỏe của nhóm doanh nghiệp này đang sụt giảm nghiêm trọng.

Ông Lê Xuân Đồng cho hay, chỉ số nợ thuần/EBITDA (đo lường mức thu nhập được tạo ra và có sẵn để trả nợ trước khi trả lãi, thuế, chi phí khấu hao) của doanh nghiệp bất động sản trong 9 tháng năm 2020 đã tăng vọt lên 6,6 lần, từ mức 3,1 lần cùng kỳ năm trước (hệ số cao cho thấy gánh nợ lớn). Trong khi đó, hệ số khả năng chi trả lãi vay giảm còn 1,4 lần, so với 5,4 lần cùng kỳ năm trước. Khả năng trả nợ của doanh nghiệp bất động sản hoàn toàn phụ thuộc vào sự khởi sắc của thị trường bất động sản cũng như khả năng huy động vốn tiếp theo. Tuy nhiên, điều này rất khó, khi Ngân hàng Nhà nước khẳng định siết chặt tín dụng bất động sản, Bộ Tài chính thắt chặt điều kiện phát hành trái phiếu và thị trường bất động sản tiếp tục ảm đạm.

Rất nhiều chuyên gia cho rằng, trong bối cảnh thị trường trầm lắng như năm 2020, mà doanh nghiệp bất động sản vẫn ồ ạt huy động vốn qua phát phát hành trái phiếu để huy động vốn là rất khó hiểu, không loại trừ khả năng phát hành trái phiếu để đảo nợ ngân hàng hoặc trả nợ cho trái phiếu cũ. Do đó, một khi dòng tiền đảo nợ bị chững lại, thì rủi ro với nhà đầu tư nắm giữ trái phiếu sẽ nhân đôi, nhân ba.

TS. Nguyễn Trí Hiếu, chuyên gia tài chính đã cảnh báo nguy cơ thị trường trái phiếu doanh nghiệp của Việt Nam có thể bị “vỡ trận” như đang diễn ra tại Trung Quốc.

“Nhiều doanh nghiệp bất động sản huy động vốn cao hơn nhiều so với vốn điều lệ, trong khi nhà đầu tư không biết doanh nghiệp sử dụng tiền đó như thế nào, không có công cụ gì để kiểm soát. Nguy cơ các doanh nghiệp này không trả được nợ là rất lớn. Tình trạng vỡ nợ trái phiếu ở Trung Quốc chính là bài học nhãn tiền cho Việt Nam”, ông Hiếu nói.

Được biết, năm 2020, trái phiếu doanh nghiệp “rác” của Trung Quốc gia tăng, hàng loạt doanh nghiệp rơi vào tình trạng vỡ nợ. Tiêu biểu là Peking University Founder Group mất khả năng trả 6,57 tỷ USD, trong khi Huachen Automotive Group không thể thanh toán 148,8 triệu USD cho các trái chủ khi trái phiếu đáo hạn…

Do đó, ông Hiếu cho rằng, Bộ Tài chính cần thường xuyên rà soát sức khỏe của doanh nghiệp phát hành trái phiếu để phát hiện những doanh nghiệp có nguy cơ vỡ nợ, từ đó có biện pháp xử lý kịp thời, ngăn vỡ nợ hàng loạt. Bởi nếu vỡ nợ xảy ra, dù chỉ ở một doanh nghiệp, thì uy tín của trái phiếu doanh nghiệp sẽ bị tổn hại và thanh khoản thị trường sẽ mất rất nhanh.

| Nếu doanh nghiệp phát hành trái phiếu ở Việt Nam vỡ nợ, khả năng mất trắng của nhà đầu tư là rất cao, bởi rất nhiều trái phiếu doanh nghiệp không có tài sản đảm bảo, không được bảo lãnh thanh toán. Ngay cả khi có tài sản đảm bảo, thì giá trị tài sản này thường cũng rất ảo. Còn với bảo lãnh, hiện nay, một số ngân hàng cam kết bảo lãnh thanh toán, song điều khoản và điều kiện bảo lãnh cũng rất lắt léo. Nhà đầu tư cần tìm hiểu kỹ xem ngân hàng chỉ bảo lãnh một phần hay bảo lãnh toàn phần, bảo lãnh vô điều kiện hay có điều kiện…

Hiện nay, nhiều hợp đồng trái phiếu lên tới hàng trăm trang, nhà đầu tư chuyên nghiệp nhiều khi cũng không nắm hết được. Ngay bản thân tôi hiểu khá vững về tài chính, song tại Mỹ, khi đầu tư trái phiếu doanh nghiệp, tôi vẫn phải thông qua một công ty tư vấn, rồi mới dám ký hợp đồng.

- Ông Nguyễn Trí Hiếu, chuyên gia ngân hàng

|