SSI Research vừa công bố báo cáo phân tích Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank, HoSE: STB) với nhận định Tiềm năng tăng trưởng đáng được kỳ vọng.

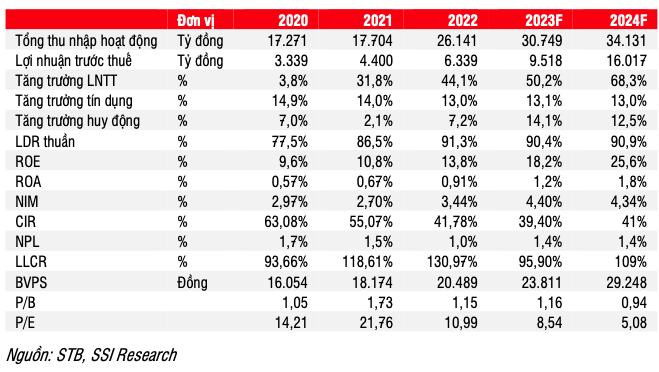

Trong năm 2023, SSI Research điều chỉnh giảm 9,2% ước tính lợi nhuận trước thuế của Sacombank xuống 9,5 nghìn tỷ đồng (tăng 50% so cùng kỳ).

|

| Chỉ tiêu tài chính của |

Cụ thể, SSI Research hạ ước tính tăng trưởng thu nhập từ phí dịch vụ xuống -26,4% so cùng kỳ (từ -11% trong dự báo trước đây). Với sự giám sát chặt chẽ hơn từ các cơ quan quản lý đối với hoạt động bancassurance, Sacombank ưu tiên hoạt động bán chéo các sản phẩm dịch vụ khác để tăng doanh thu phí như phí thanh toán, phí thẻ, phí tài khoản (tăng 13% so cùn kỳ) bằng cách đưa ra các gói lãi suất cho vay ưu đãi dành cho khách hàng sử dụng dịch vụ của Sacombank.

Do đó, SSI Research giảm dự báo tăng trưởng thu nhập bancassurance xuống 10% so cùng kỳ (từ mức 15%). SSI Research cũng cho rằng hoạt động tài trợ thương mại sẽ không còn sôi động như năm trước, và chỉ đạt mức tăng trưởng là 10% so cùng kỳ (so với mức tăng trưởng 37% trong dự báo trước đây).

Phần lớn tài sản tồn đọng của Sacombank vẫn đang trong quá trình chuyển giao quyền sở hữu, trong khi việc thanh lý tài sản để thu hồi nợ xấu phụ thuộc nhiều vào điều kiện thị trường. Do đó, SSI Research giảm 24% nợ xấu thu hồi so với ước tính trước đó xuống còn 792 tỷ đồng trong năm 2023.

Sau khi trích lập hết khoản dự phòng VAMC (8,6 nghìn tỷ đồng trong năm 2022 và 6,9 nghìn tỷ đồng vào năm 2023), SSI Research kỳ vọng lợi nhuận trước thuế của Sacombank sẽ đạt 16 nghìn tỷ đồng (tăng 68,3% so cùng kỳ), nhờ tăng trưởng NII và NFI lần lượt là 14,1% và 8% so cùng kỳ trong 2024.

Tuy nhiên, với điều kiện thị trường không thuận lợi và một số rào cản liên quan đến quy hoạch tỷ lệ 1/2000 và thời gian còn lại ngắn hơn so với các dự án khu công nghiệp mới khác, SSI Research cho rằng sẽ mất nhiều thời gian hơn để tìm được nhà đầu tư phù hợp cho KCN Phong Phú (mặc dù mức giá đấu thầu khởi điểm đã giảm 50%).

Về số lượng cổ phần của STB tại VAMC, SSI Research cho rằng Ngân hàng cần có hướng dẫn cụ thể từ NHNN về phương án giải quyết, vì số lượng cổ phần này chiếm hơn 30% quyền sở hữu của STB (tương đương 590 triệu cổ phiếu), và có thể làm phát sinh một số vấn đề liên quan đến quản trị doanh nghiệp nếu quyền sở hữu số lượng cổ phần này được phân bổ cho quá nhiều nhóm nhà đầu tư khác nhau.

Do đó, SSI Research không đưa ra bất kỳ ước tính nào về khoản lợi nhuận bất thường có thể xảy ra liên quan đến việc chuyển giao số lượng cổ phần này vào mô hình định giá STB.

SSI Research chuyển cơ sở định giá đến giữa năm 2024 và đưa ra giá mục tiêu 1 năm cho STB là 34.500 đồng/cổ phiếu (từ 29.000 đồng/cp), do áp dụng P/B mục tiêu là 1,3x (tăng từ 1,2x) do: (i) chất lượng tài sản được duy trì tốt khi không có rủi ro đầu tư trái phiếu doanh nghiệp, và rủi ro đối với các chủ đầu tư bất động sản là khá thấp; và (ii) triển vọng tăng trưởng lợi nhuận trước thuế của Sacombank rất khả quan trong năm 2023 và 2024 mặc dù không có bất kỳ khoản thu nhập bất thường nào từ việc bán tài sản tồn đọng.