|

| VietinBank được kỳ vọng sẽ có sự tăng trưởng đáng kể trong giai đoạn 2024 - 2025 |

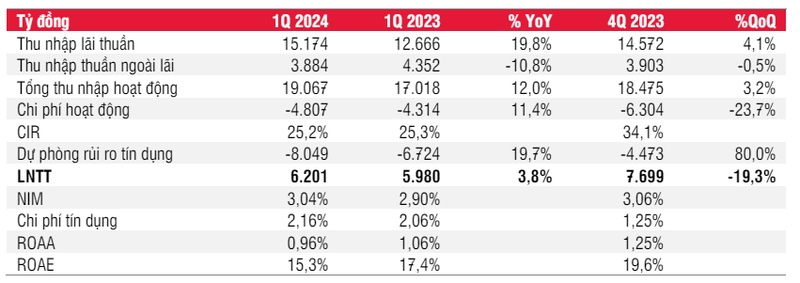

Trong Q1/2024, Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HoSE: CTG) ghi nhận lợi nhuận trước thuế đạt 6.200 tỷ đồng, tăng 3,8% so với cùng kỳ năm trước. Sự tăng trưởng này phần lớn nhờ vào chiến lược tín dụng ổn định, với mức tăng trưởng tín dụng đạt 2,7% so với đầu năm.

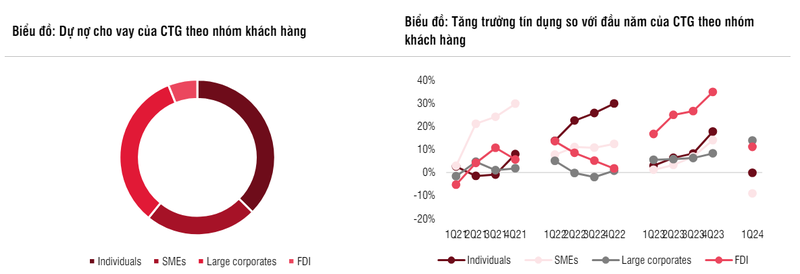

Theo ban lãnh đạo ngân hàng, tín dụng tiếp tục tăng mạnh đến cuối tháng 4, đạt 4,1% so với đầu năm, chủ yếu nhờ vào phân khúc khách hàng doanh nghiệp lớn và các doanh nghiệp có vốn đầu tư nước ngoài (FDI). Biên lãi ròng (NIM) của CTG duy trì ổn định ở mức 3,04%, chỉ giảm nhẹ 2 điểm cơ bản so với quý trước, cho thấy sự quản lý tốt về chi phí vốn và duy trì tỷ lệ CASA ổn định ở mức 22,2%.

|

| KQKD Q1/2024 của VietinBank |

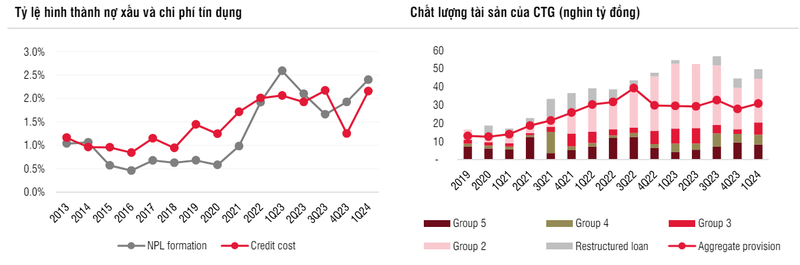

Về chất lượng tài sản, VietinBank đã xử lý 5 nghìn tỷ đồng nợ xấu, tương đương 0,3% tổng dư nợ, và tiếp tục trích lập thêm dự phòng tăng 20% so với cùng kỳ năm trước, với chi phí tín dụng quý 1 ở mức 0,54%. Tỷ lệ nợ xấu tại cuối quý 1 là 1,35%, tăng 22 điểm cơ bản so với quý trước, trong khi LLCR (tỷ lệ bao phủ nợ xấu) đạt 151%.

Mặc dù doanh thu từ phí giảm 11% và thu từ nợ xấu đã xóa chỉ tăng 2% so với cùng kỳ, tổng thu nhập hoạt động của ngân hàng vẫn tăng trưởng tốt ở mức 12%, nhờ vào sự tăng mạnh của thu nhập lãi thuần lên 20% và lợi nhuận từ giao dịch ngoại hối tăng 15%.

Tăng trưởng tín dụng của CTG được ghi nhận ở hầu hết các lĩnh vực, từ sản xuất, xuất nhập khẩu, nông nghiệp, thực phẩm đến khu công nghiệp và năng lượng. Đặc biệt, các khoản cho vay doanh nghiệp lớn tăng 4,7% so với đầu năm và cho vay FDI tăng 11,4%. Tuy nhiên, dư nợ mảng bán lẻ đi ngang so với cuối năm 2023 do những khó khăn hiện tại của thị trường bất động sản.

Ngân hàng kỳ vọng các khoản cho vay kinh doanh hộ gia đình phục vụ mục đích xuất khẩu sẽ phục hồi trong thời gian tới, và nhóm khách hàng bán lẻ & SME sẽ có mức tăng trưởng mạnh hơn trong quý 4 năm 2024.

|

| Nguồn: CTG, SSI Research |

Đến cuối quý 1 năm 2024, tăng trưởng tín dụng đạt 2,7% so với đầu năm, tương đương 13,5% so với cùng kỳ năm trước. Ngân hàng dự kiến tăng trưởng tín dụng trong năm 2024 sẽ đạt khoảng 14-15% với sự đóng góp từ tất cả các nhóm khách hàng: doanh nghiệp lớn tăng 11-12%, SME tăng 12%, FDI tăng 30%, và bán lẻ tăng khoảng 15-16%.

Mặc dù NIM duy trì ổn định ở mức 3,04%, ngân hàng vẫn phải đối mặt với áp lực trong ngắn hạn khi lãi suất huy động có xu hướng tăng lên khoảng 100-150 điểm cơ bản kể từ mức đáy tháng 4 năm 2024.

Do đó, VietinBank có thể sẽ không còn nhiều dư địa để mở rộng tỷ lệ CASA và LDR. Lợi suất tài sản sẽ được hỗ trợ bởi sự tăng trưởng mạnh mẽ hơn từ các doanh nghiệp vừa và nhỏ (SME) và bán lẻ trong quý 4 năm 2024, cùng với việc thu hẹp các tài sản kém hiệu quả.

Tuy nhiên, theo dự đoán, điều này có thể không đủ để bù đắp cho sự gia tăng chi phí vốn, dẫn đến NIM dự kiến sẽ giảm xuống còn 2,95% trong năm 2024, mặc dù vẫn cao hơn mức 2,87% của năm 2023. Ngân hàng cũng đã tích cực xử lý nợ xấu trong quý 1 năm 2024, với nợ xấu nhóm 2 ổn định và nợ xấu mới hình thành chủ yếu từ các ngành xây dựng, vật liệu xây dựng, sắt thép, bất động sản và du lịch nghỉ dưỡng.

|

| Nguồn: CTG, SSI Research |

Chi phí tín dụng vượt ước tính, đạt 8 nghìn tỷ đồng, chiếm 30% ước tính cả năm 2024, thể hiện sự chủ động trong việc trích lập dự phòng để tạo đà cho tăng trưởng lợi nhuận tốt hơn trong nửa cuối năm 2024 cùng với sự phục hồi của nền kinh tế.

Ban lãnh đạo VietinBank đặt mục tiêu tăng trưởng lợi nhuận trước thuế trong năm 2024 ở mức 10-15% so với cùng kỳ năm trước. Tăng trưởng tín dụng dự kiến đạt khoảng 14-15%, nhờ sự đóng góp của các doanh nghiệp lớn, FDI và các doanh nghiệp vừa và nhỏ cùng khách hàng bán lẻ vào nửa cuối năm.

NIM dự kiến ở mức 3%, tăng 10 điểm cơ bản so với năm trước, nhờ quản lý tốt chi phí vốn và nhu cầu tín dụng phục hồi. Thu nhập ròng ngoài lãi dự kiến tăng 20% và tổng thu nhập hoạt động tăng 25%, nhờ các hoạt động bảo lãnh, dịch vụ thanh toán, kinh doanh ngoại hối và thu từ nợ xấu đã xóa.

Trong giai đoạn 2023-2028, CTG đặt mục tiêu tăng trưởng lợi nhuận trước thuế hàng năm (CAGR) đạt 25%, với kế hoạch LNTT năm 2028 sẽ gấp ba lần so với năm 2023. Động lực tăng trưởng bao gồm tăng trưởng tín dụng ổn định ở mức 14-15%, biên lãi ròng đạt 3,1-3,2% mỗi năm, và chi phí tín dụng giảm về mức 1,2-1,5%.

Ngân hàng sẽ tăng vốn thông qua giữ lại lợi nhuận và phát hành trái phiếu thứ cấp, dự kiến khoảng 14-16 nghìn tỷ đồng mỗi năm, và duy trì tỷ lệ sở hữu nhà nước ở mức 65% cho đến năm 2025.

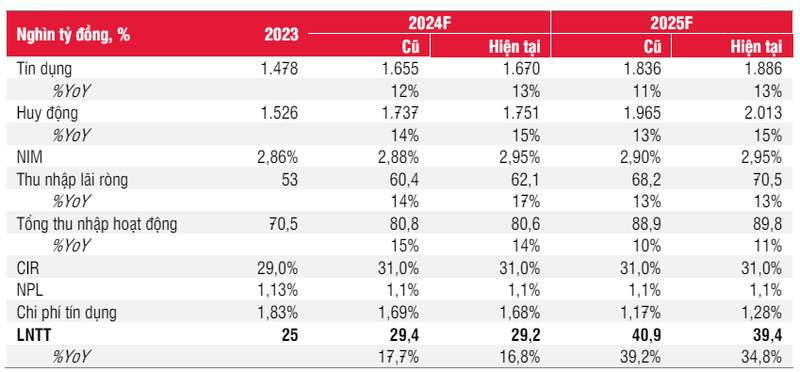

SSI Research đã điều chỉnh giảm 1% và 4% ước tính lợi nhuận trước thuế VietinBank cho năm 2024 và 2025, xuống lần lượt là 29,2 nghìn tỷ đồng (+16,8% so với cùng kỳ) và 39,4 nghìn tỷ đồng (+34,8% so với cùng kỳ), do thay đổi giả định về NIM và chi phí tín dụng.

|

| SSI Research ước tính lợi nhuận của VietinBank trong giai đoạn 2024 - 2025 |

Mặc dù CTG dự kiến sẽ đạt tốc độ tăng trưởng LNTT vượt trội so với các ngân hàng khác trong giai đoạn này, nhưng triển vọng dài hạn vẫn chưa chắc chắn do các phương án tăng vốn chưa rõ ràng.

Vì vậy, SSI Research điều chỉnh P/B mục tiêu từ 1,4x xuống 1,3x và giảm giá mục tiêu 1 năm của CTG xuống 38.500 đồng/cổ phiếu, tương ứng với tiềm năng tăng giá 18%. Khuyến nghị KHẢ QUAN đối với cổ phiếu CTG vẫn được duy trì.