Nợ có khả năng mất vốn ngân hàng nào nặng nhất?

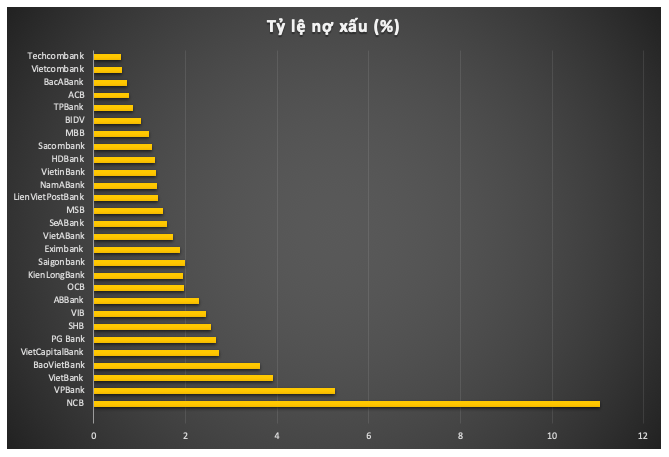

Trong khi tăng trưởng tín dụng của các ngân hàng tại thời điểm 30/6/2022 khá ổn, chỉ ngoại trừ PG Bank với mức tăng trưởng âm 4,46%, thì nợ xấu lại là những con số đáng ngại.

Cụ thể, tổng dư nợ cho vay khách hàng của 28 ngân hàng đã công bố báo cáo tài chính quý 2/2022 đạt hơn 8,13 triệu tỷ đồng, tăng 10,33% so với đầu kỳ. Trong khi nợ xấu lại tăng mạnh gần 20% khi chiếm 122.000 tỷ đồng.

|

| Tỷ lệ nợ xấu của các ngân hàng tại thời điểm 30/6/2022 |

Trong đó, Ngân hàng Quốc Dân (NCB) ghi nhận con số nợ xấu tăng vọt từ 3% của đầu kỳ lên tới 11,05%, tương ứng chiếm 4.900 tỷ đồng. Trong đó, nợ có khả năng mất vốn chiếm 1.130 tỷ đồng (tăng mạnh 143%).

Tiếp theo là Ngân hàng Việt Nam Thịnh Vượng (VPBank, VPB) với con số nợ xấu tăng từ 4,57% lên 5,25%, ghi nhận tới 20.625 tỷ đồng. Đây cũng là nhà băng đang có số nợ xấu khủng nhất tại thời điểm cuối quý 2/2022. Trong đó, nợ có khả năng mất vốn tăng mạnh 143% lên gần 5.000 tỷ đồng.

Ngoài ra, Ngân hàng Việt Nam Thương Tín (VietBank, VBB) và Ngân hàng Bảo Việt (BaoVietBank) cũng là 2 nhà băng có tỷ lệ nợ xấu cao lần lượt là 3,91% và 3,63% (giảm so mức 4,95% của đầu kỳ). Trong đó, nợ có khả năng mất vốn của VietBank chỉ tăng 61% khi chiếm 1.489 tỷ đồng, còn của BaoVietBank lại giảm 12% về mức 796 tỷ đồng.

|

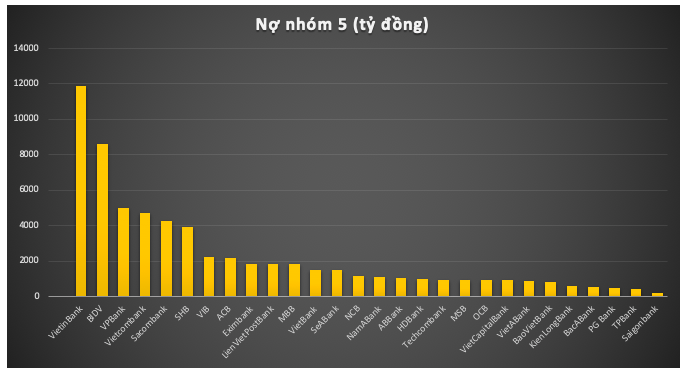

| Nợ có khả năng mất vốn tại VietinBank "khủng" nhất khi chiếm gần 70% nợ xấu |

Còn xét về nợ nhóm 5, Ngân hàng TMCP Công Thương (VietinBank, CTG) lại đứng đầu tiên khi chiếm tới 11.858 tỷ đồng, tăng mạnh tới 127% so đầu kỳ và chiếm tới gần 70% nợ xấu (16.667 tỷ đồng). Do đó, tỷ lệ nợ xấu của VietinBank cũng tăng từ 1,26% của đầu kỳ lên 1,35%.

Tiếp theo cũng là "ông lớn" Nhà nước - Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, BID), với nợ có khả năng mất vốn tăng 23% lên con số 8.600 tỷ đồng, chiếm gần 57% tổng nợ xấu (15.139 tỷ đồng). Tương ứng tỷ lệ nợ xấu của BIDV tăng từ mức 0,98% của đầu kỳ lên mức 1,02%.

Bên cạnh đó, 4 ngân hàng có nợ nhóm 5 suýt soát nhau gồm VPBank (4.971 tỷ đồng), Vietcombank (4.689 tỷ đồng), Sacombank (4.242 tỷ đồng) và SHB (3.926 tỷ đồng)...

Ngược lại, toàn ngành cũng ghi nhận 4 ngân hàng có nợ nhóm 5 giảm so đầu kỳ gồm BaoVietBank (-12%), Sacombank (-5,3%), MSB (-5,3%) và BacABank (-0,2%).

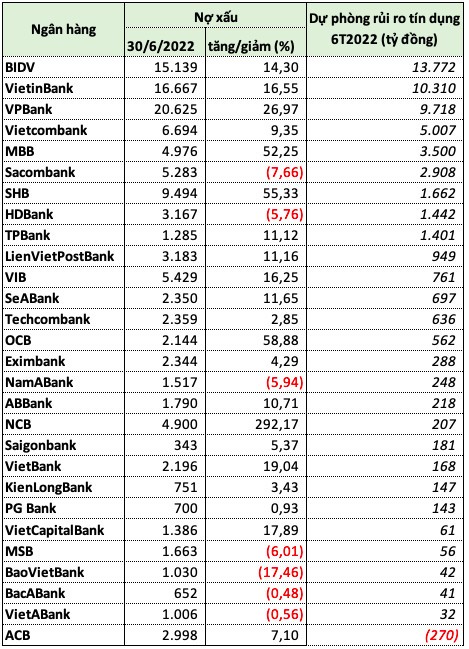

Dự phòng rủi ro tăng mạnh

Nợ nhóm 5 (nợ có khả năng mất vốn) bao gồm các khoản nợ được đánh giá là không có khả năng thu hồi, mất vốn. Đây là các khoản nợ quá hạn từ 181 ngày tới 360 ngày và phải được trích lập dự phòng 100%.

Trong đó VietBank là nhà băng tăng mạnh dự phòng nhất với 500% lên mức 168 tỷ đồng, kế đến là Saigonbank 484% lên 181 tỷ đồng. KienlongBank cũng tăng dự phòng rủi ro tín dụng mạnh 137% khi chiếm 147 tỷ đồng, hay Sacombank tăng 99% lên con số 2.908 tỷ đồng...

Ngược lại, cũng ghi nhận 13 ngân hàng giảm dự phòng 6 tháng đầu năm 2022 điển hình như ACB giảm mạnh 114% xuống còn 218 tỷ đồng; BaoVietBank giảm 89% về vỏn vẹn 42 tỷ đồng, hay MSB giảm 87% còn 56 tỷ đồng.

|

| Dự phòng rủi ro tín dụng 6 tháng đầu năm 2022 của các ngân hàng |

Xét về con số tuyệt đối, BIDV lại là nhà băng có dự phòng rủi ro tín dụng 6 tháng đầu năm ở mức cao nhất lên tới 13.772 tỷ đồng, tiếp theo là VietinBank 10.310 tỷ đồng, còn Vietcombank chỉ ở mức 5.007 tỷ đồng. VPBank vượt cả Vietcombank khi trích lập 9.718 tỷ đồng.

Ngược lại, ACB là nhà băng duy nhất hoàn nhập tới 270 tỷ đồng dự phòng rủi ro tín dụng trong 6 tháng 2022 chủ yếu nhờ hoàn nhập từ các khách hàng được cơ cấu do ảnh hưởng bởi dịch COVID-19.

Chất lượng tín dụng bị ảnh hưởng đến mức nào?

Theo SSI Research, các chỉ tiêu phản ánh chất lượng tín dụng có thể vẫn được kiểm soát trong 6 tháng cuối năm 2022, mặc dù tỷ lệ hình thành nợ xấu được dự báo tăng trong nửa cuối năm do các khoản vay tái cơ cấu hết thời hạn cơ cấu.

Các ngân hàng lớn đã chuẩn bị cho tình huống này với bộ đệm rủi ro tín dụng tương đối vững chắc như Vietcombank, BIDV, ACB, MBB và Techcombank. Bên cạnh đó, SSI Research nhận thấy dấu hiệu phục hồi ở các nhóm ngành khác nhau (không tính đến lĩnh vực bất động sản).

Tuy nhiên, rủi ro tín dụng liên quan đến lĩnh vực bất động sản & thị trường trái phiếu doanh nghiệp cần tiếp tục được theo dõi chặt chẽ, vì các ngân hàng có thể chưa trích lập dự phòng trước nhiều cho lĩnh vực này ở thời điểm hiện tại.

Do đó, các chỉ tiêu phản ánh chất lượng tín dụng cho năm 2023 có thể chịu áp lực lớn hơn so với năm 2022, do rủi ro liên quan đến lĩnh vực bất động sản và thị trường trái phiếu doanh nghiệp có thể dần hiện hữu.