|

| ACB được kỳ vọng tăng trưởng bền vững với cổ phiếu khuyến nghị khả quan |

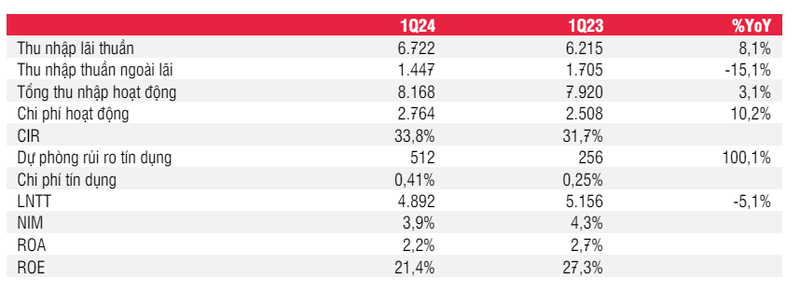

ACB ghi nhận mức tăng trưởng tín dụng 3,8% so với đầu năm, đạt 506,1 nghìn tỷ đồng, trong đó tín dụng bán lẻ và doanh nghiệp lớn tăng lần lượt 5,2% và 20,9%. Chất lượng tài sản giảm so với kỳ vọng do nợ xấu tăng lên 1,45% (so với 1,21% Q4/2023) ở các mảng bán lẻ, doanh nghiệp vừa và nhỏ, doanh nghiệp lớn. Tỷ lệ bao nợ xấu (LLCR) giảm xuống 78,6%.

NIM của ACB phục hồi 4 điểm cơ bản so với quý trước lên 3,87% nhờ chi phí vốn giảm mạnh 85 điểm cơ bản. Thu nhập phí ròng tăng 18,8% so với quý trước, trong khi thu nhập từ kinh doanh ngoại hối giảm 46,7%. Thu nhập ròng ngoài lãi giảm 15% so với quý trước do thu hồi nợ xấu chậm. Tuy nhiên, nếu trừ đi thu hồi nợ xấu, thu nhập ngoài lãi của ACB tăng mạnh 21,7%.

|

| KQKD Q1/2024 của ACB |

Dự kiến tăng trưởng tín dụng của ACB sẽ dần cải thiện trong ngắn hạn. Tuy nhiên, nợ xấu có thể tiếp tục tăng trong Q2/2024 và lãi suất huy động tăng dần cùng với cạnh tranh gay gắt sẽ là thách thức cho NIM. Thu hồi nợ xấu cần được đẩy nhanh để cải thiện thu nhập ròng ngoài lãi.

Nhìn chung, kinh doanh dịch vụ cốt lõi của ACB đã có những cải thiện nhất định trong Q1/2024. Tuy nhiên, chất lượng tài sản cần được quan tâm và theo dõi sát sao trong thời gian tới.

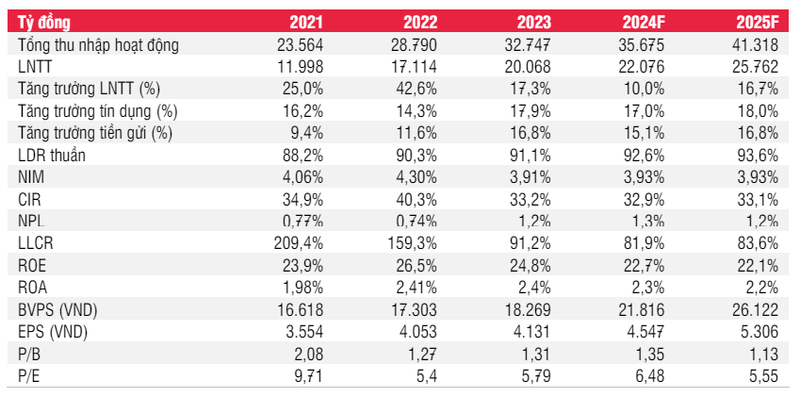

SSI Research nâng dự báo tăng trưởng tín dụng của ACB trong năm 2024 lên 17% so với đầu năm, đạt 570,5 nghìn tỷ đồng. Tuy nhiên, do điều kiện thị trường không thuận lợi, nợ xấu của ACB có thể bị ảnh hưởng tiêu cực.

Chi phí tín dụng của ACB dự kiến tăng lên 0,35% (so với 0,15% trước đây), dẫn đến NIM chỉ cải thiện 2 điểm cơ bản lên 3,93% (so với 4,02% trước đây). Thu nhập phí thuần dự kiến tăng 10% so với đầu năm lên 3,2 nghìn tỷ đồng nhờ dịch vụ thẻ, thanh toán và phí liên quan.

Tuy nhiên, lãi từ hoạt động chứng khoán và thu hồi nợ xấu dự kiến không thuận lợi, dẫn đến tổng thu nhập phí ròng ngoài lãi giảm 21% so với đầu năm xuống 6,2 nghìn tỷ đồng. Do đó, LNTT của ACB dự kiến giảm 4% so với đầu năm xuống 22 nghìn tỷ đồng.

|

| Chỉ tiêu tài chính và dự đoán của SSI Research đối với ACB |

Nhờ điều kiện kinh tế vĩ mô tốt hơn trong năm 2025, SSI Research dự báo tăng trưởng tín dụng của ACB tăng 18% so với đầu năm lên 673,2 nghìn tỷ đồng. NIM dự kiến ổn định ở mức 3,93%, tỷ lệ nợ xấu cải thiện xuống 1,2%, và tỷ lệ bao nợ xấu tăng lên 82,8%.

Chi phí tín dụng dự kiến thấp hơn ở mức 0,3%. Thu nhập phí ròng dự kiến tăng 11,7% so với đầu năm lên 3,6 nghìn tỷ đồng, chủ yếu nhờ dịch vụ thanh toán liên quan đến tài trợ thương mại.

Theo các chuyên gia, tăng trưởng tín dụng của ACB có thể đạt 6% trong tháng 4/2024 và duy trì đà tăng trong các quý tới. Nhờ vậy, NIM dự kiến ổn định mặc dù lãi suất cho vay giảm do cạnh tranh. Tuy nhiên, nợ xấu có thể tăng nhẹ trong Q2/2024, đặc biệt là ở lĩnh vực bán lẻ.

Về mặt tích cực, ACB sẽ chi trả cổ tức bằng tiền mặt tỷ lệ 10% (tỷ suất cổ tức 3,4%) và cổ tức bằng cổ phiếu 15% vào ngày 3/6/2024, dự kiến hỗ trợ tăng giá cổ phiếu trong ngắn hạn.

Theo đó, SSI Research duy trì khuyến nghị KHẢ QUAN đối với cổ phiếu ACB và chuyển cơ sở định giá đến giữa năm 2025 với giá mục tiêu 1 năm là 36.000 đồng/cổ phiếu, tương đương tiềm năng tăng giá là 21%.

Mặc dù thị trường chưa có nhiều khởi sắc có thể ảnh hưởng đến chất lượng tài sản trong năm 2024 và 2025, tuy nhiên, ACB vẫn là một trong những ngân hàng có chất lượng tài sản tốt nhất thị trường nhờ tệp khách hàng tốt và chính sách giải ngân thận trọng.

Ngoài ra, ACB có chi phí vốn cạnh tranh, giúp ngân hàng ổn định NIM. Với ROE kỳ vọng duy trì trên 20% trong trung hạn cùng với NIM và chất lượng tài sản tốt, các chuyên gia cho rằng ACB là một trong những lựa chọn đầu tư tốt nhất trong thị trường nhiều biến động như hiện tại.

Trên thị trường chứng khoán, trong phiên chiều 29/5, cổ phiếu ACB ghi nhận mức giảm nhẹ 1.35%, xuống còn 29.250 đồng/cp.