Câu chuyện cổ phiếu HAG của CTCP Hoàng Anh Gia Lai (HAGL) có khả năng hủy niêm yết trở nên nóng với cộng đồng nhà đầu tư trong vòng 1 tháng trở lại đây. Lý do HAGL đã hồi tố báo cáo tài chính và công ty rơi vào tình trạng lỗ 3 năm liên tiếp 2017, 2018 và 2019.

Mới đây, HAGL đã chủ động kiến nghị cơ quan có thẩm quyền xem xét chấp thuận duy trì niêm yết HAG trên HoSE. Doanh nghiệp cũng xin kiến nghị của Ủy ban Chứng khoán Nhà nước (UBCKNN), Sở Giao dịch chứng khoán Việt Nam và HoSE để không hủy niêm yết cổ phiếu HAG trên HoSE.

Tập đoàn cũng xin cơ quan chức năng cho phép công ty áp dụng điều kiện thử thách là nếu kết quả kinh doanh bán niên và cả năm 2022 không có lãi thì hãy xem xét hủy niêm yết. Như vậy sẽ giúp bảo vệ lợi ích cổ đông và tránh được các xáo trộn lớn trên thị trường.

Thậm chí năm 2022, HAGL đặt mục tiêu lãi hơn 1.000 tỷ đồng. Nếu đạt được kết quả này, HAGL sẽ quay lại thời kỳ hoàng kim trước đây.

Công ty cũng đặt mục tiêu trả hết nợ ngân hàng, cân đối tài chính và chấp nhận những phương án kinh doanh hiệu quả nếu có thể giúp xoá sạch lỗ luỹ kế trong vài năm tới.

|

| HAG đang đứng bờ vực có thể bị huỷ niêm yết? |

Nhà đầu tư hiện tại kêu cứu, sợ bị thiệt hại

Ở thời điểm hiện tại, đa phần cổ đông HAGL lo lắng về quyền lợi và có đơn thư gửi các cơ quan chức năng kêu cứu.

Theo nội dung đơn, việc cổ phiếu HAG bị hủy niêm yết do doanh nghiệp hồi tố lỗ là chưa thỏa đáng, bởi Luật Chứng khoán chưa có quy định về hồi tố lỗ. Nhóm cổ đông này khẳng định năm 2019 công ty vẫn báo lãi, tức dù có hồi tố hay không thì năm 2019 bản chất công ty vẫn lãi. Đồng thời đặt câu hỏi việc hồi tố được thông báo từ tháng 3/2021 nhưng đến nay mới có thông tin hủy niêm yết.

“Nếu HoSE tiến hành hủy đột ngột như vậy sẽ không tuân theo trình tự pháp luật, làm thiệt hại rất lớn cho cổ đông HAGL, đặc biệt là những người đã mua cổ phiếu HAG sau thời điểm tháng 3/2021 trên cơ sở căn cứ vào BCTC quý gần đây có lãi”, nội dung đơn nhấn mạnh.

Nhiều cổ đông hiện tại cho rằng cổ phiếu HAG bị huỷ thì có lẽ chưa công bằng với nhà đầu tư mới khi việc huỷ niêm yết là do hệ quả của giai đoạn trước.

“Nếu khi công ty lỗ thì ngay tại thời điểm có báo cáo năm thứ 3 thua lỗ ấy Sở ra thông tin cảnh báo nhà đầu tư và sau đó huỷ niêm yết luôn. Còn để đến nay mới huỷ thì như bẫy những cổ đông mới vậy”, một nhà đầu tư nói.

Mọi việc vẫn đang treo lửng và chờ sự giải quyết từ cơ quan chức năng. Tuy nhiên, HOSE thì đang xin ý kiến Ủy ban Chứng khoán Nhà nước (UBCKNN) về vấn đề này.

Trong trả lời phỏng vấn báo chí gần đây, Chủ tịch UBCKNN cho biết thẩm quyền huỷ niêm yết hay không là của HoSE. Tất nhiên, UBCKNN cũng có trách nhiệm, nhưng do mọi chuyện đang trong quá trình xử lý nên chưa thể thông tin gì thêm.

Nên quyết liệt huỷ niêm yết?

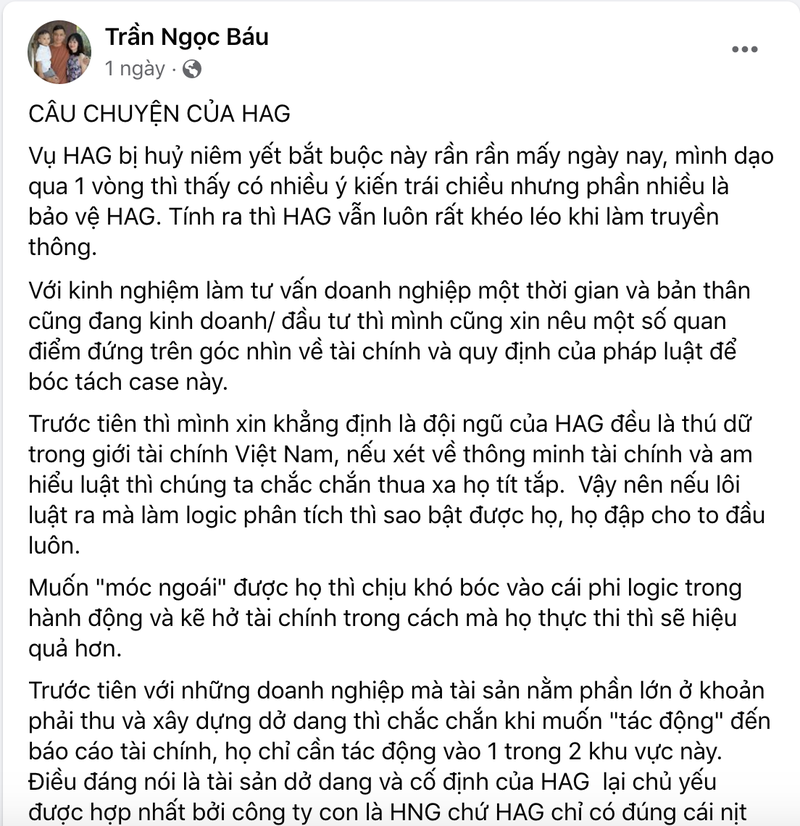

Chia sẻ trên Facebook cá nhân, ông Trần Ngọc Báu, CEO & Founder của WiGroup cho rằng đội ngũ của HAGL đều là dân chuyên nghiệp nếu xét trong thị trường tài chính Việt Nam, rất thông minh và am hiểu Luật Chứng khoán.

"Tài sản dở dang và cố định của HAGL chủ yếu được hợp nhất bởi công ty con là Công ty Nông nghiệp quốc tế Hoàng Anh Gia Lai (HNG), tuy nhiên đến năm 2021 HNG đã không còn là công ty con của HAG.

Vậy nên chìa khoá của HAGL lúc này là kĩ năng xử lý khoản phải thu. Muốn tác động đến khoản phải thu thì có hàng tá cách, trong đó có 2 cách phổ biến là hoán đổi vay nợ - cổ phần và xử lý trích lập", ông Báu phân tích.

Vị chuyên gia giải thích về cách thứ 2 tức kỹ năng xử lý trích lập. Về nguyên tắc trích lập dự phòng là một khoản chi phí không bằng tiền (tiền đã mất từ lúc bạn cho người ta vay nợ rồi). Khi công ty trích lập thì trên bảng cân đối kế toán:

Tài sản trích lập giảm dẫn tới Tổng tài sản giảm, Tổng nguồn vốn giảm tương ứng. Trên báo cáo thu nhập sẽ ghi nhận tăng chi phí trích lập tương ứng và làm giảm lợi nhuận. Ngược lại, hoàn nhập sẽ làm tăng tài sản - nguồn vốn và tăng lợi nhuận. Ở tình huống của HAGL thì liên quan đến khoản phải thu nên sẽ được ghi nhận tăng/giảm chi phí quản lý trên báo cáo thu nhập.

|

| Nguồn: FB nhân vật. |

Tất nhiên là việc trích lập hay hoàn nhập sẽ phải theo những chuẩn mực, tuy nhiên chuẩn gì thì cũng phụ thuộc vào con người và có kẽ hở để để lách, đó cũng chính là lý do mà kiểm toán EY nêu ý kiến ngoại trừ 3 năm liên tiếp với HAG về các khoản phải thu, nhưng HAGL quyết không trích lập năm 2020 và né được án huỷ niêm yết năm 2020.

Đội ngũ của HAGL đã bám vào kẽ hở trong quy định niêm yết. Để kế hoạch này thành công thì bắt buộc năm 2021 phải có lãi. Mũi tên này trúng 3 đích, một là thoát án huỷ niêm yết năm 2020, hai là rửa được ý kiến của kiểm toán trên báo cáo tài chính và ba là có sẵn "của để dành" cho 2021-2022.

Như vậy mũi tên của HAG trúng nhiều đích nhưng giải quyết được loạt các vấn đề.

"Về án huỷ niêm yết bắt buộc với HAGL, ở góc độ pháp luật HAGL không vi phạm, chỉ là đạo đức kinh doanh có vấn đề nhưng đạo đức thì không có quy chuẩn niêm yết", ông Báu cho rằng cơ quan quản lý lúc này nên "cắn răng" huỷ yêu cầu và nhân cơ hội này xem lại chính các quy định pháp luật, nhanh chóng lấp kẽ hở về hồi tố. Theo đó sửa quy định doanh nghiệp nào hồi tố báo cáo tài chính quá 2 năm hoặc quá 2 lần/10 năm thì huỷ niêm yết bắt buộc luôn.

Báo cáo tài chính của doanh nghiệp niêm yết là kim chỉ nam cho quyết định của nhà đầu tư nên cần minh bạch, tránh kẽ hở xào nấu, gây thiệt hại cho nhà đầu tư.

"Trong trường hợp huỷ niêm yết trên sàn HoSE thì về UpCoM chỉ khác ở khoản cấp margin và công bố thông tin. Với HAG, công ty vốn dĩ không được vào danh sách margin vì trong diện kiểm soát, vậy tại sao HAGL sợ huỷ niêm yết thế? Có thể điều này liên quan đến một số khoản nợ của doanh nghiệp tại các ngân hàng liên quan đến tài sản thế chấp bằng cổ phiếu", ông Báu đánh giá.

Huỷ niêm yết không phải là chấm hết!

Nếu cổ phiếu HAG như hủy niêm yết trên HoSE, cổ phiếu HAG của HAGL vẫn còn lựa chọn giao dịch trên thị trường UPCoM. Nhà đầu tư vẫn có thể giao dịch bình thường như những cổ phiếu khác. Không ít công ty chứng khoán vẫn đang cấp margin cho các cổ phiếu các công ty kinh doanh có lãi trên UPCoM.

So với sàn HoSE, cổ phiếu giao dịch trên thị trường UPCoM có thêm thời gian giao dịch và biên độ rộng hơn.

Nếu như thời gian giao dịch trên HoSE là 9h00 đến 11h30 phiên sáng và 13h00 đến 14h45 của phiên chiều. Nhà đầu tư có thêm 15 phút để giao dịch trên thị trường UPCoM khi kết thúc phiên chiều lúc 15h00.

Bên cạnh đó, biên độ giao dịch trên thị trường UPCoM là 15%, rộng hơn mức 7% của sàn HoSE.

Trên thị trường UPCoM có những doanh nghiệp với lợi nhuận hàng trăm, thậm chí hàng nghìn tỷ đồng mỗi năm như Lọc hóa dầu Bình Sơn (BSR), ACV hay Viễn thông FPT (FOX) và có triển vọng khá lớn, cổ phiếu vẫn được giao dịch sôi động.

Vì vậy huỷ niêm yết không phải là chấm hết, khi công ty lại đủ tiêu chuẩn thì tiếp tục lại được niêm yết trên HoSE. Việc khó hiện giờ là huỷ hay không huỷ, không huỷ sẽ tạo tiền đề cho những doanh nghiệp mai sau. Bài toán khó này làm sao để giải cho thấu?