Ngày 12/5, HĐQT CTCP Công nghệ Viễn Thông Sài Gòn (Saigontel, SGT) đã thông qua phương án chi tiết về đợt chào bán thêm cổ phiếu cho cổ đông hiện hữu cũng như phương án sử dụng vốn thu được từ đợt chào bán.

Căn cứ theo Nghị quyết ĐHĐCĐ thường niên năm 2022, SGT sẽ thực hiện chào bán tối đa hơn 74 triệu cp cho cổ đông hiện hữu, tỷ lệ thực hiện là 1:1.

Giá chào bán là 10.000 đồng/cp, theo đó Công ty có thể thu về hơn 740 tỷ đồng nếu đợt chào bán diễn ra thành công. Thời gian thực hiện dự kiến vào quý 2 và 3/2022.

|

| Nguồn: SGT |

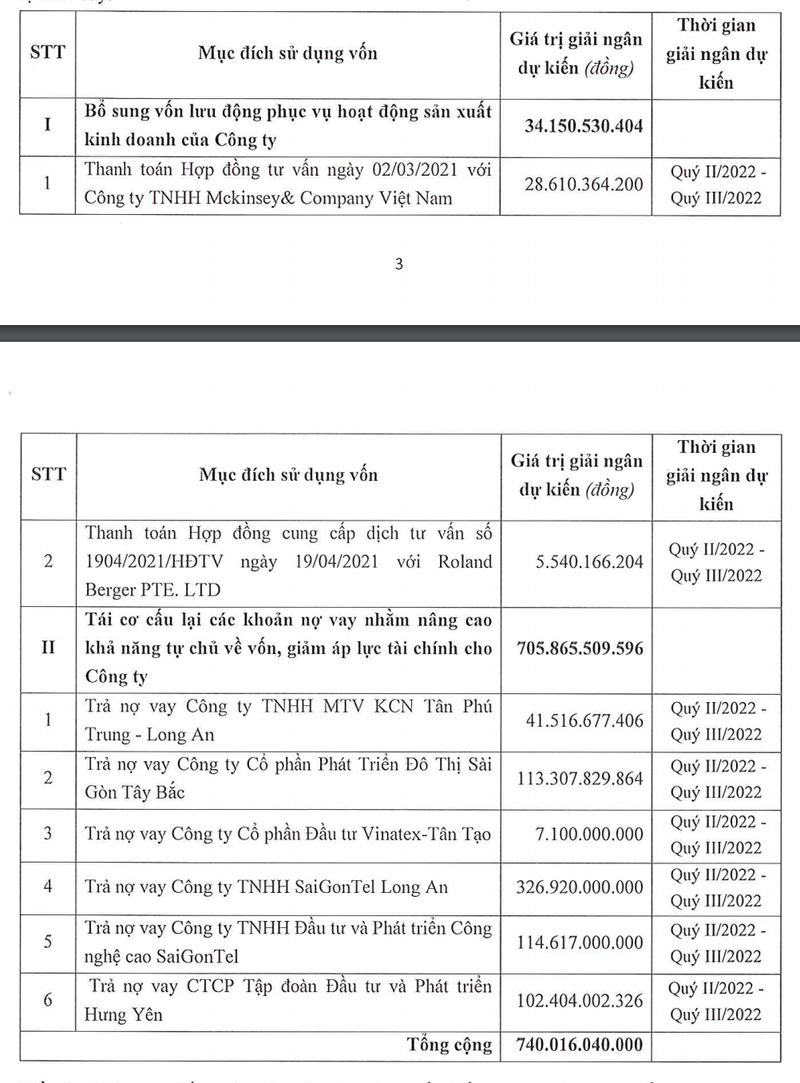

Theo kế hoạch, hơn 740 tỷ đồng từ đợt chào bán sẽ được SGT dùng để bổ sung vốn lưu động và trả các khoản nợ vay.

Cụ thể, SGT dự kiến dùng hơn 34 tỷ đồng bổ sung vốn lưu động thông qua việc thanh toán hợp đồng tư vấn với Công ty TNHH Mckinsey&Company Việt Nam (gần 29 tỷ đồng) và thanh toán hợp đồng cung cấp dịch vụ tư vấn với Roland Berger PTE. LTD (gần 6 tỷ đồng).

Gần 706 tỷ đồng còn lại sẽ được dùng để tái cơ cấu các khoản nợ vay của Công ty thông qua trả nợ vay cho các công ty gồm: Công ty TNHH MTV KCN Tân Phú Trung - Long An (41.5 tỷ đồng), CTCP Phát triển Đô thị Sài Gòn Tây Bắc (hơn 113 tỷ đồng),

CTCP Đầu tư Vinatex-Tân Tạo (7,1 tỷ đồng), Công ty TNHH SaiGonTel Long An (327 tỷ đồng), Công ty TNHH Đầu tư và Phát triển Công nghệ cao SaiGonTel (115 tỷ đồng), CTCP Tập đoàn Đầu tư và Phát triển Hưng Yên (hơn 102 tỷ đồng).