BSC duy trì quan điểm tích cực đối với triển vọng 6 tháng cuối năm 2021 của Tập đoàn Hóa chất Đức Giang dựa trên hai quan điểm chính

(i) Giá xuất khẩu của DGC dự kiến tăng tiệm cận với giá hàng hóa của thế giới (ii) Chi phí sản xuất tiếp tục được cắt giảm so với cùng kỳ nhờ khai thác quặng Apatit từ khai trường 25.

BSC kỳ vọng biên gộp 6 tháng cuối năm đạt 28% (so với 23% 6 tháng đầu năm 2021 và 24% 6 tháng cuối năm 2020).

So với báo cáo gần nhất, BSC nâng quan điểm Khả quan đối với triển vọng kinh doanh của nhóm sản phẩm phân bón và liên quan đến phân bón (WPA, DAP, MAP).

Do (i) Nhu cầu phân bón thế giới hồi phục sau đại dịch (ii) Nguồn cung sản xuất chưa đáp ứng kịp (Trung Quốc hạn chế xuất khẩu phân bón) cùng với (iii) Giá nguyên liệu đầu vào sản xuất phân bón tăng khiến cho giá các loại phân bón tăng mạnh và dự kiến sẽ neo ở mức giá cao trong 2 quý cuối năm: giá phân bón DAP Trung Quốc (+87% YoY, +63% YTD, +9% QoQ).

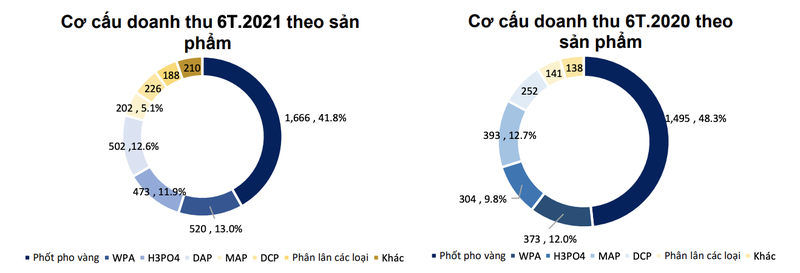

DGC – với tỷ trọng nhóm sản phẩm này chiếm ~ 35% doanh thu – tiếp tục được hưởng lợi trong quý 3 nhờ (i) giá bán kỳ vọng tiệm cận với đà tăng giá của thế giới (DAP của DGC +72% YoY, WPA + 41% YoY) (ii) công ty chủ trương tăng sản lượng WPA và DAP thay vì MAP.

Về chi phí Quặng, việc khai thác quặng Apatit từ Khai trường 25 được kỳ vọng sẽ làm giảm chi phí khai thác so với việc nhập ngoài khoảng 240 tỷ (con số BSC ước tính), tương đương với 25% lợi nhuận sau thuế năm 2020)

Kết quả kinh doanh quý 2 năm 2021 tiếp tục tăng trưởng mạnh

Doanh thu và lợi nhuận sau thuế đạt 2,038 tỷ (+29% YoY) và 333 tỷ (+24% YoY). Lũy kế 6T.2021, doanh thu và lợi nhuận sau thuế đạt 3,987 tỷ (+28% YoY) và 625 tỷ (+33% YoY). Biên lợi nhuận gộp quý 2 đạt 24.2%, giảm nhẹ so với biên gộp cùng kỳ năm trước là 24.3%.

BSC cho rằng (i) Q2.20 được hưởng lợi nhờ hỗ trợ giá điện (Q3 – Q4 không được hỗ trợ) (ii) Có độ trễ giữa mức tăng giá bán của DGC và mức tăng của giá thế giới (iii) Việc sửa nhà máy WPA ảnh hưởng 1 phần đến hoạt động sản xuất làm tăng chi phí hoạt động.

|

| Nguồn: BSC. |

DGC đối mặt với những rủi ro nào?

(1) Rủi ro về chính sách thuế BSC đánh giá rằng rủi ro liên quan đến chính sách thuế là (i) rủi ro lớn và ảnh hưởng mạnh đến hoạt động kinh doanh của Tập đoàn và

(ii) rất khó để dự đoán được rủi ro này trong tương lai. Trong quá khứ, tỉnh Lào Cai đã từng đề xuất tăng thuế xuất khẩu Phốt pho vàng từ 5% lên 20% (đề xuất không được thông qua) và có ảnh hưởng tiêu cực lớn đến giá cổ phiếu.

(2) Rủi ro về tăng chi phí đầu vào (trừ chi phí quặng)

Năm 2020 Tập đoàn được hưởng lợi nhiều từ chi phí đầu vào giảm. Sang năm 2021, BSC cho rằng một số chi phí đầu vào sẽ tăng cao:

+ Chi phí điện: BSC dự kiến giá điện về mức bình thường trong năm 2021 do chính phủ không hỗ trợ giá điện vì dịch Covid – 19 như năm 2020

+ Chi phí than: Giá than trên thế giới đang có xu hướng tăng trở lại từ mức nền thấp của năm 2020. Tính đến thời điểm hiện tại, giá than cốc Trung Quốc quanh mức 2,022 RMB/tấn (~312 USD/tấn), tăng +48.3% YoY và +39.9% năm 2020.

Việc giá than cốc tại Trung Quốc tăng mạnh đã khiến cho giá than nhập khẩu tại Lào Cai tăng mạnh so với cùng kỳ (như dự đoán của BSC trong báo cáo gần nhất), với mức giá là 433 USD/tấn (+28% YoY).

| BSC tiếp tục giữ khuyến nghị MUA cổ phiếu DGC với giá mục tiêu 115,500 đồng/cp (+19% so với mức giá ngày26/07/2021 là 95,600 đồng) dựa trên (i) mảng truyền thông với hai phương pháp FCFF và PE (tỷ trọng 60%/40%) và (ii) Dự án Bất động sản 44 Đức Giang (phương pháp RNAV). |