|

| Cổ phiếu MSN được SSI Research khuyến nghị khả quan, tăng giá mục tiêu 20% trong thời gian tới |

Theo báo cáo mới nhất, SSI Research đã nâng mức giá mục tiêu trong 12 tháng tới cho cổ phiếu Masan (MSN) lên 93.400 đồng/cp, tương đương tiềm năng tăng giá 20%. Nguyên nhân chính là do thay đổi phương pháp định giá sang SOTP và điều chỉnh mức định giá cao hơn cho Techcombank (TCB).

Khuyến nghị cho cổ phiếu MSN cũng được nâng lên mức Khả quan từ Trung lập, cho thấy sự lạc quan về tiềm năng tăng trưởng của tập đoàn này.

Trong giai đoạn 2024-2025, Masan đang chuẩn bị cho việc tái cấu trúc với các điểm nhấn như thoái vốn hoàn toàn khỏi H.C. Starck và niêm yết CTCP Hàng tiêu dùng Masan (MCH) lên Sàn HoSE.

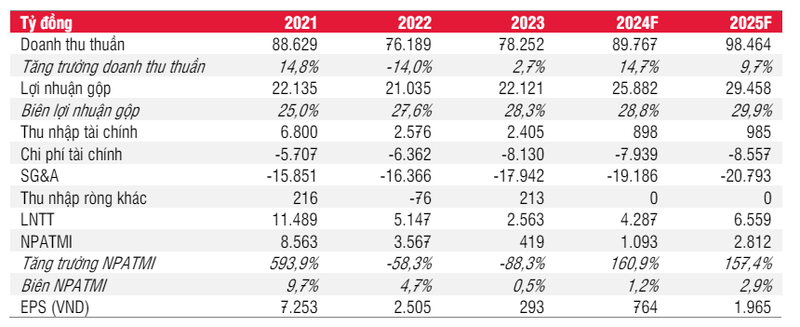

Đồng thời, khả năng bán cổ phần tại MCH cũng đang được xem xét. Dự báo cho Masan trong giai đoạn này bao gồm doanh thu tăng 14% lên 89.800 tỷ đồng và lợi nhuận cốt lõi sau thuế của cổ đông công ty mẹ (NPATMI) tăng 161% lên 1.100 tỷ đồng. Mức tăng trưởng này dự kiến sẽ tiếp tục trong năm 2025 với 9,8% doanh thu và 157% NPATMI cốt lõi.

Các yếu tố hỗ trợ ngắn hạn cho Masan bao gồm dự kiến lợi nhuận Q2/2024 sẽ cải thiện tích cực, kế hoạch chia cổ tức đặc biệt bằng tiền mặt và niêm yết HOSE cho MCH, cùng với thu nhập từ việc thoái vốn H.C. Starck.

|

| Nguồn: MSN, SSI Research ước tính |

Về dài hạn, MSN được kỳ vọng sẽ hưởng lợi từ xu hướng tăng trưởng tiêu dùng và bán lẻ tại Việt Nam, cũng như khả năng thu hút dòng vốn ngoại khi thị trường chứng khoán Việt Nam được nâng hạng. Tuy nhiên, các rủi ro tiềm ẩn bao gồm nhu cầu tiêu dùng thấp hơn dự kiến, giá sản phẩm khoáng sản giảm, các chi phí bất thường không lường trước, và lãi suất tăng ảnh hưởng đến chi phí vốn.

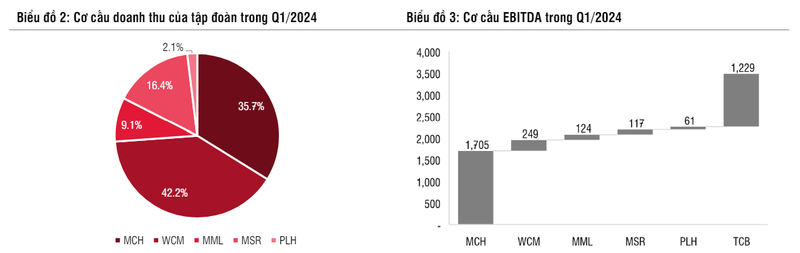

Trong Q1/2024, Tập đoàn Masan (MSN) đạt doanh thu 18,85 nghìn tỷ đồng, tăng 0,8% so với cùng kỳ năm ngoái. Lợi nhuận sau thuế (LNST) tăng 9,6% lên 479 tỷ đồng.

Trong khi đó lợi nhuận sau thuế dành cho cổ đông phổ thông (NPATMI) giảm 51,4% xuống còn 104 tỷ đồng do kết quả kinh doanh của MSR thấp hơn kỳ vọng. Các mảng hàng tiêu dùng như MCH, WCM, và MML đều ghi nhận tăng trưởng doanh thu, giúp bù đắp sự sụt giảm của mảng khai khoáng (MHT).

|

| Nguồn: MSN, SSI Research |

Lợi nhuận của Masan được thúc đẩy bởi lợi nhuận tích cực từ Techcombank (TCB) và EBITDA cao hơn tại các mảng hàng tiêu dùng MCH, WCM, và MML. Mặc dù nợ ròng/EBITDA đạt mức cao nhất trong các quý gần đây là 4,1x vào cuối Q1/2024, con số này đã giảm xuống 3,7x vào tháng 4/2024 nhờ khoản đầu tư 250 triệu USD từ Bain Capital. Masan đặt mục tiêu giảm tỷ lệ nợ ròng/EBITDA xuống dưới 3,5x trong năm 2024.

Có thể thấy, tập đoàn Masan đang tái cấu trúc để tập trung vào mảng kinh doanh tiêu dùng cốt lõi, với dự báo tăng trưởng mạnh mẽ trong giai đoạn 2024-2025. Cổ phiếu MSN sở hữu tiềm năng tăng giá cao, đặc biệt khi thị trường chứng khoán Việt Nam được nâng hạng.

Tuy nhiên, nhà đầu tư cần chú ý theo dõi chặt chẽ các rủi ro liên quan đến đòn bẩy tài chính cao của tập đoàn.