Nhận định về triển vọng ngành Dầu khí năm 2024, SSI Research cho rằng sẽ tiếp tục xu hướng phân hóa lợi nhuận trong năm nay.

Nhìn lại năm 2023, giá cổ phiếu ngành Dầu khí tăng 9%, thấp hơn một chút so với chỉ số VNIndex nhưng chứng kiến sự phân hóa.

Trong đó các cổ phiếu thượng nguồn như PVS và PVD có diễn biến giá tăng mạnh lần lượt là 59% và 81% nhờ hoạt động E&P cải thiện, đặc biệt là đại dự án Block B.

Ngược lại, các cổ phiếu trung nguồn như PLX và GAS có diễn biến giá thấp hơn, cụ thể giá cổ phiếu PLX tăng 11% còn giá cổ phiếu GAS giảm 8% trong bối cảnh giá dầu không mấy tích cực trong nửa cuối năm.

Ngoài ra, BSR là một trường hợp ngoại lệ khi đạt mức tăng giá là 45% trong năm 2023 nhờ mức nền giá thấp vào cuối năm 2022, sau khi giá cổ phiếu giảm 42% trong năm 2022 so với mức giảm 33% của VNIndex.

Triển vọng nào cho năm 2024?

Giá dầu trung bình năm 2024 có thể duy trì ổn định hoặc giảm nhẹ so với mức giá trung bình năm 2023 do nhu cầu có thể tăng trưởng chậm lại trong khi sản lượng tăng: Theo EIA, nhu cầu dầu toàn cầu dự báo tăng 2,3 triệu thùng/ngày lên 101,7 triệu thùng/ngày trong năm 2023, cao hơn mức tăng chậm 1,8 triệu thùng/ngày của nguồn cung (đạt 101,9 triệu thùng/ngày).

Trong năm 2024, tăng trưởng nhu cầu toàn cầu dự kiến sẽ chậm lại còn 1,1 triệu thùng/ngày. Mặt khác, mặc dù OPEC+ tiếp tục cắt giảm 2,2 triệu thùng trong Q1/2024, nguồn cung dự kiến sẽ tăng 1,2 triệu thùng/ngày từ các quốc gia không thuộc OPEC+, đặc biệt là Mỹ, Brazil và Iran. Nguồn cung từ Mỹ ước tính tăng 1,4 triệu thùng/ngày trong năm 2023, chiếm 2/3 mức tăng trưởng nguồn cung ngoài OPEC+, so với mức giảm 400 nghìn thùng/ngày của OPEC+.

SSI Research kỳ vọng giá dầu trung bình sẽ đạt mức 75-85 USD/thùng trong năm 2024 so với mức trung bình 82 USD/thùng so với đầu năm. Theo Wood Mackenzie, mức giá này vẫn mang lại lợi nhuận cho phần lớn các dự án E&P hiện tại.

Các dự án E&P trọng điểm

Với môi trường giá dầu neo ở mức cao trong năm 2023, hoạt động E&P toàn cầu đã ấm hơn đáng kể sau một thời gian dài thiếu đầu tư (giai đoạn 2016-2021), khi các quốc gia ở cả khu vực Trung Đông và APAC công bố kế hoạch bổ sung công suất trong 3-5 năm tới, thúc đẩy nhu cầu về các dịch vụ thượng nguồn như xây dựng EPCI và khoan ngoài khơi.

Cụ thể, Công ty Dầu khí Quốc gia Abu Dhabi của UAE (ADNOC) đã phân bổ 650 triệu USD cho hàng nghìn giếng khoan trong kế hoạch tăng 25% công suất sản xuất dầu của UAE lên 5 triệu thùng/ngày vào năm 2030. Saudi Aramaco cũng có kế hoạch tăng công suất thêm 1 triệu thùng/ngày vào năm 2027.

Đối với Việt Nam, PVN cũng cho biết năm 2023 là năm thành công trong hoạt động thăm dò và sản xuất, với trữ lượng thăm dò mới là 13 triệu tấn quy dầu trong khi sản lượng dầu thô đạt 10,5 triệu tấn (cao hơn 12% so với kế hoạch). Sản lượng khí sản xuất cũng đạt 7,5 tỷ m3 (cao hơn 25% so với kế hoạch).

Tại thị trường trong nước, kết thúc 1 năm 2023 kém tích cực, các hoạt động phát triển E&P đã bắt đầu có dấu hiệu cải thiện trong năm 2024 với việc hoàn thành và khởi động nhiều dự án. Dự án Block B vẫn là dự án E&P lớn nhất cả nước mà chúng tôi kỳ vọng có thể đạt được quyết định đầu tư cuối cùng và khởi công xây dựng trong nửa cuối năm 2024.

LNG Thị Vải: Kho cảng LNG Thị Vải có sức chứa 1 triệu tấn và khả năng cung cấp 1,4 tỷ m3/năm, đã chạy thử nghiệm thí điểm trong tháng 7 và đưa vào vận hành vào tháng 10. GAS cũng đang hoàn thiện nghiên cứu khả thi về việc mở rộng công suất kho cảng LNG Thị Vải lên 3 triệu tấn/năm cũng như dự án LNG Sơn Mỹ.

Sư Tử Trắng (Sư Tử Trắng), giai đoạn 2B: GAS đang cập nhật báo cáo tiền khả thi của dự án và dự kiến dự án sẽ bắt đầu đi vào hoạt động sớm nhất vào năm 2027, với nguồn cung khí 1,2 tỷ m3/năm. Giai đoạn 2A trước đó đã đi vào hoạt động từ tháng 6/2021, với tổng trữ lượng khí tự nhiên là 5,5 tỷ m3 và 63 triệu thùng condensate dự kiến sẽ được khai thác trong giai đoạn 2021-2025.

Lạc Đà Vàng (Lạc Đà Vàng): Mỏ Lạc Đà Vàng thuộc bể Cửu Long đã có quyết định đầu tư cuối cùng vào cuối năm 2023 với tổng giá trị đầu tư là 700 triệu USD. Dự án dự kiến sẽ khai thác dòng khí đầu tiên vào năm 2026. Mỏ có tổng trữ lượng dầu quy đổi ước tính là 100 triệu thùng, và có thể khai thác tối đa từ 30 đến 40 nghìn thùng dầu quy đổi mỗi ngày.

Block B: PVN đã tổ chức lễ ký kết và triển khai tại Hà Nội để khởi động đại dự án điện khí Block B – Ô Môn vào tháng 10/2023, tại buổi lễ liên danh nhà thầu PTSC-McDermott đã được trao gói thầu EPCI #1 với điều khoản giới hạn. Tổng giá trị của gói EPCI #1 (bao gồm giàn vận hành trung tâm, khu sinh hoạt và một số giàn đầu giếng) ước tính có tổng giá trị là 1,1 tỷ USD.

Ngoài ra, các gói EPCI#2 và #3 gần đây cũng đã được trao thầu với các điều khoản giới hạn (cả cho PTSC và các đối tác của PTSC) cho giàn đầu giếng và đường ống nội địa. Điều này thể hiện ý chí mạnh mẽ của Chính phủ và các nhà đầu tư của dự án đang vượt qua nhiều trở ngại để đi đến quyết định đầu tư cuối cùng, với mục tiêu khai thác dòng khí đầu tiên vào năm 2026.

Gói thầu sẽ cho phép PTSC và các đối tác sớm chuẩn bị hợp đồng EPC dù chưa có quyết định đầu tư cuối cùng, với mục tiêu đẩy nhanh tiến độ dự án nếu nhà đầu tư đạt được quyết định đầu tư cuối cùng sau này. Tuy nhiên, giá trị công việc ban đầu sẽ tương đối nhỏ và không đóng góp nhiều vào chỉ tiêu tài chính trong nửa đầu năm 2024.

Trong năm 2024, với dự báo giá dầu khó tăng mạnh, dự án Block B vẫn sẽ là động lực chính của ngành dầu khí với tính chất khá cấp thiệt để bù đắp cho các mỏ khí nội địa đang dần cạn kiệt trong thời gian tới. Chính phủ Việt Nam vẫn duy trì mục tiêu khai thác dòng khí đầu tiên vào cuối năm 2026.

Tuy nhiên, vẫn còn những trở ngại trong việc giải quyết FID, đặc biệt là việc ký kết GSPA/GSA với cả sản lượng cam kết, giá khí và quyết định đầu tư cuối cùng cho dự án nhà máy điện Ô Môn 3 & 4. Những vấn đề này cần được Chính phủ làm rõ và đưa ra các biện pháp cụ thể hơn.

Tuy nhiên, tin tức cập nhật về dự án sẽ tiếp tục hỗ trợ giá cổ phiếu ngành dầu khí, đặc biệt là các công ty thượng nguồn.

Hoạt động E&P sôi động hơn làm tăng nhu cầu thăm dò và phát triển các mỏ dầu khí cũng như nhu cầu khoan cao hơn, đặc biệt đối với phân khúc khoan ngoài khơi vì hầu hết nhu cầu đều tập trung ở khu vực Trung Đông và APAC.

Điều này đẩy giá thuê ngày của các giàn khoan tự nâng IC 360-400 lên khoảng 120 nghìn-150 nghìn USD/ngày (từ mức thấp 60 nghìn USD/ngày trong năm 2021), gần như tương đương với khung giá trong chu kỳ khoan trước đây (giai đoạn 2013-2015), và giá thuê giàn nửa chìm nửa nổi được đẩy lên mức 250 nghìn-300 nghìn USD/ngày (cao hơn gấp đôi so với mức đáy gần đây).

Theo S&P Global, tỷ lệ công suất giàn khoan cũng tốt hơn nhiều đạt gần 90%, so với công suất năm ngoái là từ 75% -80%. Nguồn cung mới cũng rất hạn chế, với các đơn đóng mới chỉ chiếm khoảng 4% số lượng giàn khoan tự nâng hiện tại, do đó, bất kỳ sự tăng trưởng nào về nhu cầu sẽ đẩy giá thuê tăng lên.

Sự phân hóa về tăng trưởng lợi nhuận trong năm 2023 vẫn sẽ tiếp diễn trong năm 2024

Năm 2023 là năm ghi nhận sự phân hóa về tăng trưởng lợi nhuận của các công ty dầu khí, trong đó các công ty trung nguồn như BSR và GAS có sự sụt giảm lợi nhuận đáng kể so với mức đỉnh năm 2022 do giá dầu giảm. Ngược lại, các công ty thượng nguồn như PVS và PVD đã đạt được sự phục hồi lợi nhuận tích cực nhờ hoạt động E&P sôi động hơn.

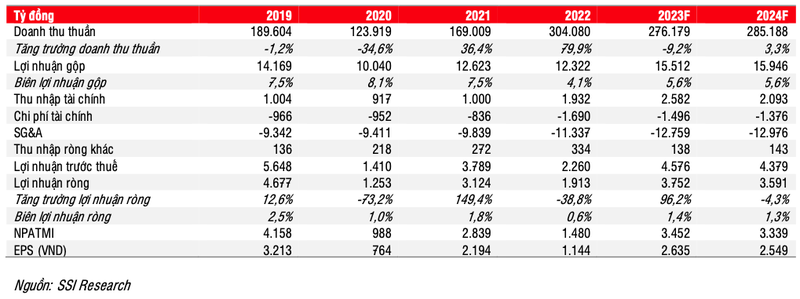

SSI Research kỳ vọng xu hướng này có thể tiếp diễn trong năm 2024. Những cổ phiếu trung nguồn như GAS và BSR có thể tiếp tục ghi nhận mức lợi nhuận giảm khoảng 5%-10% do sản lượng tiêu thụ giảm do các mỏ hiện tại đang dần cạn kiệt (đối với GAS) và nhà máy tạm dừng hoạt động để bảo trì (đối với BSR). PLX sẽ có mức tăng trưởng lợi nhuận cốt lõi dương do sản lượng tăng trưởng ổn định và khả năng giảm trích lập dự phòng hàng tồn kho, ngoài ra năm 2023 công ty dự kiến ghi nhận khoản lợi nhuận bất thường hơn 650 tỷ đồng từ thương vụ thoái vốn PGB.

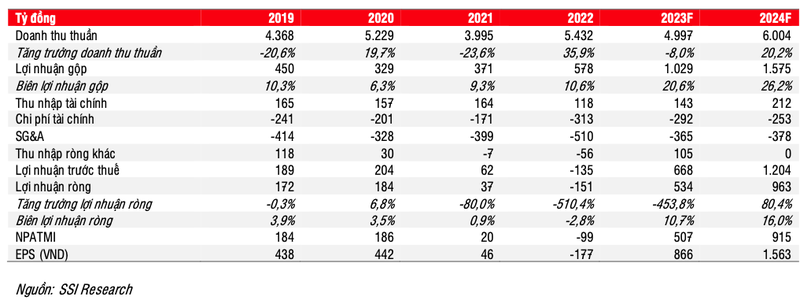

Ngược lại, các công ty thượng nguồn như PVD và PVS sẽ có thể duy trì đà tăng trưởng nhờ vào hoạt động E&P sôi động trong khu vực và được hưởng lợi chính từ dự án Block B. SSI Research dự báo PVD sẽ có mức tăng trưởng lợi nhuận cao nhất trong ngành, (tăng khoảng 80%) phần lớn nhờ công suất hoạt động cao hơn và giá cho thuê giàn khoan ổn định.

Về mặt định giá, mức tăng trưởng lợi nhuận đã phần nào phản ánh vào giá: Mức định giá của các cổ phiếu thượng nguồn như PVS và PVD đã được duy trì ở mức cao trong năm 2023 nhờ triển vọng dài hạn tích cực. Tuy nhiên, P/E TTM hiện tại vẫn thấp hơn mức đỉnh trong năm 2021.

Ngược lại, mức định giá của các cổ phiếu trung nguồn như GAS, PLX và BSR đã giảm do triển vọng tăng trưởng lợi nhuận năm 2024 giảm.

Ưa thích cổ phiếu PLX và PVD

Trong bối cảnh đó, SSI Research ưa thích cổ phiếu PLX và PVD.

Đối với Tập đoàn Xăng dầu Việt Nam (Petrolimex, PLX), công ty có thể cải thiện thị phần, đặc biệt trong kênh bán lẻ khi Chính phủ áp dụng các biện pháp kiểm soát chặt chẽ hơn đối với hoạt động kinh doanh xăng dầu, đặc biệt là với một số công ty lớn như Xuyên Việt Oil, có doanh thu tương đương khoảng 10% doanh thu của PLX trong năm 2022.

Chính phủ đã phê duyệt Nghị định 80 vào ngày 17/11/2023 sửa đổi Nghị định 95/2021 và Nghị định 83/2014 quy định về kinh doanh xăng dầu. Theo đó, chu kỳ điều chỉnh giá xăng dầu sẽ thay đổi từ 10 ngày xuống 7 ngày, đồng thời điều chỉnh các yếu tố khác trong công thức tính giá xăng dầu như chi phí vận chuyển, chi phí/ lợi nhuận định mức, thuế và phí sẽ được điều chỉnh theo quý, thay vì 2 lần/năm như trước đây. Điều này sẽ giúp giá xăng dầu phản ánh chi phí hoạt động của nhà phân phối kịp thời hơn, từ đó giúp nhà phân phối quản lý được biên lợi nhuận.

Định giá hấp dẫn so với thị trường chung và trung bình lịch sử của cổ phiếu, đồng thời lợi nhuận cốt lõi dự kiến tăng khoảng 10% trong năm 2024.

Tuy nhiên rủi ro với PLX là giá dầu giảm đáng kể có thể sẽ có tác động tiêu cực trong ngắn hạn đến biên lợi nhuận của công ty.

|

| Định giá với PLX |

Còn với Tổng CTCP Khoan và Dịch vụ Khoan Dầu khí (PVD), ngành khoan đang trong chu kỳ tăng với các hợp đồng có khả năng được ký đến năm 2025 và một số hợp đồng dự kiến kéo dài thời hạn đến 2026-2028. Giá thuê ngày được thỏa thuận dao động trong khoảng 120 nghìn-150 nghìn USD/ngày do đó các công ty khoan đều được hưởng lợi.

Lợi nhuận cốt lõi trong giai đoạn 2024-2025 ước tính sẽ tăng gấp đôi mỗi năm do giá thuê ngày cao hơn và bắt đầu có hiệu lực dần khi hợp đồng cũ hết hạn.

Công ty có kế hoạch tăng công suất bằng cách đầu tư thêm 1-2 giàn khoan trong thời gian tới, nếu thành công công ty có thể sẽ đạt được tăng trưởng hơn nữa nếu chu kỳ tăng của ngành kéo dài từ 3-5 năm.

Rủi ro với PVD là giá dầu giảm đáng kể xuống dưới mức hòa vốn đối với các dự án đang triển khai (khoảng 80% dự án hòa vốn ở mức 60 USD/thùng) sẽ khiến hoạt động E&P kém sôi động. Đồng thời biến động của tỷ giá ngoại hối.

|

| Định giá với PVD |