Ngày 15/7, Chứng khoán ACB (ACBS) công bố báo cáo phân tích CTCP Nhiệt Điện Nhơn Trạch 2 (HOSE: NT2) và đưa ra khuyến nghị kém khả quan đối với cổ phiếu của doanh nghiệp này.

Kết quả kinh doanh quý 1/2024 tiếp tục đà suy giảm

Kết thúc quý 1/2024, NT2 ghi nhận kết quả kinh doanh kém khả quan với doanh thu giảm 88% so cùng kỳ, chỉ đạt 262 tỷ đồng; Lợi nhuận sau thuế âm 159 tỷ đồng trong khi cùng kỳ đạt 246 tỷ đồng. Nguyên nhân chính đến từ việc EVN giao sản lượng hợp đồng (Qc) thấp ngay từ đầu năm, chỉ khoảng 1,8 - 2,0 tỷ kWh cho năm 2024.

Điện khí với chi phí huy động cao không được EVN ưu tiên trong bối cảnh không quá thiếu điện, xuất phát từ thực trạng tài chính hiện tại của EVN. Do đó, trong quý 1/2024 sản lượng thương mại của NT2 chỉ đạt 152 triệu kWh, giảm mạnh 85,9% so cùng kỳ.

Dự phóng 2024-2025 kém khả quan do sự cạnh tranh từ việc vận hành NT3 & 4

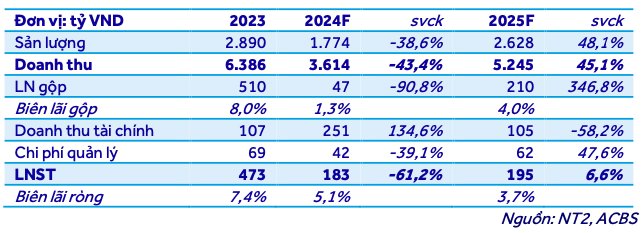

Cho năm 2024, ACBS dự phóng doanh thu của NT2 ở mức 3.614 tỷ đồng, giảm mạnh 43% so cùng kỳ và lợi nhuận sau thuế cũng giảm 61% về còn 183 tỷ đồng.

Sở dĩ ACBS đưa ra mức dự phóng thấp đối với NT2 do chu kỳ ElNino đã sớm kết thúc như dự báo vào tháng 6/2024 và sẽ chuyển sang pha trung tính, chỉ số dự báo ghi nhận ở mức 0,4 so với 0,7 trong tháng 5/2024 và hồi tháng 12 năm ngoái, dẫn đến lượng mưa trung bình sẽ tăng lên trong giai đoạn 2024 – 2025, vốn là điều kiện thuận lợi cho thủy điện và bất lợi cho nhiệt điện;

Đồng thời, sản lượng Qc được giao thấp ngay từ đầu năm, ước tính 1,8tỷ kWh, do EVN đang gặp khó khăn về tài chính nên hạn chế huy động từ điện khí, vốn có giá thành cao hơn so với các nguồn khác như điện than hay thủy điện.

Ngoài ra, giá toàn phần thị trường điện (FMP) dự báo là sẽ thấp hơn năm giai đoạn 2022 - 2023 do sự gia tăng tỷ trọng của thủy điện, bình quân đạt khoảng trên dưới 1.400 đồng/kWh.

Bên cạnh đó, khi NT3 và NT4 được đưa vào vận hành thương mại sẽ là rủi ro đáng kể đến kết quả kinh doanh của NT2 khi nhà máy mới với công nghệ tiên tiến hơn, ít gây ô nhiễm môi trường và hiệu suất vượt trội sẽ được ưu tiên, dù NT2 có lợi thế hơn về giá vốn chuyển đổi. Thêm nữa, tình trạng thiếu điện cục bộ tại miền Nam nói chung và khu vực Nhơn Trạch – Đồng Nai nói riêng hiện không nghiêm trọng như miền Bắc vào những mùa nắng nóng, cũng như tình trạng thiếu khí huy động cho NT2 sụt giảm những năm gần đây.

Trong năm 2024, ACBS kỳ vọng NT2 sẽ nhận được 177 tỷ đồng từ chênh lệch tỷ giá như chia sẻ từ ban lãnh đạo công ty, phần nào hỗ trợ cho kết quả kinh doanh không mấy tích cực của NT2 trong năm.

|

| Dự phóng kết quả kinh doanh năm 2024 của NT2 |

Cho năm 2025, ACBS dự báo sản lượng thương mại của NT2 đạt gần 2,7 tỷ kWh, doanh thu ước đạt 5.245 tỷ đồng (tăng 45% so cùng kỳ) và lợi nhuận sau thuế ước đạt 195 tỷ đồng (tăng 6,6% so cùng kỳ), với kỳ vọng kết quả kinh doanh sẽ được cải thiện đôi chút trước khi NT3 và NT4 được đưa vào vận hành chính thức và các hồ thủy điện tích trữ lượng nước lớn trong mùa mưa bão cuối năm 2024 và chu kỳ La Nina bắt đầu chính thức.

Do đó, dựa trên phương pháp chiết khấu dòng tiền FCFF, ACBS đưa ra giá mục tiêu hợp lý cho NT2 cho 12 tháng tới là 17.900 đồng/cổ phiếu, tương ứng tổng mức sinh lời kỳ vọng -18,5%, khuyến nghị Kém khả quan.